Mercoledì, il Tesoro terrà un’asta con la quale raccoglierà capitali, tra l’altro attraverso il collocamento sul mercato della 15-esima tranche del BTp€i 15 maggio 2023 e cedola 0,10% (ISIN: IT0005329344). Per questo bond, l’offerta minima sarà di 750 milioni di euro e quella massima di 1,25 miliardi. All’asta supplementare, poi, verrebbero offerti altri 187,5 milioni. Questo titolo, che esordì nel marzo del 2018, consente all’investitore di impiegare i risparmi in un asset che protegge dalla perdita del potere di acquisto. Infatti, esso è agganciato all’inflazione dell’Eurozona e la cedola viene corrisposta semestralmente.

La cedola annua minima reale ammonta solamente allo 0,10%, effettivamente troppo bassa per risvegliare l’appetito tra gli obbligazionisti. Ma non fatevi fuorviare, perché ad essa deve essere aggiunta l’inflazione del periodo rilevata dall’Eurostat. E se è vero che attualmente questa è negativa, d’altra parte ci si aspetta che i prezzi al consumo nel 2021 ripartano, trascinati dal ritorno alla crescita dell’economia.

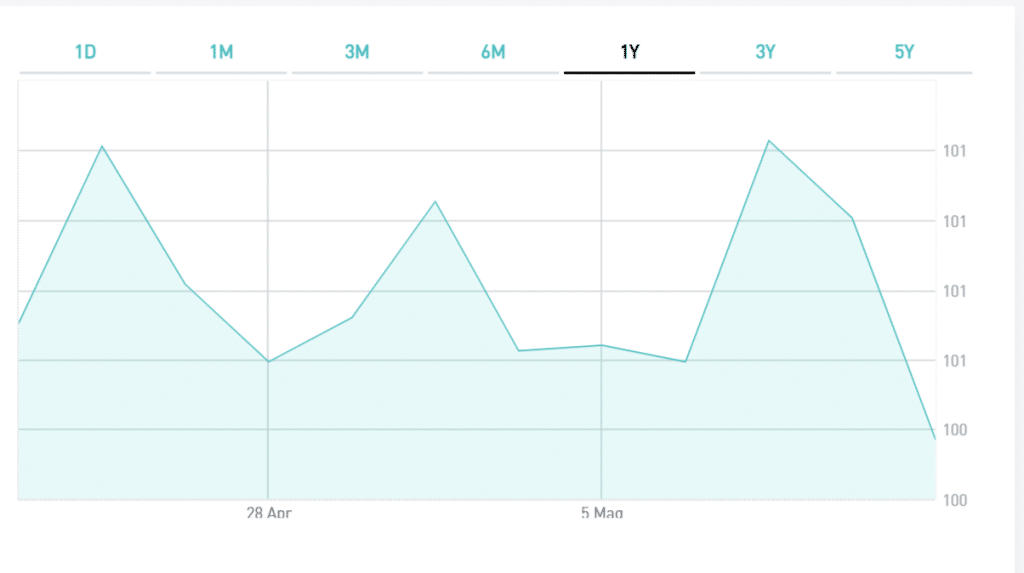

Per prima cosa, andiamo a verificare quale sia il rendimento offerto oggi da questo titolo sul MOT di Borsa Italiana. Qui, venerdì scorso si poteva acquistare a 102, nettamente sopra la pari. Da ciò scaturisce un rendimento lordo annuale del -0,69%, che si confronta con il -0,37% offerto dal BTp a 3 anni con cedola fissa. In teoria, questa differenza di 32 centesimi sarebbe data proprio dall’aspettativa d’inflazione che il mercato avrebbe da qui alla scadenza per l’Eurozona.

BTp Italia a ruba anche sul secondario, ma il mercato non sconta alcuna inflazione

Il rischio reflazione per i BTp

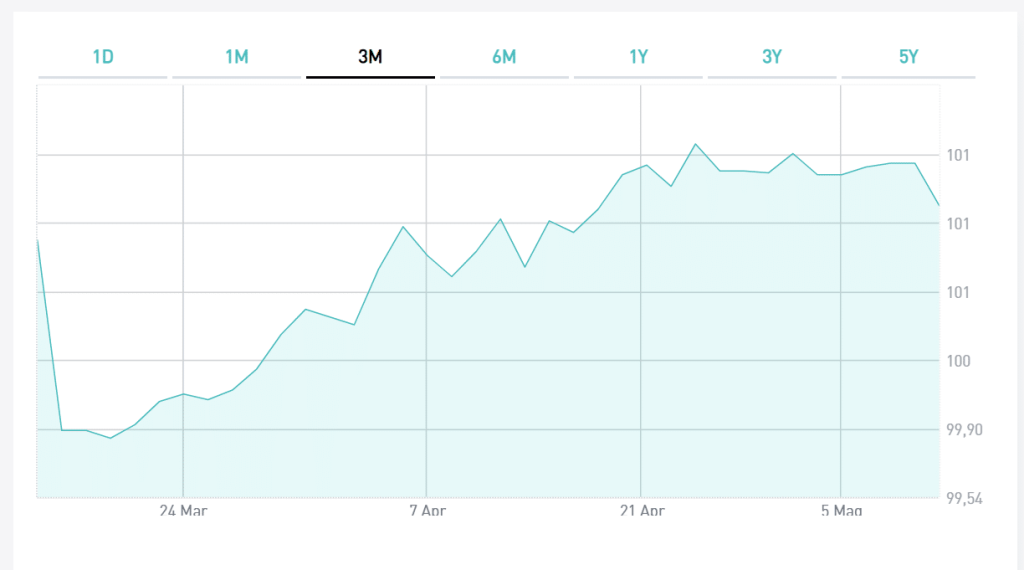

In altre parole, l’inflazione nell’area dovrebbe attestarsi mediamente a poco meno di un terzo di punto percentuale all’anno per i prossimi due anni e mezzo. Pochissimo, certo. Tuttavia, questo tipo di titoli va guardato più in termini di tutela per il caso di scenari avversi al risparmio. Ad esempio, dalla notizia del primo vaccino (Pfizer-BioNTech), il BTp€i ha guadagnato circa mezzo punto percentuale, l’omologo con cedola fissa è rimasto praticamente invariato.

Perché vi diciamo questo? La fine della pandemia, quando avverrà, coinciderà con la ripresa senza più tentennamenti del PIL in tutta l’Eurozona. E ciò dovrebbe sostenere i prezzi. Pertanto, il vaccino avrebbe potenzialità inflazionistiche.

Se e quando usciremo da questo incubo, le obbligazioni con cedola fissa rischiano di infliggerci perdite tanto più grosse, quanto più lunga è la loro durata. Al contrario, le obbligazioni “inflation-linked” ci proteggono dallo scenario avverso e, al contempo, ci consentirebbero di rivendere prima della scadenza a prezzi superiori, dato che il mercato correrà a comprare questo tipo di bond man mano che toccherà con mano la reflazione.

Certo, la scadenza medio-corta del BTp€i 2023 non ci garantisce in sé sostanziali rialzi di prezzo nel caso di reflazione. Verrebbero privilegiate le scadenze più lunghe, quelle su cui, come detto, avverrebbero le maggiori perdite con i bond ordinari. Inoltre, da qui al maggio 2023 intercorre un lasso di tempo non sufficiente per autorizzarci a pensare che l’inflazione effettivamente farà la sua ricomparsa. Si consideri, ad esempio, che i livelli di PIL pre-Covid nell’Eurozona dovrebbe essere riagganciati solo nel 2022, forse persino agli inizi del 2023.

E prima che le economie nell’area saranno uscite definitivamente dalla crisi, difficile ipotizzare una vigorosa e stabile reflazione. Dunque, il titolo che dopodomani il Tesoro collocherà all’asta va inteso come un rifugio per mettere in salvo i risparmi dal rischio per loro costituito dalla ripresa. Per contro, se l’inflazione non si facesse vedere nemmeno a medio termine, l’investimento si rivelerebbe sbagliato. Un po’ come assicurarsi contro il furto dell’auto senza che questo avvenga.

L’emergenza Covid peggiora, perché investire in BTp può essere cosa buona

giuseppe.timpone@investireoggi.it