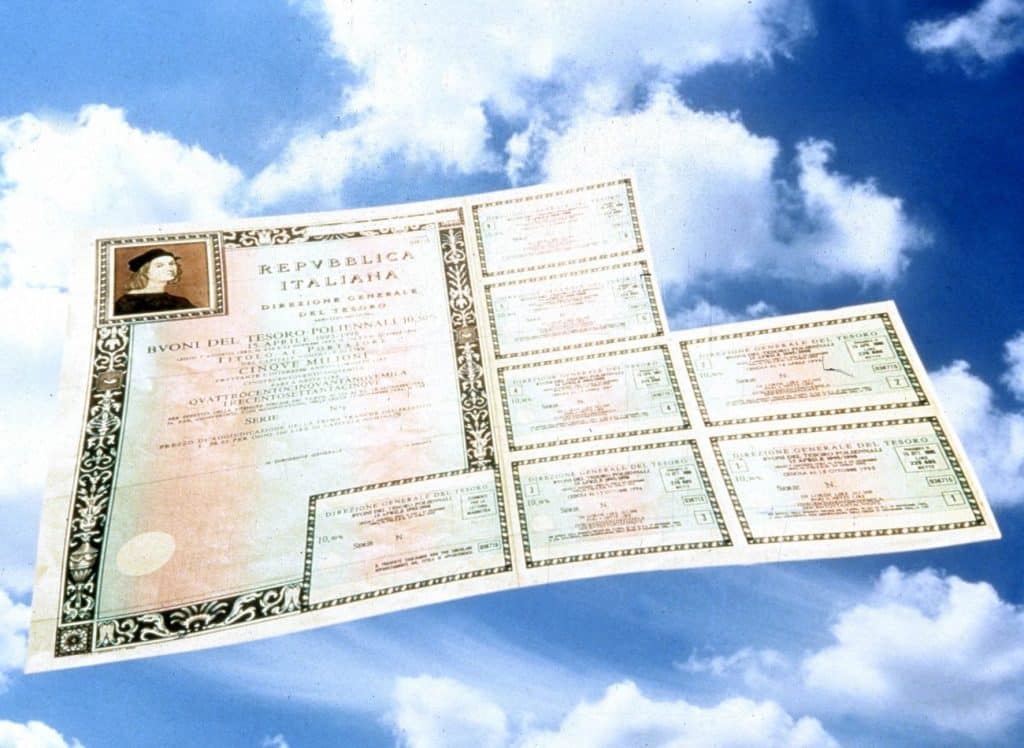

Ieri, il Tesoro ha emesso titoli di stato a medio-lunga e lunga scadenza per un controvalore nominale complessivo di 7,25 miliardi di euro. Nel dettaglio, ha collocato BTp gennaio 2023 e cedola 0,05% (ISIN: IT0005384497) per 2,5 miliardi, esitando un rendimento lordo dello 0,22%. Il prezzo di aggiudicazione si è attestato, infatti, mediamente sotto la pari, a 99,46. Altri 3,25 miliardi sono stati raccolti con il collocamento dei BTp gennaio 2027 e cedola 0,85% (ISIN: IT0005390874), aggiudicati mediamente a 99,61, per cui hanno esitato un rendimento lordo dello 0,91%, leggermente sopra la cedola.

Sopra la pari, invece, sono stati emessi i titoli più longevi, quelli con scadenza settembre 2049 e cedola 3,85% (ISIN: IT0005363111) e i marzo 2047 e cedola 2,70% (ISIN: IT0005162828), rispettivamente aggiudicati per un importo pari a 898,9 e 601,1 milioni.

I prezzi medi esitati sono stati nel primo caso di 133,95 e nel secondo di 111,76, pari a un rendimento del 2,29% e del 2,15%. Perché queste emissioni, a differenza delle altre, sono avvenute a prezzi nettamente sopra la pari? Basta guardare alle cedole, evidentemente molto generose, se è vero che sono risultate molto più alte dei rispettivi rendimenti.

Il BTp 2049, ad esempio, è stato collocato per la prima volta sul mercato con una tranche a febbraio e i BTp 2047 risalgono agli inizi del 2016. In entrambi i casi, le loro cedole vennero fissate quando i rendimenti di mercato per le due scadenze erano molto più alti di quelli odierni. Eclatante proprio il bond trentennale, che nel giro di appena 9 mesi vale circa un terzo in più. Grazie a questa disparità tra cedole e rendimenti, il Tesoro ha potuto incassare ieri importi di gran lunga superiori al valore nominale delle due emissioni.

In effetti, a fronte dei 601,1 milioni di BTp 2047, gli investitori hanno versato nelle sue casse oltre 665 milioni; e i quasi 900 milioni di BTp 2049 hanno fruttato oltre 1,2 miliardi.

I rischi dei BTp con cedola alta

Cosa succede all’incasso “extra”?

Per contro le scadenze più corte hanno fatto incassare al Tesoro un po’ meno del valore nominale del debito emesso. Per l’esattezza, i BTp 2023 hanno reso 2,4865 miliardi e i BTp 2027 3,237 miliardi. Facendo la somma di tutti e quattro gli incassi, però, troviamo che il Tesoro ieri ha introitato una somma complessiva di 7,59 miliardi, indebitandosi formalmente per “soli” 7,25 miliardi. In altre parole, si è messo in tasca il sovrapprezzo di 340 milioni. Cosa farà con questo denaro? Non illudetevi. Esso verrà conteggiato dalla Banca d’Italia come “aggio di emissione”, andando ad abbattere lo stock di debito pubblico, grazie al minore fabbisogno finanziario e conseguenti minori emissioni future.

Certo, a fronte di un maggiore incasso immediato, però, il Tesoro dovrà corrispondere agli obbligazionisti cedole abbastanza alte e tali da compensare l’extra da qui alle relative scadenze dei bond emessi. In un certo senso, la liquidità extra tornerà indietro agli stessi creditori, in forma di cedole. Nel caso dei BTp 2023 e 2027 vale il discorso opposto: lo stato ha incassato un po’ di meno di quanto si sia indebitato, ma pagherà cedole basse, che nel tempo lo compenseranno dei minori introiti.

Abbattere il debito pubblico alzando le cedole dei bond: ecco la proposta semi-seria

giuseppe.timpone@investireoggi.it