Credit Suisse evita la nazionalizzazione dopo che le autorità svizzere hanno dato il via libera all’acquisizione da parte della rivale UBS. Le azioni saranno pagate a 0,76 franchi svizzeri ciascuna, circa il 60% in meno dei livelli di chiusura di venerdì scorso a 1,86. Complessivamente, UBS spenderà 3 miliardi, il triplo del miliardo appena ipotizzato nel fine settimana con la prima offerta da 0,25 franchi. Finma, Banca Nazionale Svizzera e governo hanno messo il cappello all’operazione, garantendola con 100 miliardi di liquidità e altri 9 miliardi a copertura di esuberi, minusvalenze e cause legali. Ma anche i privati parteciperanno alle perdite: i CoCo Bond del tipo AT1 (Additional Tier 1) per un controvalore di 16 miliardi sono stati azzerati.

Strumenti finanziari nati dopo crisi 2008

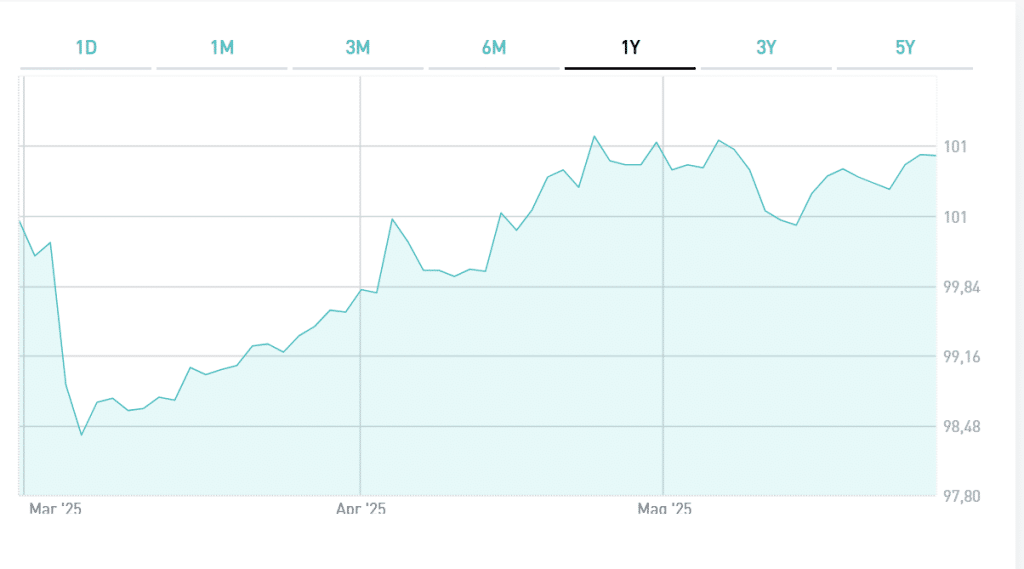

Queste obbligazioni erano sprofondate fino a una ventina di centesimi nel corso della settimana passata, salvo risalire in area 50 centesimi dopo che la Banca Nazionale Svizzera aveva “salvato” Credit Suisse con un’iniezione di liquidità di 50 miliardi e, soprattutto, a seguito delle voci di fusione con UBS. E proprio qui sta la peculiarità di un’operazione destinata a suscitare aspre critiche sui mercati. Fino ad oggi, l’unico caso in cui i CoCo Bond sono stati azzerati per partecipare alle perdite risale al 2017 con il Banco Popular. Allora, il controvalore perduto dagli obbligazionisti fu di 1,35 miliardi di euro e ciò avvenne a seguito dell’azzeramento delle azioni dell’istituto.

Nel caso di Credit Suisse, le azioni non sono state azzerate, bensì pagate da UBS per 3 miliardi, pur al 60% in meno del loro valore di mercato. Come reagiranno i possessori dei CoCo Bond emessi dalle altre banche europee? Parliamo di un mercato di 250 miliardi di euro.

La sua nascita risale alla crisi finanziaria mondiale del 2008. Le autorità avallarono l’emissione di strumenti finanziari computati per metà come capitale e l’altra metà come debito. Questi titoli consentono alle banche di raccogliere capitali senza vedere accrescere eccessivamente la massa passiva.

CoCo Bond azzerati, trema mercato da 250 miliardi

Nello specifico, i CoCo Bond di Credit Suisse sarebbero stati azzerati nel caso in cui il CET1 ratio, principale indicatore patrimoniale, fosse sceso sotto il 7%. Tuttavia, è pacifico che le autorità di uno stato possano fissare livelli diversi per il caso in cui considerassero l’emittente “non viable”. Da obbligazioni subordinate, prevedono la sospensione delle cedole in casi particolari, mentre l’azzeramento è stato ad oggi considerato un rischio estremo, quasi inesistente in condizioni di mercato normali. Così non è, come stiamo vedendo. I CoCo Bond sono strumenti rischiosi e per questo offrono rendimenti superiori agli altri bond.

C’è da scommettere che il mercato li prenderà di mira d’ora in avanti, tra l’altro scommettendo sull’esercizio della “call” da parte degli emittenti alle prossime date di reset fissate. In effetti, a questi livelli di rendimento così alti le banche non trovano conveniente rimborsare i CoCo Bond emessi raccogliendo nuovi capitali. Il mancato esercizio della “call” è perfettamente previsto dai contratti e già avvenne con Santander nel 2019. Tuttavia, molti investitori hanno sinora dato per scontato che gli emittenti rimborsino sempre i titoli alle date indicate.

giuseppe.timpone@investireoggi.it