Più che di risiko, potremmo parlare di caos bancario dopo che Unicredit ha lanciato un’offerta pubblica di scambio sul 100% delle azioni Banco BPM. Doveva nascere il terzo polo tra quest’ultimo e Monte Paschi di Siena, mentre ci ritroviamo con una situazione a dir poco ingarbugliata per le banche italiane. Anche perché l’operazione orchestrata dal governo Meloni comprenderebbe l’affaire Mediobanca-Generali. Il ministro dell’Economia, Giancarlo Giorgetti, non ha nascosto la sua irritazione nei confronti di Andrea Orcel e ha minacciato l’uso della “golden power”. Il CEO di Piazza Gae Aulenti ha confermato, infatti, il suo disinteresse per l’istituto toscano.

Riparte risiko su banche italiane

Tuttavia, l’intervento di Unicredit può servire allo stesso governo per allontanare il rischio di una scalata straniera ai danni di Banco BPM.

Pare che Orcel si sia mossa in anticipo per sventare il lancio di un’offerta di Crédit Agricole, già primo azionista di Piazza Meda con il 12%. I francesi reagiranno o sposteranno le loro mire su un’altra banca italiana? Si parla a tale proposito di BPER. E Unicredit desisterà dallo scalare Commerzbank o si rifarà avanti dopo le elezioni anticipate in Germania, anzi dopo che si sarà formato il prossimo governo tedesco?

Dubbi su affaire Mediobanca-Generali

Tra gli interrogativi c’è anche quello che riguarda il futuro di Trieste. Ci sarebbe stato un accordo sotterraneo tra Francesco Gaetano Caltagirone e famiglia Del Vecchio con Banco BPM. Gli avrebbero venduto il loro complessivo 27,57% in Mediobanca, consentendole di scalarla nel caso ulteriormente. Cosa a loro proibita, in quanto soggetti non bancari. A quel punto, visto che Piazzetta Cuccia detiene il 13% in Generali e che essi stessi posseggono in totale il 16,85% della compagnia, la banca milanese se ne sarebbe ritrovata al timone con il sostegno in assemblea dei due azionisti.

Unicredit scombina tutti i piani. Come quando un bombardamento riduce un edificio in un cumulo di macerie e bisogna attendere che il fumo si diradi per capire quale sia la situazione, dovrà passare tempo prima che si arrivi a una situazione più comprensibile dei riassetti in corso. In tutto questo, non abbiamo ancora menzionato Intesa Sanpaolo, primo gruppo italiano e che, ad un certo punto, potrebbe mettersi in testa di ribattere ad Orcel con una propria acquisizione domestica. L’unica certezza è che le banche italiane non erano state forse mai così ambite.

Fanno gola a tutti, in Italia e all’estero. La stessa Unicredit è straniera per il 93% dell’azionariato.

Crediti a rischio ora sotto controllo

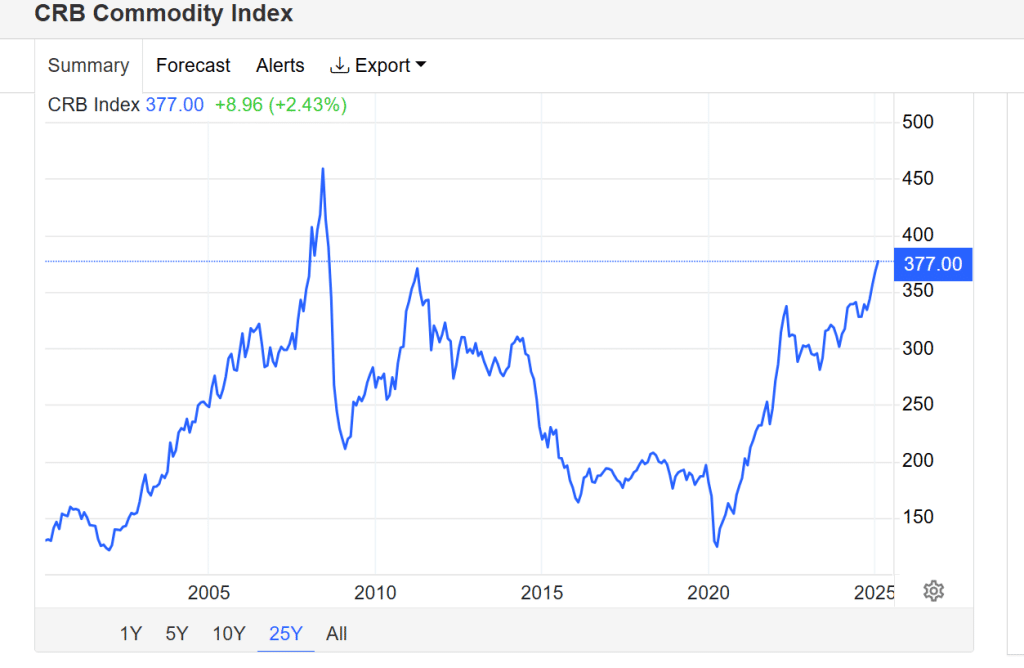

Se tornassimo indietro con la mente a pochissimi anni fa, vedremmo tutto un altro film. Le banche italiane erano non solo bistrattate, ma persino considerate possibile epicentro di un terremoto finanziario europeo. Pagavano il tracollo dell’economia nazionale e la crisi del debito sovrano. Erano piene zeppe di crediti deteriorati netti, che esplosero fino a 200 miliardi di euro, cioè ad oltre un decimo dei prestiti erogati. In più, c’erano fino a 400 miliardi di titoli di stato in pancia. E con i venti contrari sui mercati, infliggevano perdite nei bilanci.

Invece, ora i crediti a rischio al netto delle coperture valgono poco più di 30 miliardi, pari all’1,49% dei prestiti. Soltanto cinque anni fa ammontavano ancora a 70 miliardi, circa il 3,3%. E in borsa le banche italiane hanno guadagnato più del 235% dai minimi toccati poco prima del lockdown nel marzo 2020. Nello stesso periodo, le banche europee sono cresciute meno del 175%. La migliore performance ha premiato Piazza Affari, data la maggiore incidenza del comparto bancario.

Insomma, sembra tutto un altro mondo rispetto a poco tempo fa. Le banche italiane fanno gola, perché producono tanti utili e sono stracolme di risparmi degli italiani. In media, 1.800 miliardi di liquidità e altri 260 miliardi di obbligazioni non del tutto utilizzati se pensiamo che i prestiti al settore privato siano di poco superiori ai 1.400 miliardi. Questo spiega la loro riscoperta all’estero e la ripresa del risiko domestico. E questa è certamente una buona notizia. Se tutti ti cercano e ti vogliono, significa che vali.

Banche italiane non più cenerentola d’Europa

Le banche italiane fanno utili perché prestano in maniera oculata da un lato e beneficiano dall’altro di un’economia domestica non più in crisi come in passato, ma fondamentalmente solida, per quanto caratterizzata da bassi tassi di crescita. Gli stessi BTp in pancia sono diventati più un’opportunità che un rischio con i tassi di interesse attesi in calo anche nei prossimi trimestri. Il nanismo dei nostri istituti, che tanto ha nociuto alla nostra economia in passato, non è stato del tutto superato, ma è similare a quello delle concorrenti tedesche. Anzi, è meno evidente. Il tentato shopping di Unicredit in Germania svela che non siamo più solo mire di appetiti stranieri, ma possiamo permetterci di ribaltare le nostre sorti. E questo crea sconcerto misto a timori all’estero.