Troppe chiacchiere presso le principali banche centrali del pianeta. Ormai non passa giorno senza che un componente di questo o quel board non rilasci interviste, lectio magistralis, dichiarazioni pubbliche o formali deposizioni dinnanzi ad altri organi istituzionali, alimentando rumours e incertezze sui mercati. Le regole della comunicazione andrebbero riviste anche alla Banca Centrale Europea (BCE), dove non è insolito ascoltare voci tra loro discordanti su tassi di interesse, lotta all’inflazione e programmi monetari nelle stesse ore. Va anche bene la libertà di parola, ma non quando è esercitata a discapito della chiarezza per famiglie, imprese, investitori e stessi governi.

Ieri, è stata la volta di Luis de Guindos, il governatore spagnolo che è anche il numero due dell’istituto. Egli ha fatto presente che la BCE è riuscita a far crollare l’inflazione dal 10% al 4,3% di settembre, ma ha avvertito che la discesa probabilmente sarà adesso più lenta e difficile in quello che ha definito “l’ultimo miglio”.

Ha prospettato il mantenimento dei tassi BCE alti per un periodo prolungato, salvo che la trasmissione della politica monetaria sia già più completa di quanto immaginato. Ma ha rassicurato che nessuno vorrebbe “una inutile recessione“.

Tassi BCE tra inflazione e recessione

Più che tra “falchi” e “colombe”, la discussione a Francoforte inizia a vertere tra coloro che intravedono il rischio di un “atterraggio duro” per l’economia nell’Eurozona e altri che scontano uno scenario meno traumatico. Senza girarci troppo intorno, il trade-off è tutto tra inflazione e recessione. Fino a quale punto bisognerà spingersi sui tassi BCE senza mettere a repentaglio la crescita e provocare finanche una crisi pesante? Un costo del denaro che continuasse a salire anche nei prossimi mesi avrebbe diversi effetti depressivi: ridurrebbe i consumi, gli investimenti e i margini fiscali dei governi.

La domanda interna aggregata crollerebbe, trascinando il PIL nel baratro.

Ma de Guindos ammetteva ieri che il caro petrolio rende tutto più complicato. In effetti, più il greggio rincara e maggiori i rischi per l’inflazione nell’Eurozona. Da mesi, comunque, sarebbe in corso un baratto tra i sostenitori delle opposte vedute a Francoforte. Il Sud Europa otterrebbe uno stop all’aumento dei tassi BCE, il Nord un loro mantenimento ai livelli massimi per un periodo prolungato. E forse non solo. Morgan Stanley ha scritto nero su bianco giorni fa che i reinvestimenti con il PEPP sarebbero a rischio chiusura a fine anno.

Chiusura PEPP e crisi spread

Il PEPP è stato un programma di acquisti di bond varato nel marzo 2020 per reagire agli effetti della pandemia sui mercati. Sui 1.675 miliardi impiegati, circa 1.660 miliardi riguardano titoli di stato. Di questi ultimi, 294 miliardi al 31 luglio scorso erano BTp. La BCE ha cessato il programma nel marzo dello scorso anno, ma si è impegnata ad oggi a reinvestirne le scadenze almeno fino a tutto il 2024. Nulla le impedirebbe di anticiparne la chiusura definitiva, pur anche parzialmente. E la decisione avrebbe senso. Anziché alzare ancora i tassi BCE per ridurre la liquidità in circolazione e, quindi, l’inflazione, più ragionevole sarebbe smettere di tenere alta la liquidità a colpi di riacquisti.

Gli effetti sui BTp sarebbero certamente negativi. Abbiamo calcolato in 3-4 miliardi di euro al mese di minore domanda, un fatto che farebbe esplodere ulteriormente i rendimenti italiani. La BCE teme eventualmente di trovarsi costretta a ricorrere al TPI, il cosiddetto scudo anti-spread. Varato nel luglio 2022, ha il grave difetto di essere condizionato, limitato e non automatico. E in una fase come questa di lotta all’inflazione, sarebbe un bel paradosso se da un lato Francoforte chiudesse i rubinetti della liquidità e dall’altro li riaprisse per sventare una crisi dello spread in Italia e magari altrove. La credibilità della sua politica monetaria verrebbe meno.

Spettro stagflazione paralizza Francoforte

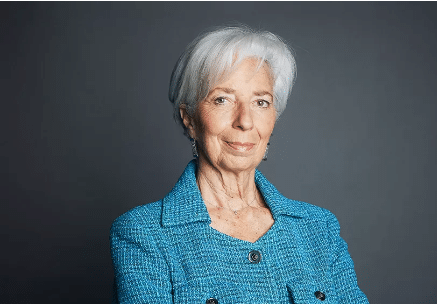

Anche per questo regna la cautela. Ma c’è anche il rischio di agire per difetto sui tassi BCE, lasciando che l’inflazione nell’Eurozona rimanga alta ancora a lungo e rendendo la sua discesa più complicata. Il petrolio verso 100 dollari e il cambio euro-dollaro a 1,05 delineano lo scenario più temibile per Christine Lagarde e il suo board. C’è il rischio di subire una recessione senza che l’inflazione scenda, cioè che attecchisca la cosiddetta stagflazione. Non sarebbe nelle dimensioni in cui si rivelò negli anni Settanta, ma abbastanza severa da scombussolare mercati, politica e convivenza civile. Dopo anni di tassi a zero, la BCE sa di essere finita nel mirino di chi la accusa di avere spalancato le porte al boom dei prezzi e di tentare adesso di richiuderle tardivamente.

giuseppe.timpone@investireoggi.it