In vista dell’accordo sulla ristrutturazione del debito, il governo dell’Argentina ha pubblicato l’elenco dei bond soggetti alla rinegoziazione, praticamente tutti quelli emessi sotto la legge straniera di New York, Londra e Tokyo fino al 20 febbraio 2020. Si tratta di obbligazioni per un controvalore complessivo di 68,8 miliardi di dollari.

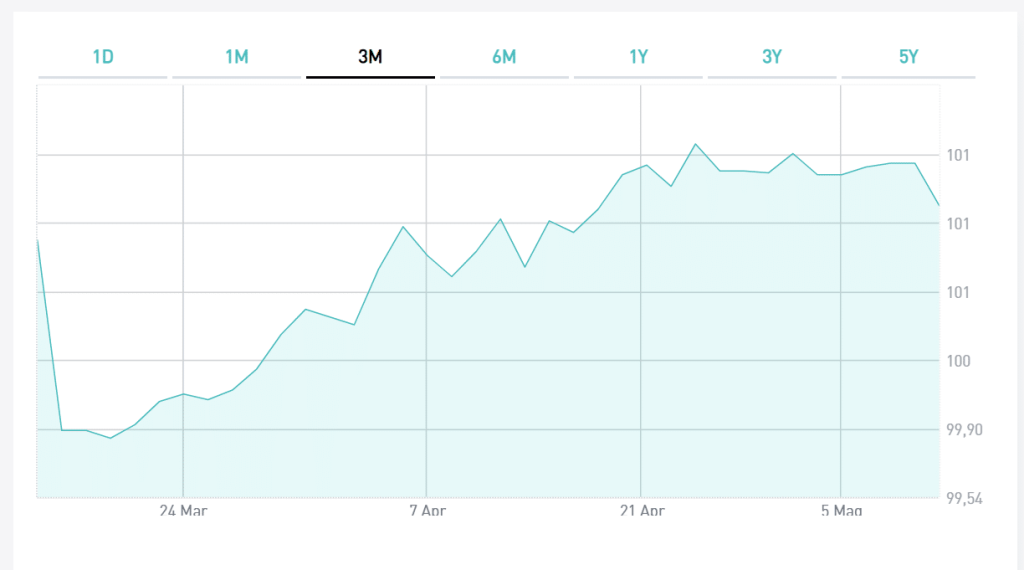

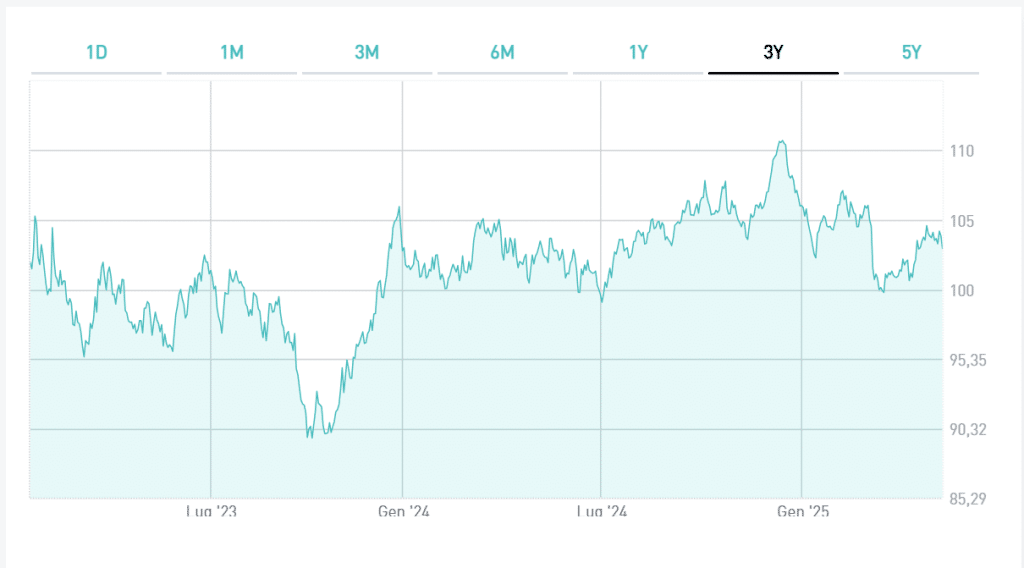

Tra questi titoli c’è anche quello in scadenza nel lontanissimo 2117, emesso appena tre anni fa tra gli applausi della finanza internazionale e che adesso sul mercato scambia a 34,50 centesimi di dollari, cioè a poco più di un terzo del valore nominale del bond, offrendo così un rendimento teorico del 22,60%, oltre il triplo della cedola fissa del 7,125%. E in questi giorni, a causa delle tensioni sui mercati globali, i prezzi dei bond argentini sono stati duramente colpiti lungo l’intera curva delle scadenze.

Se il bond secolare ha perso quasi un quarto del suo valore in appena una settimana, anche quello (sempre in dollari) con scadenza gennaio 2027 e cedola 6,875% ha ripiegato di un buon 16%. Male anche i titoli denominati in euro, tra cui il sink 2033, che ha accusato un crollo del 18%, scendendo sotto 34 centesimi.

Debito dell’Argentina “non sostenibile” per l’FMI, i creditori subiranno grosse perdite

Il fatto che i bond emessi in valute straniere siano crollati sostanzialmente sotto i 40 centesimi, se non a meno di 35, implica che il mercato si aspetti una qualche dura forma di ristrutturazione, che vada oltre l’allungamento delle scadenze e preveda anche il taglio nominale, come accadde a seguito del default di inizio millennio, quando su oltre 100 miliardi di dollari di titoli venne impose una tagliuola del 70%, oltre al “roll over”.

Eppure, questo crollo sui mercati secondari rischia di compromettere lo stesso processo di ristrutturazione, danneggiando il governo di Buenos Aires.

Nuova battaglia legali con i fondi “avvoltoio”?

Guardando al precedente storico, l’Argentina riuscì a chiudere un accordo con i creditori solamente con due intese siglate rispettivamente nel 2005 e nel 2010 e che ottennero il placet del 93% dei creditori. Il residuo 7% non accettò i termini e pretese il pagamento integrale dei bond, ottenendo ragione dal giudice Thomas Griesa di New York nel 2014, ma dovendo attendere fino al 2016 per ricevere i pagamenti, dopo che a Casa Rosada entrò l’ex presidente Mauricio Macri. Ai cosiddetti fondi “buitres”, letteralmente “avvoltoi”, guidati da Elliott Management, fu corrisposto il 150% del valore nominale dei bond posseduti, di cui il 50% a titolo di interessi.

A questi prezzi, probabile che molti fondi ritengano profittevole entrare sul mercato e rastrellare obbligazioni argentine, confidando in un futuro pagamento ai valori nominale, se non con gli interessi. Immaginate, ad esempio, di acquistare un bond a 35 centesimi e di ottenere tra 15 anni il suo pagamento al 100%. L’affare equivarrebbe a un rendimento medio annuo di oltre il 7%, al netto degli eventuali interessi riconosciuti dalle giurisdizioni straniere. Chiaramente, questa strategia rischiosissima richiede tempo e pazienza e di rimanere a bocca asciutta fino al rimborso, oltre che capitali per anticipare le spese legali ingenti per questi casi.

Ma se il governo si mostrasse duro nei confronti dei creditori, puntando a minimizzare i pagamenti, il rischio per esso consisterebbe nella caduta dei prezzi e nel rastrellamento dei bond da parte dei fondi speculativi, i quali diverrebbero la nuova controparte e la cui volontà di stringere un accordo risulterebbe molto bassa, disponendo dell’arma legale per fare valere negli anni le loro ragioni. Dunque, più bassi i prezzi, minore il potere negoziale del ministro delle Finanze, Martin Guzman, e di tutto l’esecutivo. D’altra parte, la rinegoziazione parallela dei 44 miliardi prestati dal Fondo Monetario Internazionale non depone a favore di soluzioni morbide per gli obbligazionisti. L’istituto accetterà condizioni meno gravose, a patto che prima abbiano messo la mano nel portafogli i privati.

Argentina e Libano mettono alla prova la credibilità del Fondo Monetario Internazionale

giuseppe.timpone@investireoggi.it