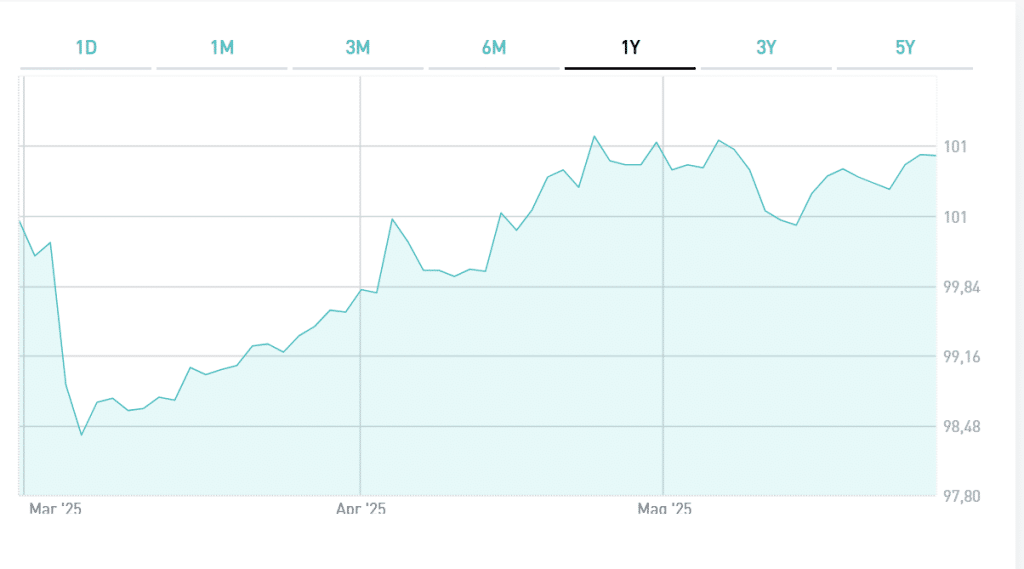

Solo a parlarne a molti italiani vengono i brividi. I bond argentini, anche noti maliziosamente come “tango bond”, inflissero all’inizio del millennio perdite a 450 mila nostri connazionali, che vi avevano investito qualcosa come 14 miliardi di euro. Se ne torna a parlare dopo che un investitore di Sulmona l’ha spuntata contro BPER, l’istituto tramite il quale aveva effettuato un investimento da 500 milioni di lire nel lontano 1999. In quel periodo, l’Argentina sembrava con il vento in poppa. Lontani i tempi della dittatura e della crisi finanziaria, ormai ispirava fiducia con la sua dollarizzazione forzata. In pochi avrebbero immaginato che solamente due anni più tardi, cioè nel 2001, Buenos Aires avrebbe dichiarato default.

E sarebbe stato l’innesco di una lunghissima crisi che dura a tutt’oggi.

Odissea giudiziaria

Con il crac i bond argentini non valsero più nulla. Ma l’investitore di Sulmona non si diede per vinto e fece causa alla banca per ottenere indietro il capitale. Questa non lo aveva informato circa gli elevati rischi corsi investendo in titoli del debito sudamericano. Il giudice di primo grado gli diede ragione e BPER venne costretta a restituirgli il capitale, che in euro ammontava a circa 260.000 euro. Con buona pace degli interessi perduti, che a quel punto erano diventati il male minore. In cambio, BPER richiede indietro i titoli, che le vengono consegnati.

Tuttavia, BPER fa ricorso e in appello vince la causa. Cosa succede? L’investitore avrebbe dovuto restituire il capitale di 260.000 euro ed ottenere indietro i bond argentini, che nel frattempo erano stati materialmente svenduti dalla banca per 20.000 euro. E qui sorgono due problemi: l’investitore non era stato avvertito circa il fatto che, in attesa del giudizio, avrebbe perso la titolarità di quei titoli.

Cosa ancora peggio, egli chiede di aderire a Task Force Argentina per ottenere il 150% del capitale a titolo di indennizzo forfetario. Ma la banca non può farlo, semplicemente perché non dispone più dei titoli.

Giudice sentenzia a favore dell’investitore

Ed ecco che arriviamo a questi giorni, quando una nuova sentenza del Tribunale di Sulmona ridà ragione all’investitore: non solo non dovrà restituire il capitale, ma BPER dovrà corrispondergli quel 50% (130.000 euro) a cui avrebbe avuto diritto aderendo anni fa a Task Force Argentina e che non aveva potuto ottenere a causa della vendita dei bond argentini da parte della banca.

Tutto è bene quel che finisce bene. Insomma. Al signore in questione sono serviti 17 anni e infinita pazienza. Molti altri avrebbero probabilmente mollato per cifre minori o desistito dinnanzi alle lungaggini giudiziarie. Col senno di poi, non è stato un grande investimento, ma nemmeno così sbagliato. Ottenere 130.000 euro su un capitale investito nel 1999 e di cui è tornato materialmente in possesso nel 2008 non è cosa da poco. Trattasi del 50% per 9 anni (tasso lordo medio del 4,56%), anche se ne sono serviti altri 17 per incassarli. Il valore reale di quel denaro si è nel frattempo ridotto in Italia di quasi un terzo.

Bond argentini esempio di investimento rischioso

Questa storia ci insegna che investire in asset rischiosi, come al tempo lo erano (e lo sono anche oggi) i bond argentini, può costare finanche l’intero capitale. Pensate che la banca di cui sopra, pur di incassare qualcosa, vendette i titoli all’8% del loro valore nominale. E poteva andare anche peggio. Qualcosa di simile in anni più recenti è accaduto con i bond venezuelani dopo il default di fine 2017. Ad oggi sono passati oltre 7 anni e non c’è neanche l’ombra dell’avvio di un negoziato con i creditori per avere almeno una minima parte del capitale nominale investito. Non esistono tra l’altro le più basilari condizioni sul piano finanziario e politico per tendere a una simile soluzione. E va bene che le banche non sono spesso del tutto trasparenti con i clienti nel proporre investimenti, ma siamo noi a doverci guardare le spalle per primi e non abboccare agli alti rendimenti prospettati.

giuseppe.timpone@investireoggi.it