Mentre Roma e Berlino seguono da vicino il dossier sulla possibile fusione, Commerzbank ha emesso ieri il primo bond da quando tre settimane fa Unicredit annunciava l’ingresso nel suo capitale. Si è trattato di un bond AT1 in dollari, la tipologia più rischiosa tra le obbligazioni subordinate di una banca. Le richieste sono state pari a 2,4 miliardi e il rendimento esitato si è attestato intorno all’8%, secondo quanti hanno seguito da vicino l’operazione.

Obbligazione subordinata rischiosa

L’emittente ha rivolto un’offerta di scambio ai possessori di un altro bond AT1 in dollari con “call” fissata per il prossimo mese di aprile e cedola del 7% (ISIN: XS2024502960). A loro sarà assegnata priorità in merito alla nuova emissione. Il prezzo riconosciuto sarà pari a 100,65, circa lo 0,70% superiore a quello vigente alla Borsa di Francoforte prima della sospensione delle contrattazioni a seguito della notizia.

I bond AT1 prevedono la sospensione o anche la cancellazione della cedola e persino la conversione del capitale in azioni nel caso in cui il CET1 ratio, considerato patrimonio primario, scenda al di sotto di una certa percentuale. Il fatto che Commerzbank sia riuscita ad emettere il bond subordinato a condizioni per sé relativamente vantaggiose, significa che anche il mercato obbligazionario starebbe accogliendo positivamente l’affaire Unicredit.

Mercato crede nell’operazione Unicredit

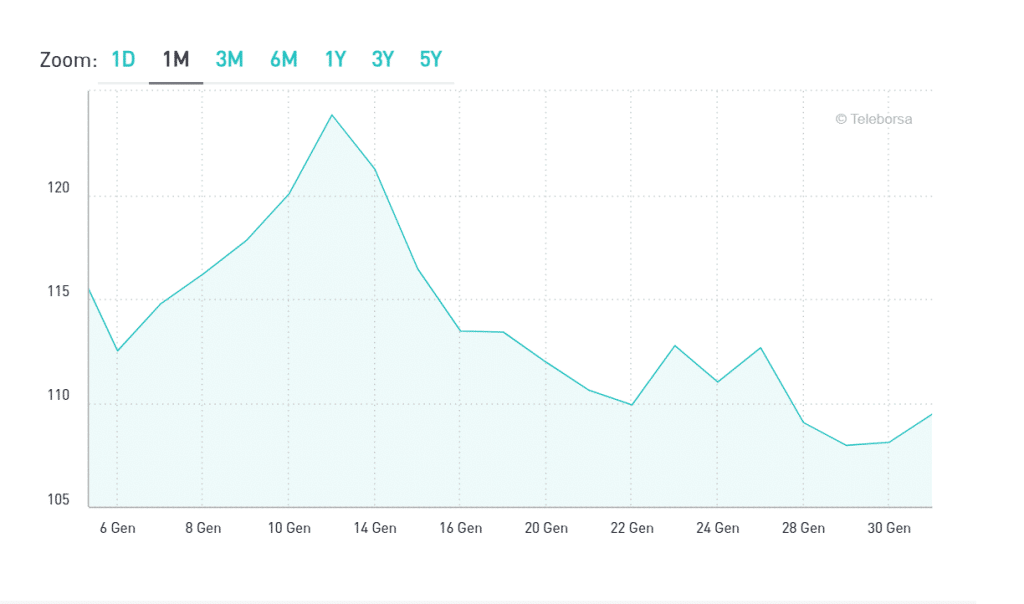

Anzi, a dirla tutta da questa vicenda per il momento ci sta guadagnando più la tedesca che l’italiana. La prima sta beneficiato del boom azionario (+25%) in borsa. E il rendimento del suo bond AT1 in euro con cedola 4,25% offre un rendimento del 6,55%, risultato più basso dello 0,20% rispetto a un’emissione simile di Piazza Gae Aulenti. Prima della scalata, il bond di Commerzbank offriva un premio nell’ordine dello 0,64%.

In pratica, prima era considerata una banca più rischiosa e adesso meno rischiosa di Unicredit.

Evidentemente, il mercato obbligazionario crede che la fusione tra le due banche porterebbe a benefici tangibili per l’entità tedesca. Unicredit è salita fino al 21% del suo capitale e ha richiesto alla Banca Centrale Europea l’autorizzazione a portarsi fino al 30%. Questa è la soglia oltre la quale scatta l’obbligo di lanciare un’Offerta Pubblica di Acquisto. Francoforte ha un indirizzo apparentemente favorevole all’operazione, in quanto asseconda la nascita di colossi europei transnazionali. In Germania, invece, la scalata di Unicredit è mal vista e le resistenze politiche appaiono forti, per quanto da sole non fermerebbero l’integrazione.

Bond AT1 Commerzbank regolato da bail-in

Il bond AT1 di Commerzbank è dello stesso tipo che un anno e mezzo fa fece piangere gli obbligazionisti di Credit Suisse. I loro titoli furono azzerati, a seguito del salvataggio ad opera di Ubs, mentre gli azionisti furono in buona parte risparmiati. L’Unione Europea spiegò con un comunicato ufficiale che una cosa simile non sarebbe stata possibile da noi, visto che il “bail-in“ prevede il previo azzeramento delle azioni. Solo se le perdite non risultassero ugualmente coperte, andrebbero escusse anche le obbligazioni subordinate.