Il primo bond austriaco della durata di cento anni fu emesso nel settembre del 2017 ed ebbe come scadenza il 20 settembre del 2117 (ISIN: AT0000A1XML2). La cedola fissata del 2,10% venne considerata incredibilmente bassa al tempo per un titolo così longevo. Nessuno avrebbe immaginato che qualche anno più tardi, nel giugno del 2020, sempre l’Austria avrebbe emesso un nuovo bond secolare e con cedola di appena lo 0,85%.

Rendimento in ripresa con aumento dei tassi

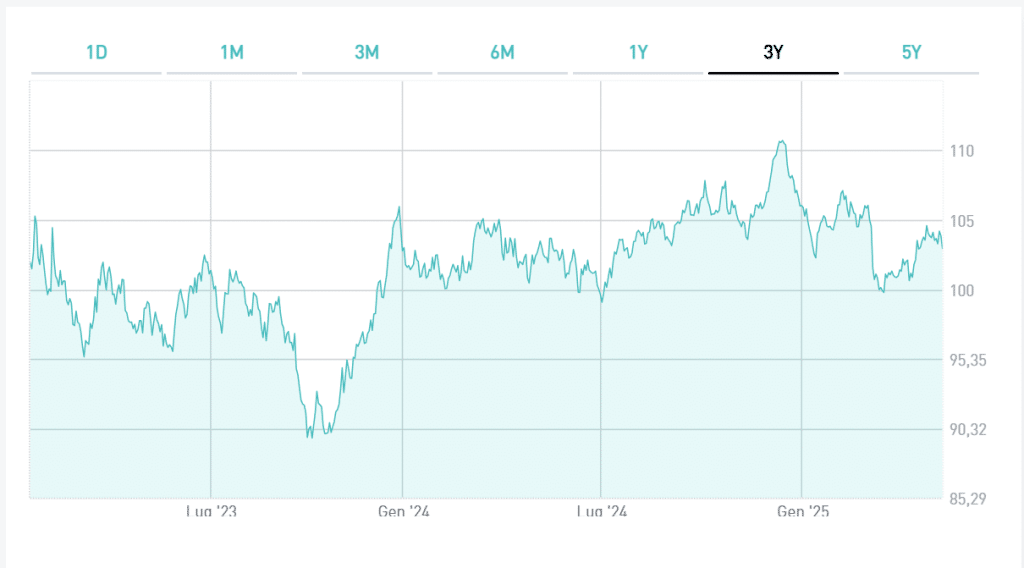

In virtù della sua cedola ben più sostanziosa, il primo bond austriaco salì nel 2020 ad una quotazione massima di 236. Praticamente, per un lotto minimo di 1.000 euro, il mercato arrivò a pagare 2.360 euro.

Il rendimento era naturalmente sprofondato intorno al mezzo punto percentuale. Un anno fa, lo stesso si acquistava per circa 61 centesimi: 610 euro per ogni 1.000 euro di capitale nominale.

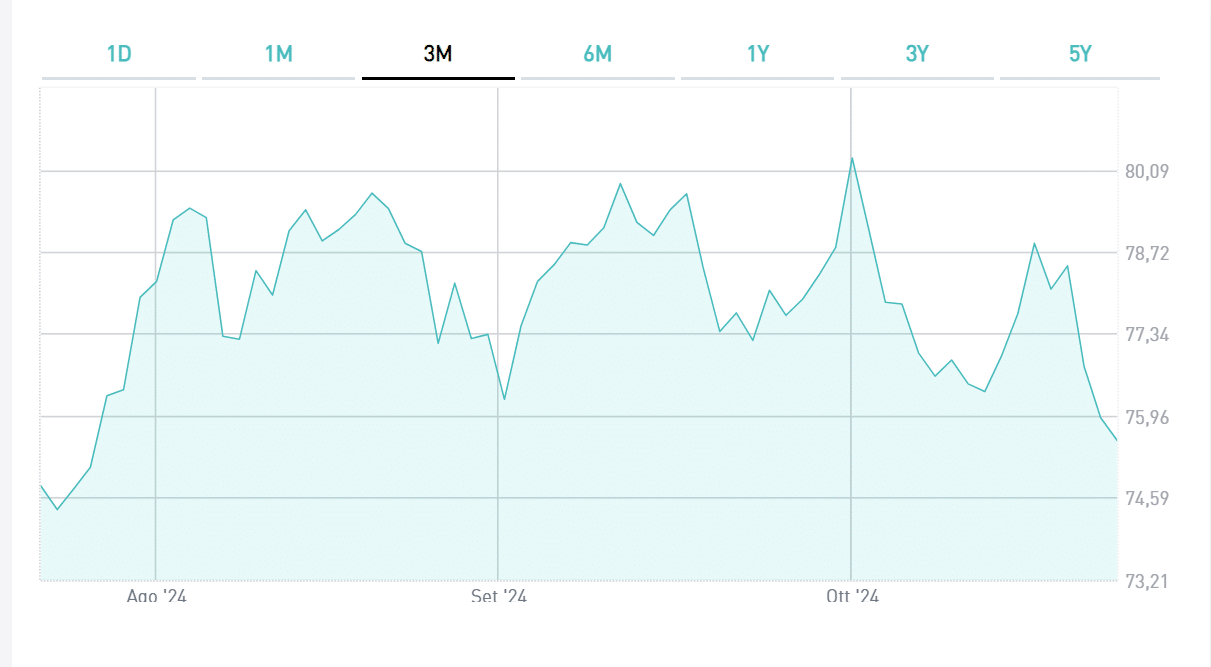

Da cosa è dipeso questo sali e scendi? Dall’evoluzione dei rendimenti di mercato. Essi crollarono con la pandemia, in conseguenza dei maxi-stimoli monetari varati dalle banche centrali. Quando queste dovettero alzare i tassi di interesse per contrastare l’inflazione, i rendimenti esplosero e i prezzi si schiantarono. Un nostro lettore ha notato che nelle ultime sedute il prezzo del bond austriaco 2117 è sceso del 4,40%. Sfiorava i 79 centesimi una settimana fa, mentre ieri piombava a 75,55 centesimi, vale a dire ai minimi da luglio.

Nessun movimento anomalo, c’entra l’America

E ad inizio luglio, la quotazione superava gli 80 centesimi, ai massimi dal dicembre scorso. Da allora, quindi, le perdite risultano di oltre il 6%. In apparenza, sembrano movimenti anomali, dato che i rendimenti obbligazionari stanno diminuendo da qualche mese a questa parte in scia ai tagli dei tassi.

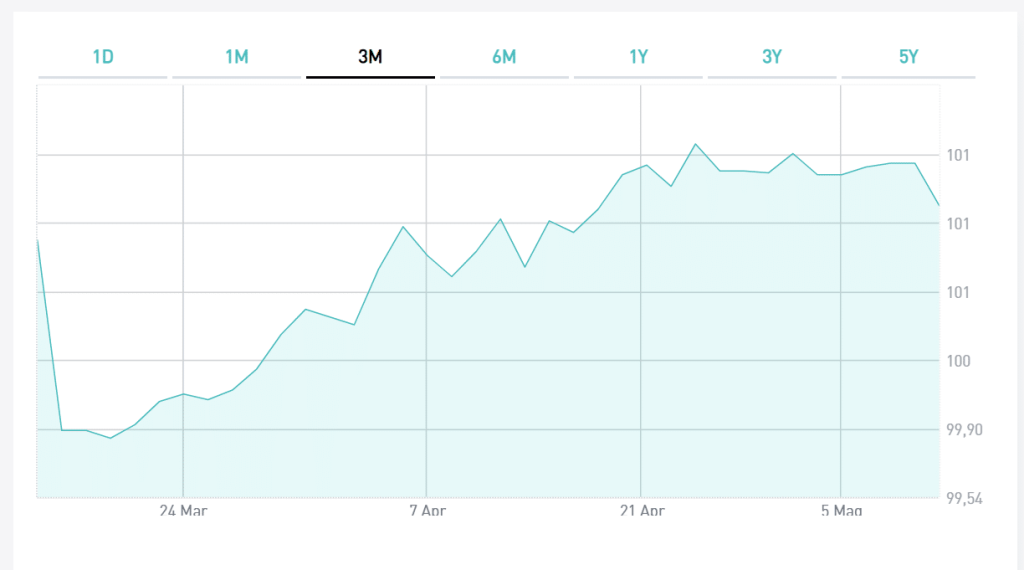

In realtà, dobbiamo considerare che proprio in questo mese di ottobre c’è stato un arresto di tale tendenza. Il mercato ha già scontato l’allentamento monetario e resta in attesa di capire come si muoverà la Federal Reserve ai prossimi appuntamenti e quali saranno le decisioni della stessa Banca Centrale Europea (BCE).

Le ultime sedute, poi, sono state particolarmente negative. I Treasuries americani hanno accusato il peggiore calo dal 1995 nel giro di poche settimane. Gli obbligazionisti ritengono che la Fed non darà seguito al primo maxi-taglio dei tassi di settembre. Inoltre, sta attecchendo quello che gli analisti chiamano il “Trump trade”. In pratica, cresce la scommessa su una vittoria dell’ex presidente alle elezioni del 5 novembre. La sua politica fiscale improntata al sostegno alla crescita e la promessa di imporre dazi contro la Cina portano a concludere che un suo secondo mandato si caratterizzerebbe per una ripresa dell’inflazione e un aumento delle emissioni di debito federale. Fattori che incidono negativamente sui prezzi dei titoli di stato.

Bond austriaco, scambi limitati

Il bond austriaco 2117 risente di questo trend in misura amplificata per via della sua elevata “duration”. Comprensibile lo smarrimento dei possessori, che si aspetterebbero movimenti univocamente rialzisti con il taglio dei tassi in corso. Considerate, però, che i “pit stop” sui mercati sono regolari dopo la crescita dei prezzi.

Gli investitori vogliono monetizzare i guadagni sino ad allora solamente virtuali e ciò porta a cali temporanei per effetto dell’eccesso di offerta. Il titolo in questione era arrivato a guadagnare oltre il 30% in meno di un anno. Naturale che qualche abbia voluto approfittarne. E bastano poche operazioni di compravendita per incidere significativamente sulle quotazioni, data la scarsa liquidità degli scambi. A Milano, questo titolo è trattato per valori medi mensili di soli 45 milioni di euro.

giuseppe.timpone@investireoggi.it