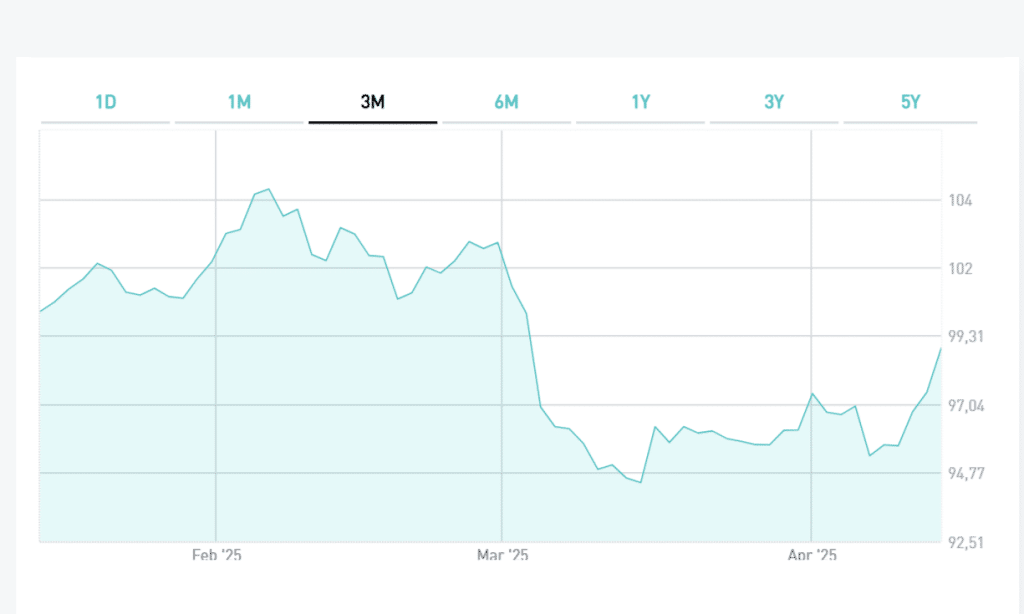

E’ ancora in fase di collocamento il bond della CDP (Cassa depositi e prestiti) con scadenza nel 2026 e cedola fissa al 2,70% lordo per i primi due anni e pari all’Euribor a 3 mesi + uno spread dell’1,94% per il quinquennio successivo. Il pricing dovrebbe aggirarsi attorno alla parità, ma lo sapremo solo entro 5 giorni dal closing dell’operazione, fissata per il 21 giugno, anche se l’emittente potrà decidere di chiudere il collocamento in anticipo, nel caso in cui ricevesse ordini per almeno 1 miliardo di euro, somma aumentabile fino a 1,5 miliardi.

Obbligazioni CDP 2026, cedola mista e sottoscrizioni per soli privati

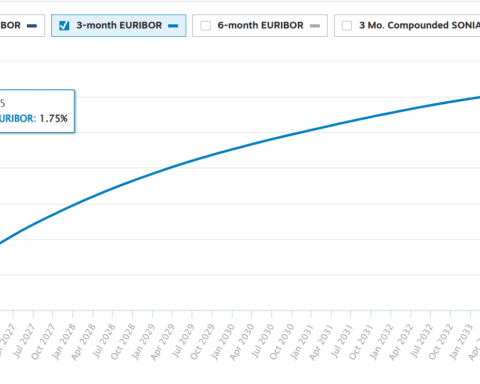

Oggi come oggi, l’Euribor a 3 mesi vale il -0,319% e se ipotizzassimo che a questo tasso si mantenesse fino alla scadenza, per cui la cedola sarebbe dell’1,621% lungo l’intero quinquennio, nel caso di emissione perfettamente alla pari, ciò porterebbe a un rendimento medio dell’1,93% nel corso del periodo.

Se, invece, l’Euribor a 3 mesi si azzerasse per tutti i 5 anni a cui la cedola variabile verrà legata, il rendimento medio lordo salirebbe al 2,16%. Sappiamo che, per fortuna dell’investitore, la cedola non potrà assumere mai valore negativo, per cui si è tutelati per il caso in cui l’Euribor a 3 mesi sprofondasse sotto l’1,94%, evento da considerarsi altamente remoto persino in una prospettiva di medio-lungo periodo, trattandosi di un tasso a brevissimo termine.

Se si considera che subito prima che scoppiasse la crisi finanziaria nel 2008, esso si attestava sopra il 4%, notiamo che un’eventuale ripresa solida dell’economia nell’Eurozona porterebbe a ottime notizie per l’investitore, il quale percepirebbe una cedola assai generosa. Dunque, lo scenario peggiore sarebbe quello di una ulteriore discesa dei tassi, in quanto l’investitore percepirebbe un rendimento medio annuo lordo inferiore al 2%. Ad ogni modo, pur superiore o tanto quanto il rendimento offerto oggi dal BTp con scadenza giugno 2026 dell’1,90%.

Dunque, a meno che i tassi da qui ai prossimi 5 anni non scendessero e rimanessero stabilmente bassi, l’obbligazione della CDP sarebbe più remunerativa di un BTp di pari durata.

Differenze tra bond CDP e BTp

Tuttavia, rivela una differenza da tenere in considerazione: l’emissione non è garantita né dallo stato, né dal Fondo interbancario di tutela dei depositi. Eppure, nella percezione comune tendiamo a considerare tutti i bond emessi dalla CDP come se fossero “sovrani” a ogni effetto, visto che l’ente è controllato per l’83% dal Tesoro, mentre non sarebbe così, almeno in teoria. Il maggiore rischio sarebbe solamente formale, perché va da sé che lo stato non permetterebbe mai alla CDP di andare in default, tranne che non lo faccia esso stesso e, a quel punto, gli stessi BTp si sarebbero rivelati titoli non sicuri.

In partenza, il bond offre un rendimento appena superiore a quello del BTp di pari durata, ma con la potenzialità di risultare più appetibile con il rialzo dei tassi, contrariamente a un titolo di stato, che tenderebbe a deprezzarsi, infliggendo perdite nel caso di disinvestimento anticipato, e la cui cedola non varierebbe in alcuna direzione.

Ma un minimo rischio esisterebbe: l’Euribor stesso. Dall’1 gennaio 2022, la Commissione europea ha deciso che verrà soppiantato da un nuovo indice, teso a rendere più trasparente il sistema di fissazione ufficiale dei tassi di mercato. Il timore dei più risiede nella possibilità che il nuovo Euribor diventi più volatile e, soprattutto, che si mostri più alto di quello odierno.

L’Euribor cambia, mutui a rischio?

Quanto alla volatilità, i criteri di adozione del nuovo tasso tenderebbero a rendere marginale il rischio, mentre con riferimento ai maggiori livelli, il danno sarebbe a carico del debitore, tra cui i mutuatati a tasso variabile, non certo del creditore, il quale beneficerebbe di tassi più alti. A dire il vero, le simulazioni sin qui condotte parlano di uno scostamento tra i due indici di 4-5 punti base al massimo, per cui non bisognerebbe né stracciarsi le vesti, né esultare sull’attesa di variazioni significative con il passaggio al nuovo sistema.

giuseppe.timpone@investireoggi.it