I sondaggi non hanno dubbi: sarà Gustavo Petro il prossimo presidente della Colombia. Quando mancano tre mesi e mezzo alle elezioni presidenziali, l’ex sindaco di Bogotà ed esponente della sinistra progressista è dato in netto vantaggio sul presidente uscente conservatore Ivan Duque Marquez contro cui perse al ballottaggio del 2018. E la reazione dei mercati non si è fatta attendere: bond sovrani e semi-sovrani in caduta libera negli ultimi mesi.

Come se non bastasse già la fuga dal mercato obbligazionario in scia all’alta inflazione e all’atteso rialzo dei tassi globali, i bond della Colombia stanno vivendo una fase molto difficile, siano essi denominati in dollari o in valuta locale.

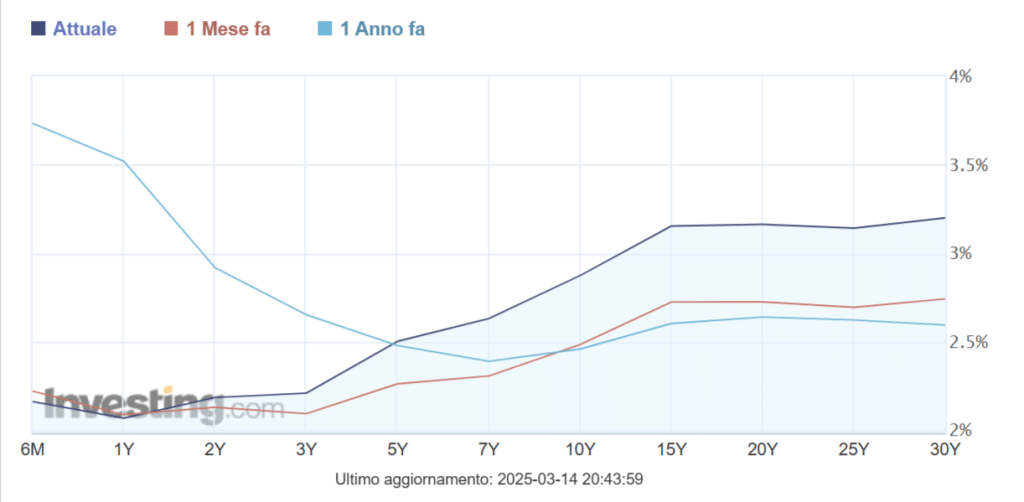

Nell’ultimo anno, il cambio contro il dollaro ha perso l’11%. E il rendimento decennale in pesos è salito dal 5% al 9%. A gennaio, l’inflazione domestica nel paese emergente si è portata a poco meno del 7%, per cui il rendimento reale risulta positivo del 2%.

Bond Colombia, prezzi giù e rendimenti su

La banca centrale ha già alzato più volte i tassi d’interesse, portandoli al 4%. Ciò non è bastato ad oggi a frenare la fuga dei capitali sulla previsione di una ennesima svolta a sinistra in America Latina. Lo scorso anno, Perù e Cile hanno cambiato colore politico, virando verso presidenze socialiste. E Petro promette che dal giorno del suo insediamento fermerà le trivellazioni. A farne le spese, come vedremo, sono anche i bond di Ecopetrol, la compagnia petrolifera statale.

Probabile che dopo le elezioni, quand’anche saranno vinte dal socialista, i bond della Colombia trovino un minimo sollievo con la moderazione dei toni e delle politiche tipicamente avvenuta anche negli altri due stati latinoamericani. Detto ciò, il problema esiste. Il decennale in dollari è salito a un rendimento lordo sopra il 5,4% dopo avere perso oltre il 15% dall’avvio della sua negoziazione sul mercato secondario nell’aprile scorso.

Il titolo, in scadenza il 22 aprile 2032 e cedola 3,25% (ISIN: US195325DZ51), si acquista ormai a meno di 84 centesimi.

Dicevamo, in caduta verticale anche le obbligazioni di Ecopetrol, società particolarmente coinvolta dall’esito elettorale. Le sue esportazioni ammontavano a 16 miliardi di dollari prima della pandemia, qualcosa come il 40% del totale. Il titolo, anch’esso in dollari, in scadenza il 29 aprile 2030 e con cedola 6,875% (ISIN: US279158AN94) perde quasi il 16% in un anno, offrendo attualmente un rendimento sopra il 6%. La scadenza “callable” 28 maggio 2045 e cedola 5,875% (ISIN: US279158AJ82) cede un quarto del suo valore e si acquista per meno di 88 centesimi.

Debito colombiano declassato a “junk”

Il debito pubblico colombiano non ha rating “investment grade”, a differenza di Cile e Perù, dopo avere subito i declassamenti ad opera delle agenzie di rating S&P e Fitch. Solo Moody’s continua a classificarlo come non speculativo con l’assegnazione del giudizio Baa2. Il rapporto debito/PIL giace sotto il 65%, ma il paese detiene un alto livello di esposizioni verso l’estero, pari a 155 miliardi di dollari, a fronte dei 58 miliardi delle riserve valutarie. Tuttavia, le esposizioni a breve termine ammontano solo al 24% di tali riserve, le quali a loro volta equivalgono a dieci mesi di importazioni. C’è da fare i conti, poi, con saldi correnti negativi.

In definitiva, il quadro finanziario è critico, ma non disperato. Il mercato resta in attesa di verificare cosa accadrà alle prossime elezioni, così come le stesse agenzie di rating. Un’eventuale sconfitta di Petro sarebbe salutata con favore dai bond della Colombia, in previsione di una politica fiscale più ortodossa e la permanenza di condizioni di favore per i capitali stranieri e il business. Le condizioni internazionali, invece, saranno verosimilmente più restrittive nei prossimi mesi, per cui gli obbligazionisti dovranno fare i conti con un ambiente complessivo meno favorevole, quale che sia l’esito elettorale.