Eskom è una società quasi in default, eppure i suoi bond stanno attirando le attenzioni degli analisti di Citigroup, secondo i quali alcune tranche potrebbero avere valore. La società elettrica statale del Sudafrica sta subendo un processo di ristrutturazione aziendale, assistita da Rothschild. L’obiettivo è di tornare all’utile e di ridurre il debito di 392 miliardi di rand, pari a 22,9 miliardi di euro. Prevede di suddividersi in tre unità, che grosso modo combacerebbero con la holding, la parte della società che gestisce la rete e quella che si limiterà alla sola distribuzione. I creditori, tra cui gli obbligazionisti, temono che i titoli in loro possesso siano caricati alle unità finanziariamente più deboli, finendo per subire perdite.

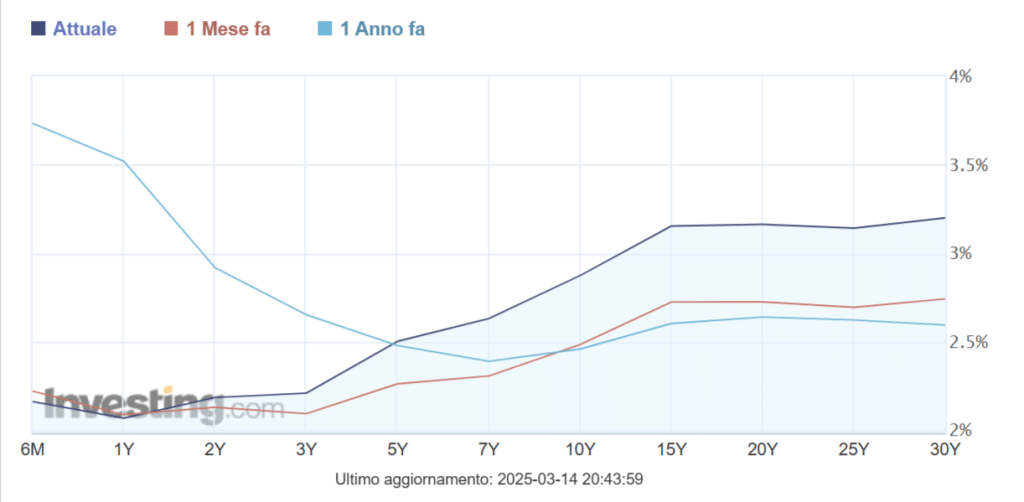

Per questa ragione, i bond Eskom stanno deprezzandosi sul mercato. La tranche non garantita dell’Eurobond in dollari con scadenza 10 agosto 2028 e cedola 8,45% (ISIN: XS1864522757) ha perso quasi il 7,5% in due mesi e mezzo, scendendo a una quotazione di 103,60. Offre oggi un rendimento lordo del 7,90%, che si confronta con il 4,50% del bond sovrano in dollari di pari durata. Questo significa che lo spread è salito a 340 punti base, una cinquantina in più solamente a gennaio. Il grosso dei debiti societari risulta, invece, garantito dallo stato.

Bond Eskom, possibile valore tra i rischi

Poiché gli spread medi tra i bond Eskom e i titoli di stato sudafricani viaggiano in area 240 punti, secondo gli analisti di Citi si starebbero creando le condizioni per un affare. Certo, parliamo di obbligazioni “spazzatura”, con Fitch a classificarle con rating B, cinque gradini sotto il livello minimo di “investment grade” (IG). I rischi sono elevati proprio a seguito della ristrutturazione, anche perché il Sudafrica non è messo affatto bene sul piano dei conti pubblici.

Anch’esso ha perso lo status IG nell’ultimo biennio. Difficile, però, che lasci fallire una sua controllata, non fosse che per il rischio di perdita reputazionale.

La riorganizzazione e il taglio del debito, comunque, si rendono necessari dopo che al vertice scozzese COP26 sono stati stanziati a favore della decarbonizzazione in Sudafrica 8,5 miliardi di dollari. Denaro che richiede l’attuazione di riforme per essere incassato. A pagare in un qualche modo rischiano di essere gli obbligazionisti di Eskom.