Ieri, il Tesoro di Manila ha raccolto altri 3 miliardi di dollari sui mercati internazionali con l’emissione di nuovi bond filippini in due tranche: la prima è di 10,5 anni e la seconda di 25 anni. L’operazione segue i 2,75 miliardi raccolti a dicembre dello scorso anno, sempre attraverso due tranche in dollari, e altri 2,1 miliardi di euro attraverso tre tranche in aprile denominate nella moneta unica.

Dei 3 miliardi incassati, 750 milioni hanno riguardato la tranche a 10,5 anni e i restanti 2,25 miliardi quella a 25 anni. La data di regolamento è stata fissata per il 6 luglio. La scadenza più corta ha esitato una cedola dell’1,95%, a +60 punti base sopra il Treasury.

La scadenza più longeva, invece, offre cedola del 3,20% e un rendimento del 3,25%, essendo stata emessa di poco sotto la pari. I bond filippini hanno riscosso un ottimo successo, a conferma della buona considerazione tra gli investitori del debito sovrano del paese asiatico.

I rating sono medio-alti: BBB+ per S&P, BBB per Fitch e Baa2 per Moody’s. Nel complesso, superiori a quelli dei BTp. In effetti, le Isole Filippine hanno un rapporto debito/PIL relativamente basso. Nel 2020, ha chiuso al 54,5% e a fine 2021 è atteso in crescita sopra il 58%. Stava sotto il 40% prima del Covid. E un aspetto ancora più interessante ai fini della sostenibilità del debito è rappresentato dalle scarne esposizioni verso l’estero: al 17% del PIL. Peraltro, la componente di breve termine ammontava nel dicembre scorso solamente a 14,2 miliardi di dollari. Si consideri che attualmente le riserve valutarie sono pari a circa 107 miliardi, pari a quasi il 30% del PIL.

In sostanza, ci sono dollari più che sufficienti per onorare le scadenze, anche grazie al saldo positivo delle partite correnti.

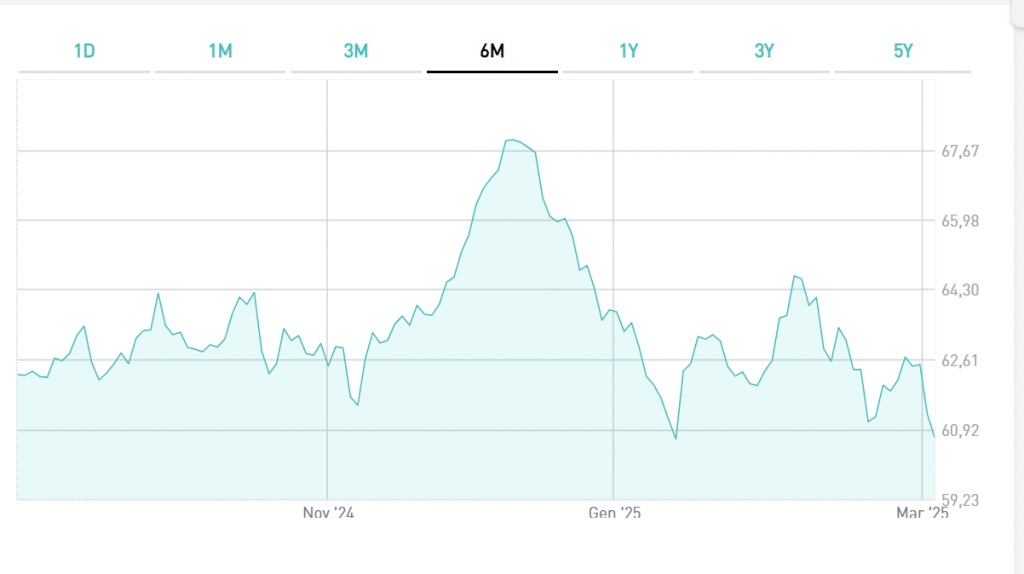

Ciò spiega perché i bond filippini rendano relativamente poco. La scadenza in euro nel gennaio 2031 quest’anno si è deprezzata del 3,8%, offrendo ieri un rendimento lordo dell’1,80%. Siamo ad appena 90 punti base sopra il rendimento dell’omologo BTp, che nell’Eurozona è il bond più generoso.