Sud Europa in affanno con il rialzo dei tassi BCE anticipato dal mercato già da diversi mesi. L’area più indebitata dell’Eurozona, almeno sul piano pubblico, non può che risentire negativamente dell’aumento del costo del denaro. L’apice delle tensioni si è avuto alla metà di giugno, quando la BCE fu costretta a tenere un board d’emergenza per annunciare il varo di uno scudo anti-spread. Di lì in avanti, complici i timori su una possibile recessione economica nell’Eurozona, la situazione è andata gradualmente migliorando. I rendimenti dei bond in Grecia come in Italia sono scesi, segno che l’annuncio a sorpresa di Francoforte ha colto nel punto.

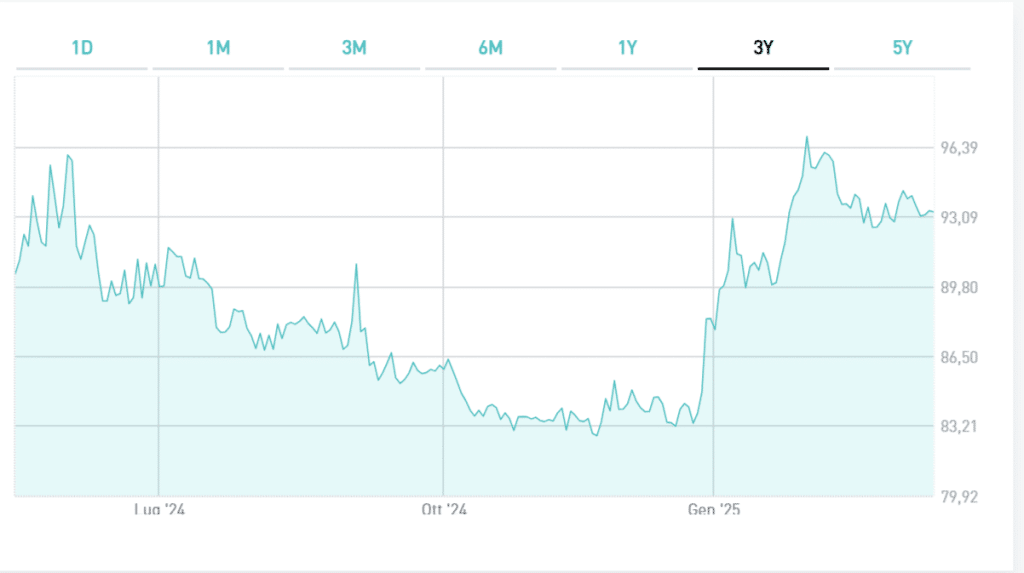

Il 14 giugno scorso, il bond della Grecia a 10 anni offriva il 4,66%. In Italia, il BTp decennale arrivò al 4,22%. I dati della chiusura di quella seduta ci dicono che allora lo spread era intorno ai 45 punti base o 0,45% a favore dell’Italia. Ieri, invece, il decennale ellenico viaggiava al 2,93% e quello italiano al 3,03%. Lo spread era di una decina di punti a favore di Atene. Cos’è successo nel frattempo per giustificare questa inversione del ruoli? In Italia è caduto il governo Draghi e si va ad elezioni il prossimo 25 settembre. La Grecia voterà, salvo sorprese, tra un anno.

Bond Grecia, spread in calo sul tratto lungo

Sul tratto lungo della curva, però, il vantaggio dell’Italia resta. Il 14 giugno scorso, il bond della Grecia a 30 anni rendeva il 5,62%, in Italia il 4,80%. Spread a favore di Roma per un’ottantina di punti base, oltre 0,80%. Ieri, 3,89% il primo e 3,42% il secondo. Spread in restringimento sotto i 50 punti o 0,50%. In altre parole, il rischio sovrano per Atene è percepito relativamente meno elevato per il medio-lungo periodo, ma più elevato per il lunghissimo periodo.

E ciò dipende dal fatto che la Grecia possiede una trentina di miliardi di liquidità disponibile per finanziarsi da qui ai prossimi anni. E circa l’80% del suo debito pubblico è in mano ai creditori pubblici europei. I creditori privati hanno già dato con la ristrutturazione del debito nel 2012. Resta il fatto che Atene abbia un debito attorno al 200% del PIL. Alla lunga, la normalizzazione monetaria graverebbe sui suoi conti pubblici, intaccando l’obiettivo di un deficit nullo o, addirittura, di un avanzo di bilancio nel lungo termine. Entrambe le economie stanno venendo premiate dal boom del turismo dopo due anni pieni di pandemia. E ciò sta dando una mano ai rispettivi bond sovrani in questa fase così delicata sui mercati.