Si moltiplicano le emissioni obbligazionarie sui mercati internazionali all’inizio dell’anno. Approfittando dell’elevata liquidità e della fase relativamente positiva per il comparto, gli stati in via di sviluppo hanno già raccolto 25 miliardi di dollari, tra cui il Messico spicca con 7,5 miliardi. E questa settimana è stato il turno dell’Arabia Saudita con una maxi-emissione di bond in dollari per 12 miliardi, la più alta del regno sin dal 2017. Molto bene gli ordini, che complessivamente sono ammontati a 30 miliardi. Si sono occupate dell’operazione Citigroup, JP Morgan, Hsbc e Standard Chartered.

Ecco i rendimenti offerti dalla maxi-emissione

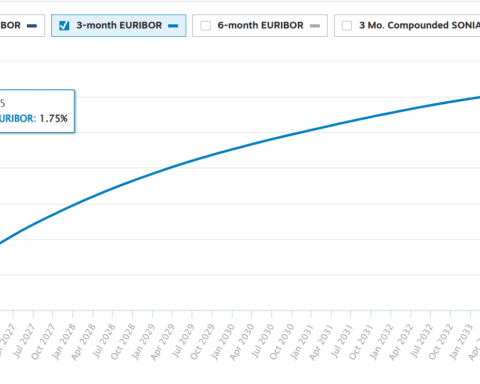

Il bond in dollari è stato suddiviso in tre tranche con scadenza rispettivamente nel 2030, 2034 e 2054.

Pertanto, gli investitori hanno potuto puntare sul tratto a 6, 10 e 30 anni della curva saudita. La prima tranche ha esitato un rendimento del 4,89%, circa +87 punti base sul T-bond degli Stati Uniti di pari durata. La tranche decennale ha esitato un rendimento del 5,13%, a +115 sull’omologo degli Stati Uniti in area 4%. Infine, la tranche trentennale è stata collocata sul mercato al 5,91%, +171 punti base sul T-bond.

I proventi della raccolta serviranno a finanziare gli investimenti necessari alla diversificazione dell’economia saudita. La Vision 2030 del principe ereditario Mohammed bin Salman prevede numerosissime riforme per rendere il regno meno dipendente dal petrolio entro la fine del decennio in corso. Il bond saudita vale oltre la metà del fabbisogno finanziario, stimato per il 2024 a 23 miliardi.

Bond Arabia Saudita, quali rischi

I bond dell’Arabia Saudita godono di rating medio-alti: A per S&P e A1 per Moody’s. In effetti, il regno vanta un debito pubblico molto basso, attorno al 25% del PIL, qualcosa come sui 265 miliardi di dollari.

E c’è da dire che il fondo sovrano Public Investment Fund (PIF) gestisce asset per quasi 780 miliardi. Pertanto, il debito pubblico netto risulterebbe negativo, cioè Riad non solo non è effettivamente indebitata, ma anzi sarebbe un creditore sui mercati. I giudizi delle agenzie sarebbero decisamente migliori se l’incidenza delle entrate petrolifere non fosse ancora così elevata nel bilancio statale.

In altre parole, i bond in dollari dell’Arabia Saudita presentano un rischio di credito medio-basso, ma rispecchiano la forte dipendenza dell’emittente dal petrolio, una materia prima dall’andamento ciclico sui mercati. Nel lungo periodo, poi, essa è minacciata dalla transizione energetica, che in Occidente comporterà una riduzione dei consumi di energia generata dagli idrocarburi a favore di fonti rinnovabili. D’altra parte, per un investitore dell’Eurozona ci sarebbe da mettere in conto anche il rischio di cambio, trattandosi di titoli denominati in una valuta a noi straniera.

giuseppe.timpone@investireoggi.it