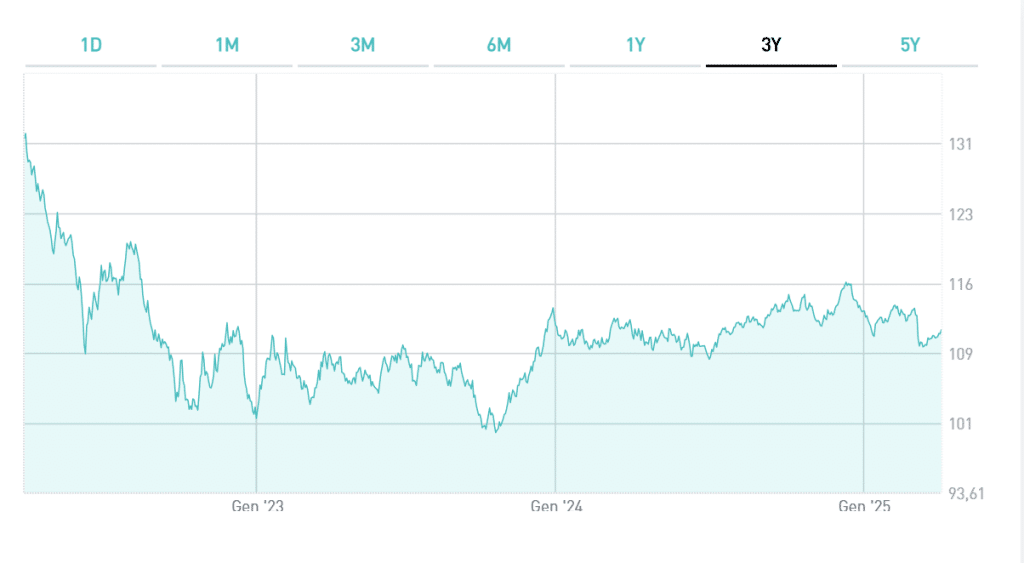

L’Indonesia ha imposto nuove misure restrittive parziali contro il Covid e le prospettive per la sua economia tendono così a peggiorare. Ad ogni modo, il suo mercato obbligazionario sovrano ha registrato una performance positiva, tant’è che il rendimento del bond a 10 anni è sceso sotto il 7%, un livello relativamente elevato nel confronto internazionale, non per gli standard domestici.

Bond su e cambio giù, così l’Indonesia attraversa la crisi della pandemia

La scorsa settimana, il governatore della banca centrale, Perry Warjiyo, ha lasciato i tassi invariati al 4% e ha rivendicato l’indipendenza dell’istituto da lui guidato dal potere politico. Il riferimento è alla proposta di legge sottoposta al vaglio del Parlamento, secondo la quale il Ministero delle Finanze incrementerebbe i suoi poteri in materia di controllo dell’istituto.

Il mercato ha iniziato a segnalare un certo nervosismo sul tema, temendo che Giacarta finisca per fare la fine della Turchia, dove l’assoggettamento di fatto della politica monetaria ai desiderata del governo sta destabilizzando da tempo i prezzi interni e il tasso di cambio, con ripercussioni molte negative sui bond sovrani.

L’Indonesia non è la Turchia

Qui, tuttavia, sarebbe troppo presto per giungere a simili considerazioni. I tassi reali sono nettamente positivi (+2,70%), dato che l’inflazione risulta scesa all’1,32%. La banca centrale ha già acquistato direttamente dal governo 98 mila miliardi di rupie in bond, circa 5,7 miliardi di euro dei 23 miliardi programmati, un modo per contribuire alla risoluzione della crisi economica provocata dalla pandemia. Fino all’anno prossimo, si tiene pronta ad intervenire all’occorrenza.

Per l’Indonesia, conservare la fiducia degli investitori esteri è importante. Il cambio contro il dollaro quest’anno se l’è cavato con un -5,5%, non così male rispetto all’andamento di altre valute emergenti.

Soprattutto, serve per tenere elevata la domanda all’atto del collocamento dei bond sovrani, le cui emissioni saranno copiose anche nei prossimi mesi per la necessità dello stato di incrementare l’indebitamento a sostegno dell’economia e per fronteggiare il calo delle entrate fiscali.

Dalla sua, il paese ha un debito pubblico sotto il 30% del pil, basso rispetto ai rating di cui gode: BBB per S&P e Fitch, Baa2 per Moody’s. Il problema per i prossimi mesi saranno le tensioni attorno all’iter di approvazione della legge. Se dovessero prendere il sopravvento con il passare delle settimane, il rally di questi mesi per l’obbligazionario indonesiano si potrà considerare concluso, almeno per questa fase; se, al contrario, si registreranno passi indietro della politica o annacquamenti della proposta, così da rassicurare i mercati, sarà dirimente il contesto globale. E rendimenti a lungo termine al 7%, confrontati con quelli vigenti altrove, continuerebbero ad allettare.

Bond Indonesia, 5 motivi per investire in questo promettente mercato emergente

giuseppe.timpone@investireoggi.it