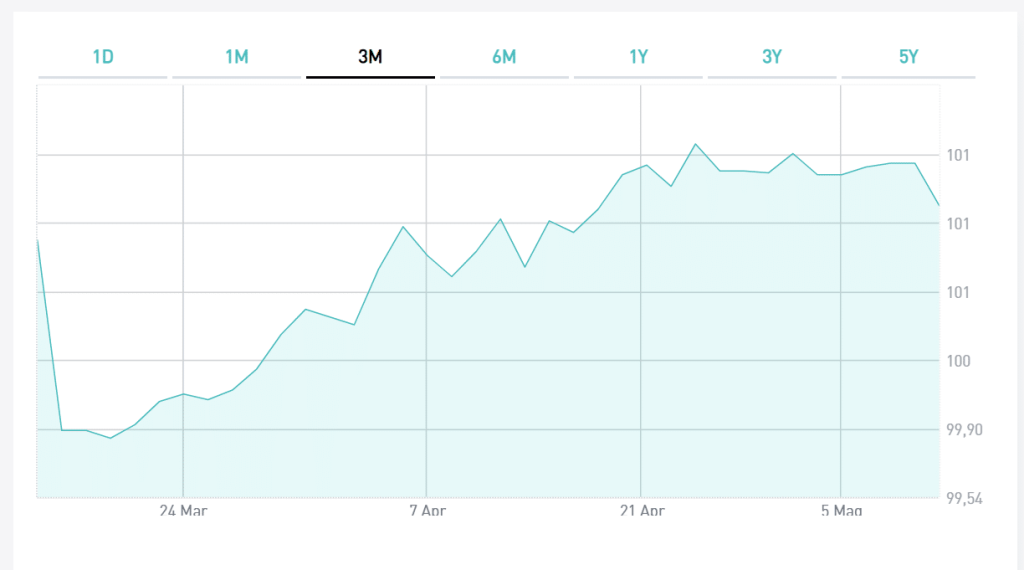

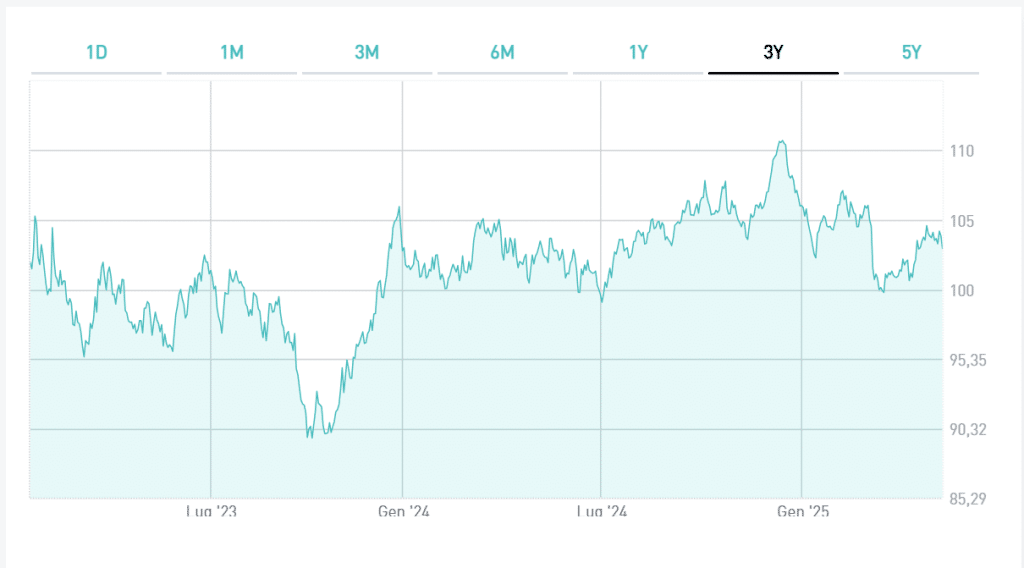

La BCE ha appena potenziato il PEPP, il programma di acquisti da 750 miliardi varato a marzo contro l’emergenza Coronavirus e salito giovedì scorso a 1.350 miliardi. A meno di una settimana dal board, però, i “falchi” dell’istituto iniziano a farsi sentire dopo mesi di apparente inabissamento. Il consigliere esecutivo tedesco, Isabel Schnabel, di per sé un membro abbastanza ragionevole e incline al compromesso, ha allontanato la prospettiva di inserire i bond con rating “non investment grade” tra gli assets acquistabili attraverso i vari programmi monetari, spiegando che una cosa sarebbe accettarli come collaterale di garanzia, un’altra comprarli direttamente. Nel primo caso, ha osservato, i rischi sono mitigati dagli “haircut”, il taglio del valore nominale applicato ai titoli che fungono da garanzia per i prestiti erogati alle banche commerciali nell’Eurozona.

Perché la Germania dovrà accettare una BCE sempre più interventista per salvare l’euro

E alla domanda del ceo di Unicredit, Jean-Pierre Mustier, se la BCE possa prendere in considerazione l’idea di acquistare bond bancari, la donna ha risposto che nel caso si presenterebbe un possibile conflitto d’interessi, divenendo l’istituto contemporaneamente creditore e sorvegliante delle banche.

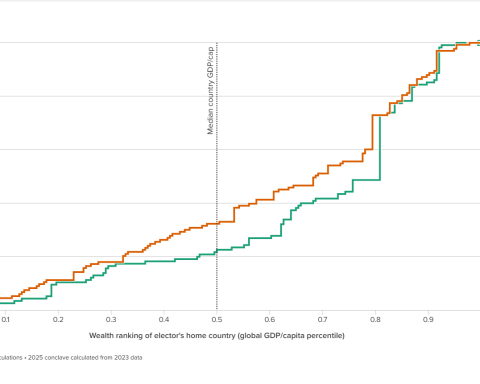

Nelle stesse ore, hanno fatto sentire la loro voce due dei membri minori, cioè i rappresentanti di altrettanti piccoli stati dell’unione monetaria. Lo slovacco Peter Kazimir si è augurato che gli stimoli possano cessare “il prima possibile”, pur riconoscendo che non sia questo il tempo per tagliarli. Il collega estone Madis Muller ci è andato meno leggero, invocando la fissazione di un limite per la deviazione degli acquisti rispetto al “capital key”, la regola per cui vengono legati alla quota che ciascuna banca centrale nazionale detiene nella BCE, a sua volta riflesso del peso delle singole economie.

Il fronte germanico si fa sentire

Qual è il senso di queste dichiarazioni tutte concentrate in poche ore, quasi come se fosse un’uscita allo scoperto dei “falchi” contro la linea preponderante della BCE e portata avanti da Christine Lagarde? Sembra che il fronte germanico voglia fissare alcuni paletti, un po’ come per avvertire Francoforte che certi limiti non possano essere superati. Anzitutto, la varietà degli assets acquistabili deve rimanere non eccessiva, anche perché eventuali perdite sui bond “junk”, spiega Schnabel, creerebbero un problema reputazionale per la banca centrale e, a differenza degli USA, non verrebbero coperte nemmeno in parte dal Tesoro, non esistendovene uno nell’Eurozona.

Ma i punti più salienti sembrano essere stati toccati da Muller e Kazimir, dai quali traspare l’intenzione di opporsi a stimoli monetari illimitati nel tempo e, soprattutto, alla mutualizzazione dei debiti che verrebbe fuori dal mancato rispetto del “capital key”, qualora le devianze dalle quote di riferimento divenissero elevate e stabili. Ogni riferimento ai BTp è voluto. A fronte del 17% loro spettante, nei primi due mesi di PEPP la BCE ne ha inseriti in portafoglio per il 21,6%, deviando significativamente dalla quota, che per questo programma non è vincolante. E si consideri che in aprile gli acquisti di bond sovrani italiani erano risultati più che doppi rispetto alla medesima quota.

Piccole punzecchiature a Lagarde, insomma, ma che danno il senso di una incipiente reazione della Germania e dei suoi alleati alla linea “ultra-dovish” di questi mesi, di fatto quasi ad ignorare i dubbi di costituzionalità arrivati da Karlsruhe.

Quanti BTp avrà la BCE a fine anno e cosa significa questo per l’Italia?

giuseppe.timpone@investireoggi.it