Cosa pensereste se meno di tre anni fa aveste investito in un asset finanziario, che oggi risulta avere perso i tre quarti del suo valore di acquisto? E’ la sensazione che staranno provando gli obbligazionisti in possesso sin dal 2020 del bond a 100 anni dell’Austria, emesso con scadenza 30 giugno 2120 (ISIN: AT0000A2HLC4). Il titolo offrì una cedola di appena lo 0,85%, un tasso infimo, ma che in tempi di tassi a zero o persino negativi, a molti parve pure un buon investimento. Per fortuna, a cascarci non sono stati in tanti tra gli investitori individuali. I più esposti risultano, infatti, gli istituzionali.

Magra consolazione, perché le maxi-perdite ricadranno indirettamente sui risparmiatori che hanno puntato sui fondi, tanto per fare un esempio.

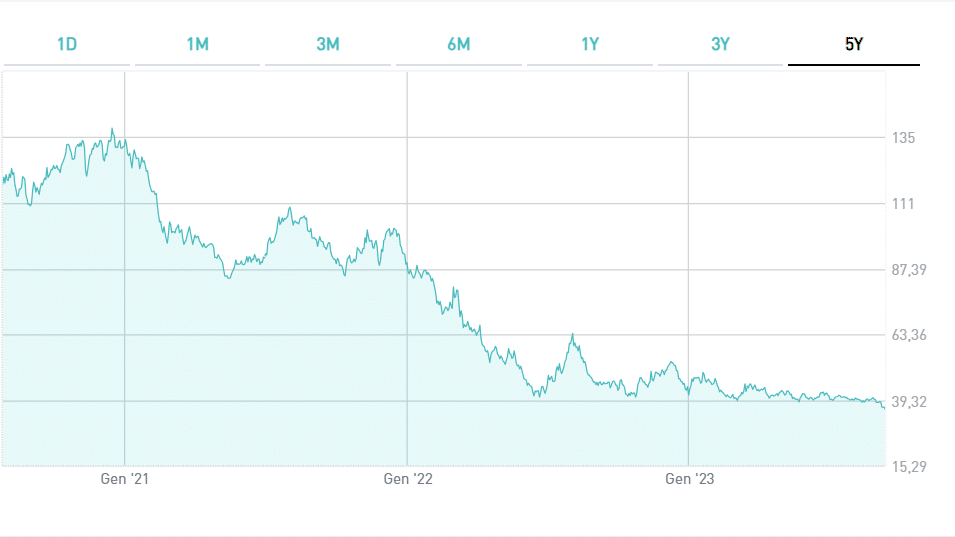

Nel dicembre del 2020, il bond dell’Austria arrivò ad una quotazione di oltre 135, corrispondente a un rendimento lordo alla scadenza intorno allo 0,35%. Venerdì scorso, chiudeva in area 35 centesimi. Praticamente, -75%. Nel frattempo, il rendimento è esploso al 2,75%. E’ sempre pochissimo per una scadenza così longeva, ma un multiplo dei minimi toccati non molto tempo fa.

Cedola interessante con aumento tassi

L’aumento dei tassi di interesse ha trascinato i prezzi delle obbligazioni nel baratro, specie sul tratto lungo della curva. Inevitabile il crollo per il bond dell’Austria a 100 anni. Ma la buona notizia è che chi volesse oggi entrare su questo mercato, godrebbe di condizioni ben migliori degli imprudenti investitori nel recente passato. In effetti, la cedola dello 0,85%, se rapportata al prezzo di acquisto, vale ormai quasi il 2,40% dell’investimento. Non chissà cosa, ma perlomeno inizia a pareggiare i conti con l’inflazione attesa nell’Eurozona nel lungo periodo.

Il bond dell’Austria a 100 anni si rivela essenzialmente un safe asset speculativo. Chi lo acquistasse oggi, lo inserirebbe in portafoglio non certo in scia all’ottimismo circa le probabilità di riscossione alla scadenza. Punterà senz’altro al rialzo dei prezzi, così da rivenderlo con margini di guadagno anche potenzialmente elevati nei prossimi anni. Il rischio principale consiste ad oggi in uno scenario di stagflazione. Se l’inflazione restasse elevata a lungo, i prezzi obbligazionari non risalirebbero. Resterebbero bassi ancora per anni o, addirittura, continuerebbero a scendere.

Bond Austria, appeal con svolta monetaria BCE

In conclusione, il bond dell’Austria a 100 anni va maneggiato con estrema cura. Non è il tipico investimento del piccolo risparmiatore allergico al rischio. Né bisogna farsi prendere la mano dalle infime quotazioni a cui è caduto. Se i grossi fondi non sono ancora tornati a comprarlo, una ragione ci sarà. Ripetiamo, male che vada per il momento l’aspetto più interessante risiede nella cedola effettiva, che siamo anche soliti definire “rendimento immediato”. Se, infine, il mercato stesse sottostimando la crisi dell’economia nell’Eurozona, la svolta monetaria della Banca Centrale Europea avverrebbe in tempi più ravvicinati. E con essa, la risalita dei prezzi obbligazionari.