Con il prezzo del petrolio ai minimi dal 2012, sta diventando rischioso investire anche in obbligazioni di emittenti che lavorano con l’oro nero. Tutta colpa del calo della domanda di petrolio, si dice, ma c’è anche una buona dose di speculazione sulle materie prime e, in particolare sul brent. Secondo gli analisti, la caduta dei prezzi del brent, è dovuta all’aumento dell’offerta da parte degli USA e al ritorno sul mercato di Iraq e Libia con lo scopo di indebolire la Russia (in guerra con l’Ucraina) già colpita dalle sanzioni economiche. Come se non bastasse la domanda di petrolio di breve termine rischia di contrarsi nel prossimo futuro per via di un rallentamento globale che sembra ormai prossimo.

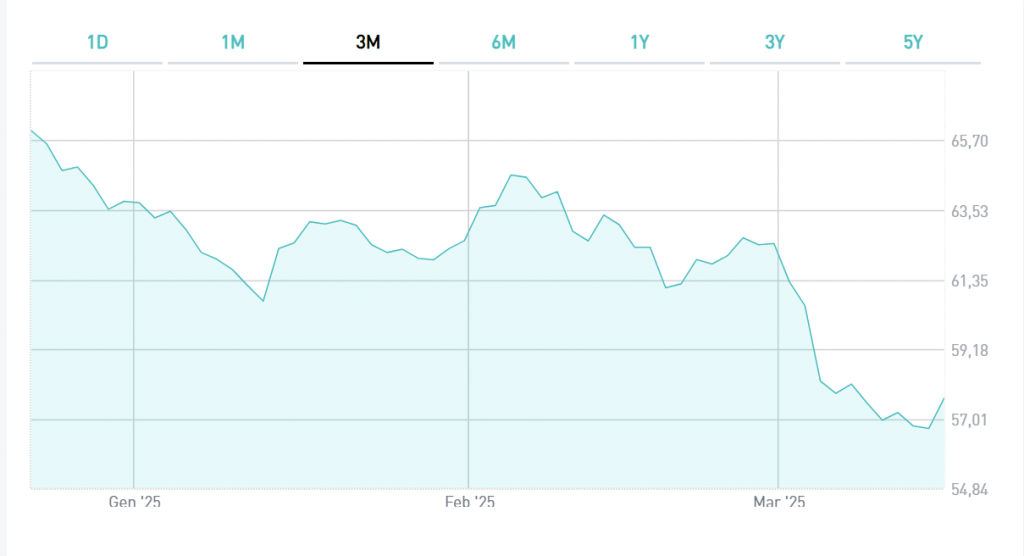

Con un mercato in cui i venditori aumentano e i compratori diminuiscono, è inevitabile che il petrolio affoghi il mercato e che i prezzi scendano. E a risentirne sono i rendimenti obbligazionari delle società petrolifere, come, ad esempio, quelli della messicana Petroleos Mexicano (Pemex), la più grande società petrolifera pubblica messicana. Obbligazioni Petroleos Mexicanos [fumettoforumright]Notoriamente i bond Pemex sono fra i più gettonati dai gestori e dai fondi d’invetsimento. Le obbligazioni Pemex, classificate in area investment grade dalle agenzie di rating, offrono ritorni nella media di settore. Recentemente Pemex ha collocato sul mercato nuovi bond in dollari, in tre tranches, a lunga scadenza per 3 miliardi offrendo rendimenti stabili. Il bond Pemex 4,25% 2025 da 1 miliardo (US71656MBA62) offre un rendimento a scadenza del 4,20%. Idem per il bond Pemex 2,378% 2025 (US71654QBT85), mentre per quello con scadenza 2044 e cedola 5,50% (US71656MBB46) offre un rendimento del 5,33%.

Tutte e tre le emissioni sono avvenute sotto la parità, offrono una cedola fissa pagabile su base semestrale e sono negoziabili per tagli minimi di 10.000 dollari, ad eccezione della size da 500 milioni che è negoziabile per importi da 2.000 USD. Il regime fiscale applicato a questo genere di obbligazioni in Italia è il 26%, pertanto si può stimare un rendimento medio netto superiore al 4%. Il rating è BBB+ per standard & Poor’s e A3 per Moody’s. Pemex riduce le stime di produzione di petrolio Pemex ha ridotto le stime della produzione di petrolio per il 2014 a 2,35 milioni di barili di petrolio al giorno. Secondo un comunicato della società, i dati non corrispondono a una diminuzione della quantità estratta, ma ad una maggiore precisione nelle analisi statistiche. La nuova stima tiene conto dell’eliminazione dell’acqua miscelata all’interno dei giacimenti petroliferi che spesso gonfia i dati relativi alla produzione. I recenti criteri abbassano di circa il 30 per cento le previsioni comunicate da Pemex nel 2004, quando l’azienda aveva dichiarato una produzione pari a 3,38 milioni di barili di petrolio al giorno. Negli ultimi anni la Pemex è stata accusata di gonfiare le statistiche sulla produzione di greggio, offrendo un quadro fuorviante per gli investitori del settore. Nel 2004 il colosso statale dell’energia ha raggiunto un picco di produzione di greggio, grazie allo sfruttamento del giacimento di Cantarell, uno dei più grandi al mondo, scoperto nel 1976.

Tuttavia, dopo il picco, la quantità di greggio ha iniziato a calare ogni anno, costringendo l’azienda a ritoccare di volta in volta al rialzo le previsioni. Il governo del Messico si basa sui proventi del petrolio per finanziare circa un terzo del bilancio federale. Il mese scorso il presidente Enrique Pena Nieto ha firmato una legge per una riforma energetica radicale del settore volta ad attirare investimenti privati, dopo circa 75 anni di monopolio della statale Pemex.