In conferenza stampa, attorniato dai vice Delcy Rodriguez e Tareck El Aissami, il presidente del Venezuela, Nicolas Maduro, ha chiesto ai due di riaprire il confronto con i creditori “per stabilire una tabella di marcia di soluzioni immediate”. Un appello, che arriva a quasi due anni dall’apertura formale delle trattative, seguita a poche settimane di distanza dal primo default di Caracas. Era la fine del 2017 e agli obbligazionisti radunati per l’occasione nel palazzo del ministero delle Finanze, titolari di circa 60 miliardi di dollari di bond, furono offerti cioccolatini di produzione locale e nulla di più. L’immagine plastica di una presa in giro comica, se non fosse drammatica per le tasche di molti creditori individuali.

Quell’incontro non fu solo infruttifero, ma anche l’unico del genere. Da allora, il negoziato tra le parti non è nemmeno partito. La dichiarazione di Maduro di ieri va letta, quindi, come un cambio di rotta serio? Difficilissimo crederlo. Rispetto ai mesi scorsi, le condizioni finanziarie del Venezuela non sono migliorate, tutt’altro. Certo, l’iperinflazione risulterebbe cessata, ma non per questo si registra alcun sollievo per i 30 milioni di abitanti, costretti a vivere a bassissimo regime di consumi per l’impossibilità di importare beni e servizi a sufficienza con cui sostituire la scarsissima produzione domestica. Le riserve valutarie sono e restano infime, per cui non si capisce su quali basi siano possibili le trattative con i creditori.

E la situazione è più complicata di quanto già non appaia. Ieri, la stessa Caracas ha saldato in tempo un debito con la Russia, sebbene non se ne conosca l’importo. Allo stesso tempo, la Corte d’Appello USA per il Terzo Circuito ha aperto alla possibilità legale per la compagnia mineraria canadese Crystallex di essere risarcita per un esproprio subito dal Venezuela di Hugo Chavez e dal valore di 1,4 miliardi di dollari, espropriando a sua volta Citgo, la raffineria con sede nel Texas e di proprietà della compagnia petrolifera statale PDVSA.

Il 49,9% delle azioni Citgo è stato concesso in pegno alla russa Rosneft e gli altri creditori potrebbero escutere il restante 50,1% già a fine mese, quando sono dovuti i pagamenti degli interessi per 71 milioni sul bond PDVSA 2020 (ISIN: USP7807HAV70), a cui si sommano altri per 913 milioni, sempre relativi agli interessi.

Obbligazioni PDVSA 2020 verso il default, il segnale dal Venezuela

Caos diplomatico si riversa sugli obbligazionisti

Non solo non si capisce chi vorrà eventualmente onorare la scadenza – se il regime di Nicolas Maduro o il governo presieduto dall’autoproclamato Juain Guaido, riconosciuto dagli USA e parte della Comunità internazionale – ma nemmeno con quali risorse. E gli USA vorranno correre il rischio di far cadere il prezioso assets sul suo territorio in mani “sbagliate”, sottraendolo all’alleato, a cui ha rinnovato aiuti (noccioline) e sostegno al vertice ONU di settimana scorsa?

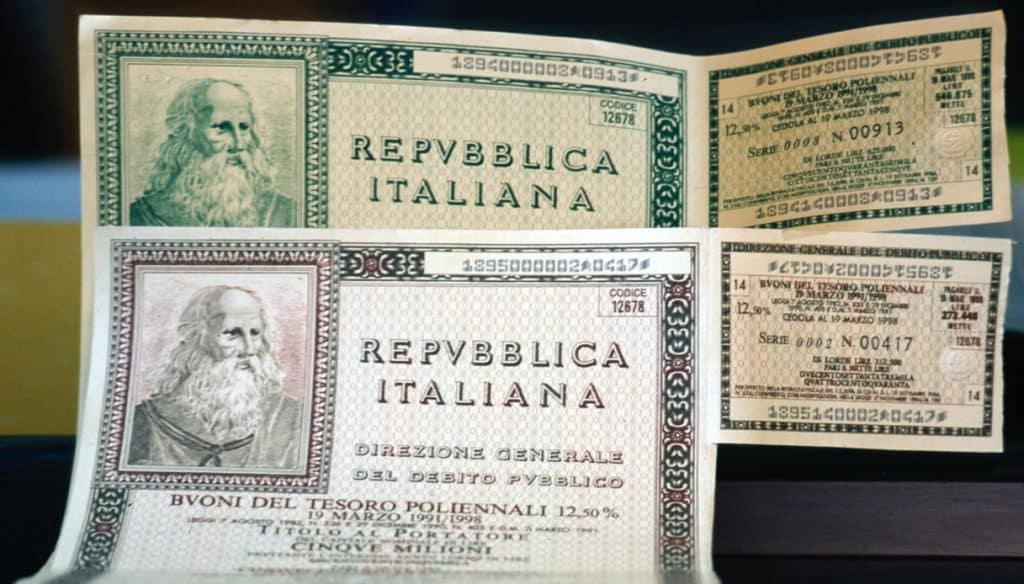

Infine, Maduro potrà anche aver riaperto sul serio le trattative con i creditori, ma la sua parola formalmente varrebbe zero. I bond emessi in dollari soggiacciono alla legge americana e Washington non riconosce più il suo regime, per cui i suoi atti sarebbero carta straccia nei tribunali USA.

La ristrutturazione dovrebbe essere portata avanti da Guaido, che non ha, però, il controllo della situazione. E lo stesso regime non avrebbe modo di ottemperare ai suoi impegni, stanti le sanzioni finanziarie americane, che gli impediscono di raccogliere nuovi capitali sui mercati internazionali. Dunque, non potrebbe emettere nuovi titoli con cui rifinanziarsi e onorare le scadenze. Serve un “regime change”, senza il quale risulta difficile credere a un qualche passo reale nella direzione di soddisfare gli obbligazionisti.

Bond Venezuela, come e quando ottenere indietro i soldi dell’investimento

giuseppe.timpone@investireoggi.it