Non ne abbiamo quasi sentito parlare per decenni, almeno nel nostro mondo ricco e finanziariamente solido, ma la loro ricomparsa nell’autunno del 2022 provocò una vittima illustre: l’appena nominato capo del governo britannico Liz Truss. I bond vigilantes ci possono sembrare un’espressione persino folcloristica, mentre si tratta di roba assai seria. Se ne parlò per la prima volta negli anni Ottanta per definire quegli investitori attenti alla disciplina fiscale e intenti a reclamare maggiori rendimenti per l’acquisto di titoli di stato emessi da governi considerati lassisti.

Vittime illustri negli ultimi tempi

Nel concreto, chi sono? Parliamo di grossi investitori istituzionali, perlopiù fondi di investimento.

Tornando al caso più recente nel mondo ricco, essi hanno agito quando la premier Truss svelò un bilancio caratterizzato da imponenti tagli alle tasse in deficit. I fondi iniziarono a pretendere rendimenti molto più alti per acquistare i Gilt, intravedendo il rischio di un debito pubblico in ulteriore crescita e di un’inflazione in accelerazione per il surriscaldamento dell’economia. Alla fine il governo dovette alzare bandiera bianca. Non solo la proposta di bilancio venne ritirata e rimpiazzata da una più austera, ma l’esecutivo si dimise dopo poche settimane dall’insediamento.

I bond vigilantes riuscivano così ad imporre il rispetto della disciplina fiscale al Regno Unito e tentano di farlo anche in queste settimane con il governo laburista di Keir Starmer. E qualcosa di simile sta accadendo negli ultimi mesi in Francia. Il deficit galoppa e si sono succeduti ben quattro governi in un anno senza la capacità di gestire i conti pubblici. I rendimenti sono risaliti bruscamente e gli spread con i Bund allargati.

La storia è in corso di svolgimento e il presidente Emmanuel Macron ha avvertito a dicembre che la Francia rischia una “tempesta finanziaria” nel caso in cui l’Assemblea Nazionale si rifiutasse di approvare i maxi-tagli alla spesa pubblica e l’aumento delle entrate proposti dallo sfiduciato esecutivo di Michel Barnier.

Banche centrali in ritirata

Sia chiaro che i bond vigilantes non sono moralizzatori, né si pongono obiettivi di politica economica. Essi semplicemente svolgono la funzione che è propria del mercato. Se è in previsione un aumento di offerta di titoli del debito, naturale che i prezzi scendano e i rendimenti salgano. Questa categoria di investitori si attiene ai principi basilare della domanda e dell’offerta, non accontentandosi di seguire il trend. Negli ultimi decenni sono rimasti silenti per il semplice fatto di essersi trovati di fronte le banche centrali. Esse hanno iniettato così tanta liquidità sui mercati da sopprimerne il naturale funzionamento.

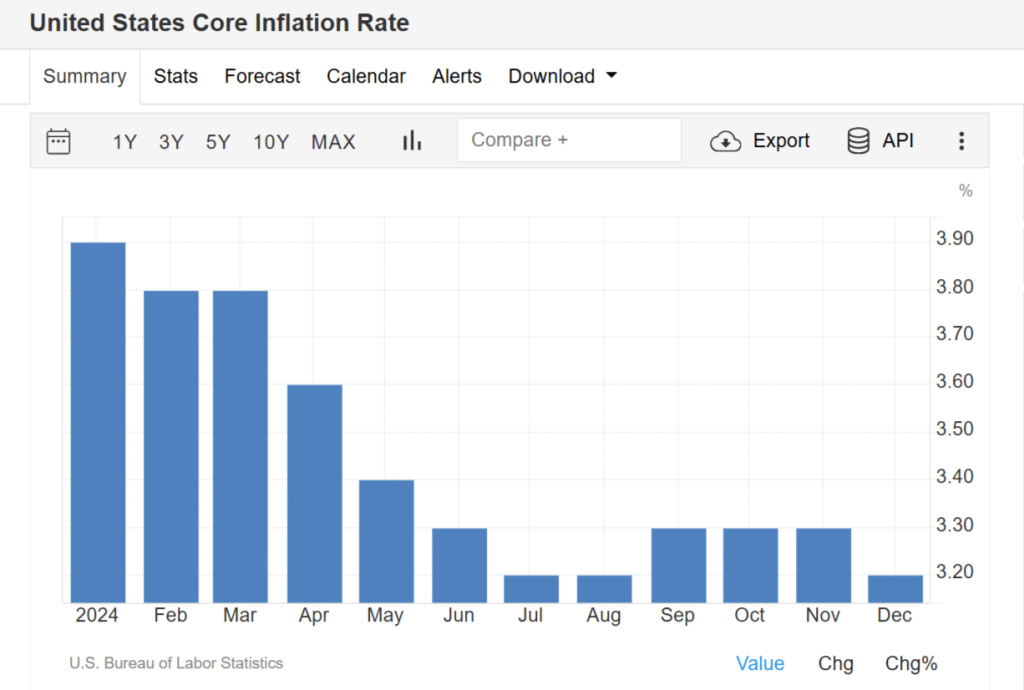

Da quando l’inflazione è tornata a fare parte delle nostre vite, le banche centrali hanno dovuto fare un passo indietro e le forze del mercato hanno ripreso il sopravvento. Tenere i conti pubblici in ordini ridiventa una priorità nei vari stati e i bond vigilantes stanno cogliendo l’opportunità di muoversi per agire laddove l’ordine fiscale appare disatteso. Gli Stati Uniti hanno visto esplodere i loro rendimenti negli ultimi mesi, a causa sia del surriscaldamento delle aspettative d’inflazione, sia degli elevati deficit di bilancio previsti rimanere tali con la prossima amministrazione a guida Donald Trump.

Bond vigilantes anche negli Stati Uniti?

Tuttavia, difficile credere che i bond vigilantes riescano ad imporre nel breve periodo la disciplina ai conti pubblici americani. Washington non è una capitale qualsiasi. Il debito a stelle e strisce, pur alto, è stampato in dollari, valuta di riserva mondiale. Tutti lo acquistano per la sua estrema affidabilità e perché non è che un modo per detenere divisa americana che frutta interessi. Ma neanche la prima economia mondiale sfugge alle leggi del mercato, pur sfumate nel suo caso. Ad esempio, una trentina di anni fa il rialzo dei rendimenti costrinse l’allora neoeletto presidente Bill Clinton a rassicurare gli investitori circa la gestione del bilancio. E forse si rivelò determinante per spingere l’amministrazione democratica verso surplus fiscali che da allora non si sarebbero più rivisti ad oggi.

giuseppe.timpone@investireoggi.it