Il “bonus ristrutturazione” è una misura fiscale che consente ai contribuenti di beneficiare di una detrazione IRPEF per le spese sostenute in interventi edilizi specifici. Tale agevolazione è disciplinata dall’art. 16bis, comma 1, lettera b), del Testo Unico delle Imposte sui Redditi (TUIR) e si applica agli interventi di manutenzione straordinaria, restauro e risanamento conservativo, nonché di ristrutturazione edilizia, escludendo però le nuove costruzioni.

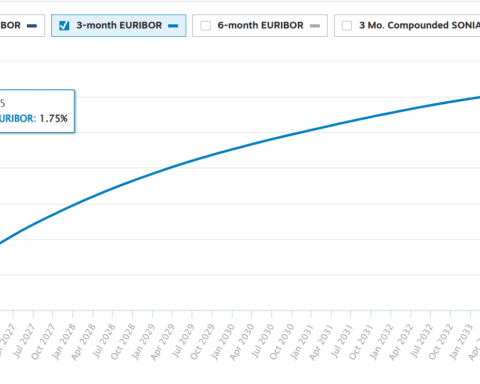

La detrazione prevista per le spese di ristrutturazione edilizia è pari al 50% per le spese sostenute dal 26 giugno 2012 al 31 dicembre 2024, con un limite massimo di spesa di 96.000 euro per unità immobiliare. A partire dal 2025 fino al 2027, salvo ulteriori proroghe, l’aliquota della detrazione scenderà al 36% e il limite massimo di spesa sarà ridotto a 48.000 euro per unità immobiliare.

Lavori ammessi al bonus ristrutturazione

Andando nel dettaglio, gli interventi ammessi alla detrazione includono fiscale in esame includono le seguenti tipologie di interventi:

- manutenzione straordinaria: interventi che vanno oltre la semplice manutenzione ordinaria e che mirano a rinnovare e sostituire parti anche strutturali degli edifici

- manutenzione ordinaria: solo per lavori sull’edificio condominiale

- restauro e risanamento conservativo: interventi volti a conservare l’immobile e assicurarne la funzionalità.

- ristrutturazione edilizia: lavori che comportano modifiche importanti alla struttura dell’edificio.

Questi interventi devono essere effettuati su singole unità immobiliari residenziali e non comprendono le nuove costruzioni.

Per le spese sostenute dal 2028 al 2033 è prevista che si passi al bonus ristrutturazione 30%, fermo restando il limite di spesa pari a 48.000 euro per unità immobiliare. Un motivo per fare ristrutturazione casa prima del 2028, in modo da garantirsi una percentuale di sgravio fiscale maggiore.

Requisiti soggettivi per accedere alla detrazione

Per poter beneficiare del bonus ristrutturazione, è necessario soddisfare specifici requisiti soggettivi.

Secondo la circolare di chiarimenti sui bonus edilizi (Circolare n. 17/E del 26 giugno 2023), la detrazione è riservata ai contribuenti che possiedono o detengono, con un titolo idoneo, l’immobile oggetto degli interventi e che ne sostengono le spese.

In particolare, chi detiene l’immobile può accedere alla detrazione a condizione di avere il consenso del proprietario per l’esecuzione dei lavori e che la detenzione risulti da un atto regolarmente registrato all’inizio dei lavori e al momento del sostenimento delle spese.

Bonus ristrutturazione: prove e documentazione per il detentore

La data di inizio dei lavori deve essere dimostrata tramite i titoli abilitativi (CILA, SCIA, ecc.) se previsti oppure una dichiarazione sostitutiva di atto di notorietà.

L’Agenzia delle Entrate, con la Risposta n. 112/2024, ha chiarito che le condizioni relative alla detenzione dell’immobile sono soddisfatte anche se il contribuente dispone dell’immobile in base a un titolo diverso dal comodato registrato o dal contratto di locazione registrato, purché questo il titolo garantisca la disponibilità giuridica e materiale dell’immobile e sia documentato con un atto con data certa.

Un esempio pratico di applicazione di queste norme riguarda il caso di un militare a cui è stato assegnato un immobile. Il diritto al bonus ristrutturazione al militare con immobile assegnato è stato affrontato in una precedente risposta ad interpello, Anche in situazioni come questa, dove l’assegnazione dell’immobile avviene tramite un provvedimento specifico, è possibile beneficiare del bonus ristrutturazione, a condizione che tutti i requisiti siano soddisfatti e debitamente documentati.

Riassumendo

- detrazione IRPEF: 50% sulle spese di ristrutturazione dal 2012 al 2024 su limite spesa pari a 96.000 euro per unità immobiliare

- interventi Ammissibili: Manutenzione straordinaria, restauro conservativo, ristrutturazione edilizia; escluse nuove costruzioni

- requisiti: Proprietari o detentori con titolo idoneo sull’immobile possono accedere alla detrazione

- documentazione: Data inizio lavori provata da titoli abilitativi o dichiarazione sostitutiva di atto di notorietà

- detenzione Immobile: contratti di comodato d’uso o locazione regolarmente registrati soddisfano i requisiti. Sono sufficienti anche

- il beneficio spetta anche se il contribuente, che sostiene la spesa lavori, dispone dell’immobile in base a un titolo diverso dal comodato registrato o dal contratto di locazione registrato, purché questo il titolo garantisca la disponibilità giuridica e materiale dell’immobile e sia documentato con un atto con data certa

- per spese dal 2025 al 2027, la detrazione scende al 36% su limite spesa pari a 48.000 euro per unità immobiliare

- per spese dal 2028 al 2023, la detrazione scende al 30% su limite spesa pari a 48.000 euro per unità immobiliare.