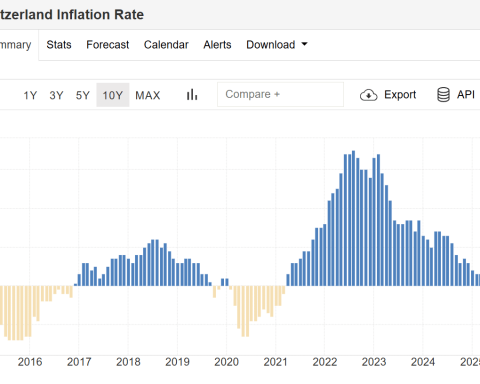

E’ l’inflazione lo spauracchio di questo 2021 di ripresa dell’economia mondiale dai contraccolpi della pandemia. E gli investitori si stanno muovendo di conseguenza. Secondo ETFGI, da inizio anno a fine settembre sono affluiti 31,7 miliardi di dollari verso gli ETF obbligazionari indicizzati, portando gli asset complessivi a quota 114 miliardi. Si tratta dei fondi dalla gestione passiva, ovvero che non puntano a battere il mercato, limitandosi semplicemente a replicare l’andamento degli asset sottostanti.

Il mercato sta cercando di proteggersi dall’inflazione puntando sugli asset che indicizzano ad essa i loro rendimenti. Vi proponiamo un ETF obbligazionario, l’iShares TIPS Bond ETF (ISIN: IE00B1FZSC47).

Quest’anno, guadagna il 5,05%. Esso è denominato in dollari USA ed è gestito da BlackRock. Presenta una “duration” effettiva di 8,24 anni e un rendimento medio lordo ponderato alla scadenza dell’1,13%.

Esso investe in TIPS, i titoli di stato americani indicizzati all’inflazione. Il 13,66% delle detenzioni riguarda bond con scadenza superiore ai 10 anni, anzi perlopiù sopra i 20 anni. Attualmente, un TIPS a 10 anni offre -1,09%, a fronte di un rendimento dell’1,45% del Treasury con cedola fissa. Dunque, il mercato sconterebbe un’inflazione media superiore al 2,50% per il prossimo decennio.

ETF e rendimento effettivo con rischio cambio

Certo, per un investitore dell’Eurozona acquistare azioni dell’ETF di cui sopra significherebbe addossarsi un rischio di cambio da non sottovalutare, perché se il cross euro-dollaro si apprezzasse nettamente negli anni, il rendimento potrebbe più che azzerarsi, infliggendo perdite. Ma la buona notizia è che proteggersi contro tale rischio costa ormai poco: 0,8%. Prendete un Bund a 10 anni: rendimento nominale sceso venerdì al -0,27%, ai minimi da settembre. Un Treasury di pari durata rende l’1,72% in più, ma a fronte di un costo di protezione dal rischio di cambio dello 0,8%.

Al netto, offre un extra dello 0,9%.

Cosa significa che il costo di tale “hedging” risulti così basso? Evidentemente, il mercato non si aspetta che il dollaro s’indebolisca granché contro l’euro nei prossimi anni. E la ragione è semplice: la Federal Reserve inizierà ad alzare i tassi negli USA prima della BCE. L’inflazione americana è più alta di quella europea e il ciclo economico degli States si mostra più maturo, avendo già più che colmato le perdite derivanti dal Covid. Questa è una buona notizia particolarmente per quanti si siano esposti al mercato obbligazionario americano senza protezione: verosimilmente, otterranno rendimenti effettivi superiori a quelli scontati fino a prima della pandemia.

giuseppe.timpone@investireoggi.it