Nel giro di un paio di sedute, il boom dell’oro ha spinto le quotazioni a due nuovi massimi storici l’uno dietro l’altro. Ieri, veniva registrato l’ennesimo record in pochi anni a 2.160 dollari l’oncia. Immediatamente prima dell’eccidio di Hamas ai danni di 1.200 cittadini di Israele nell’ottobre scorso, il prezzo era sui 1.820 dollari. Da allora c’è stata una crescita del 16%.

Boom dell’oro apparentemente inspiegabile

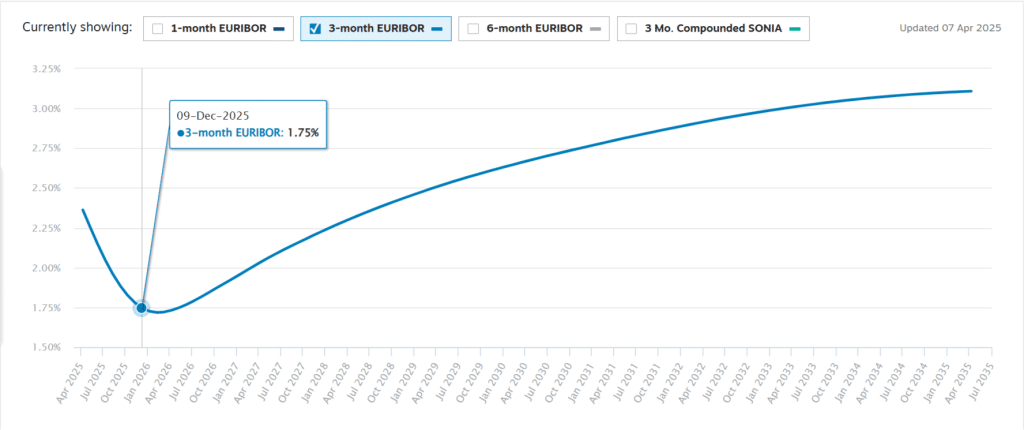

Il metallo è un tipico “safe asset”, il famoso porto sicuro contro le tensioni internazionali di varia natura e protezione dall’inflazione. Il boom dell’oro sta avvenendo in questa fase, tuttavia, senza un’apparente ragione di tipo economica. L’inflazione è rientrata dai livelli allarmanti dei due anni passati un po’ ovunque, mentre i rendimenti sovrani, pur in calo dai massimi a cui erano saliti in ottobre, restano elevati. Così come i tassi di interesse, che in termini reali stanno aumentando per effetto del calo dell’inflazione.

Acquisti record delle banche centrali

E c’è una correlazione storica negativa tra prezzo dell’oro e tassi reali, così come tra il primo e forza del dollaro. Non si spiega, quindi, cosa starebbe trainando il boom dell’oro in queste settimane. Allargando lo sguardo a quanto accade nel mondo, ci rendiamo perfettamente conto che la corsa delle quotazioni sia tutt’altro che infondata. Ci sono, anzitutto, gli ingenti acquisti delle banche centrali, specie in Asia, a tenere alta la domanda. I paesi non allineati con l’Occidente vogliono ridurre la loro dipendenza dal dollaro, puntando sul metallo specialmente dopo che ben 300 miliardi di dollari delle riserve russe sono stati sequestrati in Europa e Nord America.

Ma la diffidenza verso il dollaro e, più in generale, verso le monete fiat è dovuta anche ad altro.

Il debito pubblico negli Stati Uniti appare fuori controllo. Tende a crescere al ritmo insostenibile di 1.000 miliardi di dollari ogni 100 giorni. In Europa, il presidente francese Emmanuel Macron ha lanciato la proposta di emissioni di debito comune per finanziare l’aumento delle spese militari. La Germania per ora si oppone. In alternativa, nuovi quattrini dovranno uscire dai bilanci nazionali e quasi certamente in deficit. Anche perché serve finanziare anche la transizione energetica. Molte centinaia di miliardi all’anno solamente nel Vecchio Continente.

Ritorno alle stamperie monetarie?

Avete mai sentito parlare di “currency debasement”? Anticamente, quando la moneta era solamente di metallo, il sovrano era solito finanziare le guerre diminuendone la quantità in fase di conio. Ai sudditi veniva offerta una moneta dal valore intrinseco inferiore e così le spese militari potevano essere coperte. Anche oggi avviene, ma in forme differenti. I governi hanno bisogno di fondi sempre più cospicui per fronteggiare nuove emergenze e le spese (crescenti) di sempre per il welfare. A coprire i “buchi” di bilancio ci pensano le banche centrali con maxi-emissioni di moneta.

Prima della guerra tra Russia e Ucraina e per quasi un quindicennio, le banche centrali inondarono i mercati di liquidità attraverso tre operazioni principali: azzeramento dei tassi di interesse, acquisto di bond e prestiti sottocosto e a condizioni blande alle banche commerciali.

Questa enorme massa monetaria finì per alimentare l’inflazione quando entrò sul mercato dei beni, dopo che la bolla finanziaria si era gonfiata all’inverosimile sui mercati finanziari. Ricordiamoci dei rendimenti negativi e dei corsi azionari esplosivi.

Alti deficit con la corsa al riarmo

Con la necessità di lottare contro l’inflazione, i tassi sono stati alzati e la liquidità delle banche centrali si è temporaneamente ridotta. Ma le tensioni geopolitiche non lasciano dormire sonni tranquilli. La corsa al riarmo si palesa come necessaria per non soccombere al nemico russo alle porte. D’altro canto, imporre gli ennesimi sacrifici ai cittadini europei non sembra una strada politicamente percorribile. E come sempre o quasi accade quando c’è bisogno di tanto denaro e non si riesce né a tagliare le spese, né ad alzare la tassazione, la soluzione più immediata diventa stampare moneta. Accadde anche nella Repubblica di Weimar un secolo fa.

Il boom dell’oro sconta un simile scenario. Ci sarebbe la sensazione tra gli investitori che la politica monetaria dovrà tornare a sorreggere una politica fiscale iper-espansiva nei prossimi mesi e anni. Chiunque vinca negli Stati Uniti alle elezioni presidenziali di novembre, non ha alcuna intenzione di tendere a un bilancio più equilibrato. Gli immensi deficit di questa fase si stanno accompagnando a buoni ritmi di crescita del Pil. La domanda è: cosa accadrà quando l’economia americana andrà in recessione e il governo necessariamente la vorrà sostenere? A quel punto, a quali livelli saliranno i disavanzi?

Boom dell’oro spia di paura

La stessa Germania segnala che il ritorno all’austerità fiscale non è più così scontato. I recenti scandali sui bilanci truccati hanno fatto emergere le difficoltà di Berlino di trovare adeguate coperture finanziarie alle crescenti esigenze di spesa pluriennale. Ma se tutti s’indebitano, dove troveranno i soldi? Ed è qui che il boom dell’oro ci segnala che saremmo alla vigilia di uno scenario potenzialmente sconvolgente. I venti di guerra che soffiano da oriente imporranno soluzioni emergenziali. Funzionò dopo la grande crisi finanziaria del 2008, ma per il semplice fatto che la liquidità iniettata dalle banche centrali non si accompagnò all’inflazione.

Stavolta, sembra essere diverso. Meglio premunirsi. Cambiano i contesti storici, ma la ricerca delle vie facili per risolvere i problemi resta nei secoli la stessa.

giuseppe.timpone@investireoggi.it