E’ salito a 39.98,68 punti a fine seduta, superando il precedente massimo storico di 38.957,44 punti toccati alla fine del 1989. La Borsa di Tokyo segna un nuovo record, per l’esattezza il suo principale indice azionario: il Nikkei-225. Dall’inizio dell’anno, guadagna il 17,5% e si porta a una capitalizzazione di 697.610 miliardi di yen, qualcosa come 4.650 miliardi di dollari. Nell’ultimo anno, un boom del 42,4%.

Yen debole con economia in recessione

Cosa si cela dietro a questa impennata? In Giappone l’economia è in recessione, sembrerebbe un paradosso che la Borsa di Tokyo segni nuovi record proprio in questa fase. Vero, ma d’altra parte il cambio è diventato molto più favorevole agli investitori stranieri.

Lo yen perde un altro 6% quest’anno contro il dollaro, portandosi a 150, pressappoco intorno ai minimi dal 1998.

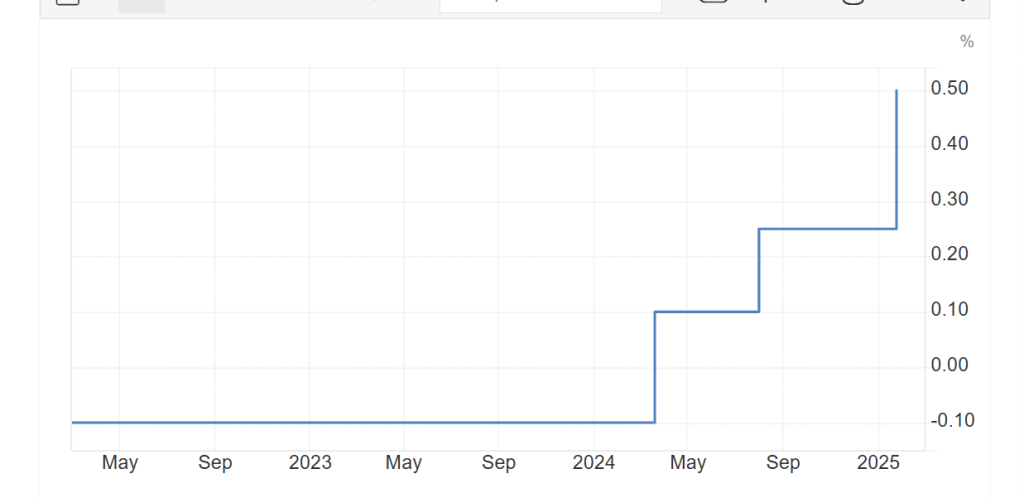

La debolezza dello yen dipende dalla divergenza monetaria tra Banca del Giappone e altre principali banche centrali del pianeta. La prima mantiene i tassi negativi (-0,10%) e il controllo della curva dei rendimenti. Il bond a 10 anni, ad esempio, non può superare l’1% contro il 4,30% offerto dal concorrente statunitense.

Borsa di Tokyo trainata da Cina e Intelligenza Artificiale

Ma non è solo il cambio debole a favorire gli afflussi dei capitali verso la Borsa di Tokyo. Il Giappone è percepito come un porto sicuro, specie in una fase di grandi tensioni geopolitiche come questa. La Cina spaventa per i suoi attriti con l’Occidente e il rallentamento economico che accusa da qualche tempo, specie in relazione al crac del suo immenso comparto immobiliare.

Infine, una serie di trimestrali positive del comparto tech ha spinto le quotazioni alla Borsa di Tokyo. Ieri, i conti Nvidia al Nasdaq sono risultati superiori alle attese e il mercato ha reagito positivamente sin dalle ore successive.

E per quanto il Nikkei-225 sia ai nuovi massimi storici, non sembra affatto in bolla. Il rapporto tra prezzi e utili si aggira a 16,25 contro 27 per l’indice S&P 500.

Scoppio della bolla e recupero lentissimo

Il boom della Borsa di Tokyo è una duplice notizia. Il bicchiere mezzo pieno consiste proprio nell’avere azzerato le perdite passate. Il bicchiere mezzo vuoto è indubbiamente il fatto che ci abbia impiegato oltre 34 anni. Agli inizi degli anni Novanta, il mercato azionario nipponico fu travolto dallo scoppio della bolla speculativa, alimentata negli anni Ottanta da una crescita vertiginosa. Tra la primavera del 1985 e la fine del 1989, ad esempio, le quotazioni in media erano più che triplicate.

Nel 2003, la Borsa di Tokyo segnava il -80% dai massimi di ben quattordici anni prima. La ripresa vera e propria c’è stata solamente a partire dal 2012, quando il Giappone iniziò ad allentare la sua politica monetaria azzerando i tassi e acquistando bond in quantità mai viste prima. Fu l’Abenomics, dal nome dell’ex premier Shizo Abe, rimasto ucciso nel 2022 durante un comizio elettorale.

La lezione dalla Borsa di Tokyo

Questa storia offre una lezione agli investitori di tutto il mondo. Avete presente quando si sostiene che nel “lungo periodo” il mercato azionario rende sempre? E’ sostanzialmente vero, ma bisogna intendersi sul concetto di lungo periodo.

Avreste mai atteso 34 anni per anche solo recuperare le perdite accusate? E non pensate che sia un caso isolato. Dopo la del 1929, Wall Street dovette attendere un quarto di secolo per tornare ai livelli precedenti al crollo.

Le borse risentono dell’andamento delle economie nazionali, pur non in maniera costante e pedissequa. Non si spiegherebbe, altrimenti, il crollo della Borsa di Tokyo proprio quando il PIL in Giappone sembrava ancora crescere a ritmi sostenuti. Dopo i massimi azionari dell’89, esso risulta essere aumentato complessivamente meno del 41% in termini reali, qualcosa come l’1,4% medio all’anno. Non è un mistero che il Sol Levante viva una lunghissima fase di stagnazione e, fino a qualche anno fa, di deflazione strisciante.

Anche Piazza Affari molto sotto i massimi

E l’Italia? I massimi furono toccati a Piazza Affari nei primi anni Duemila, quando l’indice Ftse Mib raggiunse i 51.000 punti. Oggi, è risalita sopra i 32.000 punti, ai massimi dal 2008. Ci sono voluti 15 anni e mezzo nel nostro caso per azzerare le perdite della crisi finanziaria mondiale. E ci serve quasi un altro 60% per tendere ai massimi di sempre. Del resto, il PIL italiano deve ancora riacciuffare i livelli massimi del 2007. Altri dati suggeriscono che l’economia italiana sia vittima di una stagnazione secolare, con stipendi reali inferiori ai livelli del 1990.

In conclusione, va bene la fiducia nel lungo periodo, basta che non pensiamo che questo sia necessariamente dietro l’angolo. Possono trascorrere anche decenni prima di recuperare le perdite. E neppure un investitore in tenera età è detto che sia disposto ad aspettare per così tanto tempo.