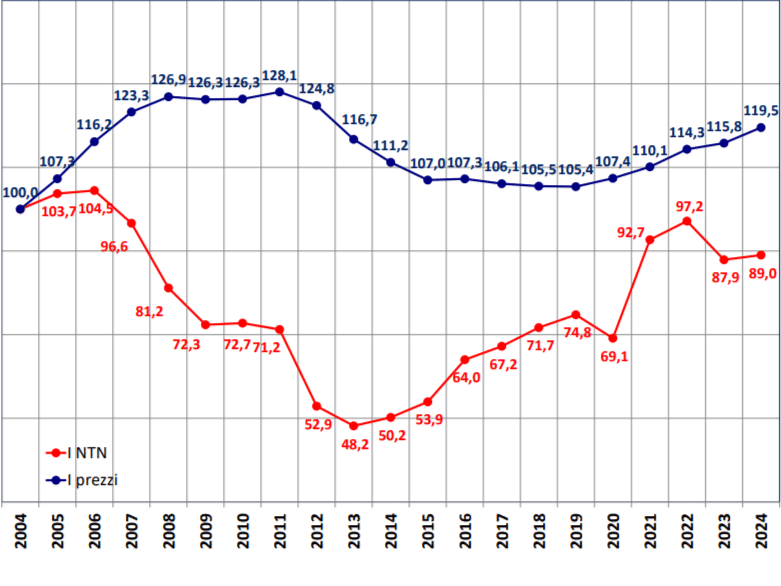

Resta positiva l’intonazione odierna per la borsa italiana, che in scia al trend generale guadagna nella mattinata circa lo 0,3%, aggiornando i massimi da giugno 2008. L’indice Ftse Mib ieri superava per la prima volta da quindici anni e mezzo la soglia dei 30 mila punti. Quest’anno, mette a segno un rialzo del 27%. Certo, restiamo lontanissimi dai massimi di sempre, che sono stati battuti all’inizio del nuovo millennio a circa 51 mila punti. Servirebbe un ulteriore rialzo del 70% per agguantare il record storico.

Se la borsa italiana sale, i rendimenti dei titoli di stato scendono. Per il BTp a 10 anni arretrano ulteriormente sotto il 4%.

Se pensate che appena un mese e mezzo fa viaggiassero in area 5%, possiamo comprendere quanti acquisti si siano riversati sul mercato obbligazionario nelle ultime settimane, oltre che su quello azionario.

Attenzione a taglio dei tassi BCE

Ma da cosa scaturisce tutta questa euforia? Gli investitori scontano il taglio dei tassi da parte della Banca Centrale Europea (BCE) dopo il dato in calo a novembre per l’inflazione nell’Eurozona al 2,4%. Il target del 2% è alla portata. E, soprattutto, dopo che il governatore francese François Villeroy de Galhau si è espresso a favore di un allentamento monetario, una dichiarazione sorprendentemente “dovish” è arrivata dal “super falco” Isabel Schnabel.

Nella giornata di ieri, il consigliere esecutivo della BCE di nazionalità tedesca ha sostenuto di avere cambiato idea sulla necessità di alzare ulteriormente i tassi di interesse, perché i dati macro la smentirebbero. Al contempo, ha avvertito che sarebbe troppo presto per parlare di taglio dei tassi. Dunque, la stretta monetaria di Francoforte si è conclusa. Lo hanno certificato tutti.

A questo punto, l’attenzione si sposta sulla tempistica della svolta. Dovrebbe arrivare a marzo del prossimo anno, cioè tra appena tre mesi. Il mercato crede che nel corso del 2024 i tassi scenderanno dell’1%, se non dell’1,25%.

Torna correlazione tra bond e azioni

C’è un paradosso in questi movimenti. Il taglio dei tassi BCE arriverebbe non solo per l’inflazione in forte calo, ma anche per il deterioramento delle condizioni macroeconomiche nell’Eurozona. Se vogliamo, l’inflazione sta scendendo anche per effetto di un calo dei consumi, specie in paesi come l’Italia. Questi dati giustificano il crollo dei rendimenti sovrani, non certo il boom azionario. Praticamente, la borsa italiana sta salendo a livelli che non si vedevano da prima del crac di Lehman Brothers per la prospettiva che la BCE presto abbassi il costo del denaro per reagire al rischio recessione sempre più forte.

A meno che gli investitori non stiano sottintendendo che sarebbero proprio gli “alti” tassi di interesse di questa fase a colpire l’economia dell’Area Euro. E non avvertendo più il bisogno che siano mantenuti a tali livelli per combattere l’inflazione, segnalano che prima vengano abbassati e meglio sarebbe per il PIL. Solo così si spiegherebbe il contestuale miglioramento di azioni e bond. C’è ottimismo, in buona sostanza, che l’allentamento monetario riesca a risollevare le sorti dell’economia senza intaccare la stabilità dei prezzi.

Borsa italiana resta cheap

Tornando alla borsa italiana, il rapporto tra prezzi e utili si attesta al momento a 8,19. Il valore risulta essere relativamente molto basso, tale per cui Piazza Affari è considerata “cheap”. La stessa Spagna ci supera con 10,30, il Regno Unito con 10,43, mentre saliamo a 12,13 in Germania, a 15,22 in Francia e a ben 19,85 negli Stati Uniti. Se solo le aziende quotate a Milano fossero prezzate quanto le loro concorrenti tedesche e francesi, l’indice Ftse Mib s’impennerebbe tra 44 e 55 mila punti. E questo potrà accadere solo nel momento in cui gli investitori istituzionali domestici e stranieri guardassero alle prospettive economiche dell’Italia con un ottimismo che manca ormai da troppi anni.

giuseppe.timpone@investireoggi.it