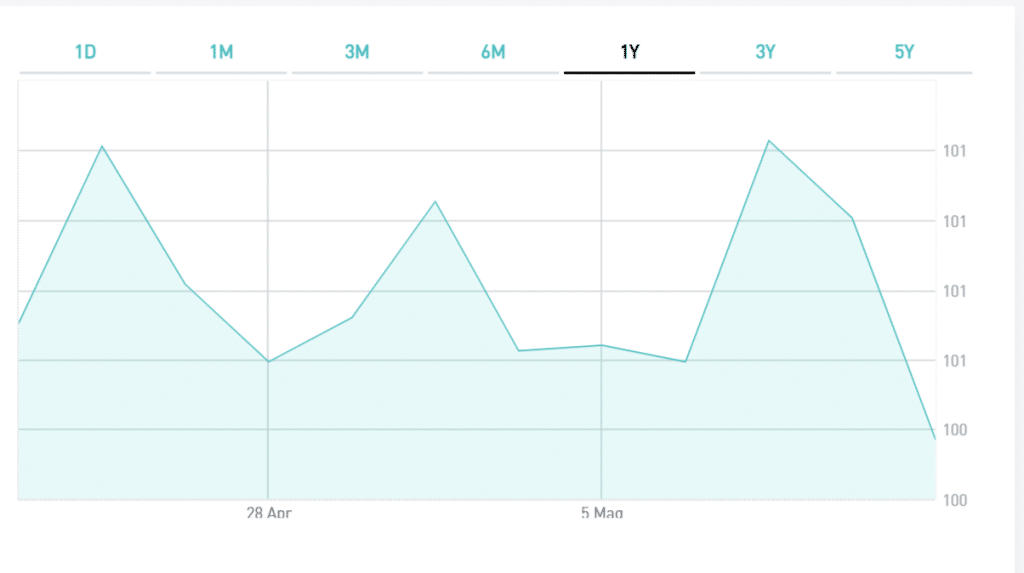

Giornata a suo modo storica quella di ieri per la Grecia. I suoi titoli di stato a 10 anni hanno chiuso la seduta esitando un rendimento dell’1,29%, inferiore all’1,34% dei BTp. Atene ha sorpassato Roma, i cui bond rimangono così ultimi nell’Eurozona. L’evento si è verificato subito dopo che Bloomberg ha diffuso la notizia, secondo cui la Vigilanza della BCE consentirà dal febbraio prossimo alle banche elleniche di detenere una maggiore quantità di bond governativi domestici. L’ente pose un limite nel marzo 2015, quando il governo dell’allora premier Alexis Tsipras si scontrò con i partner dell’area, minacciando l’uscita dall’euro.

I rendimenti negativi arrivano in Grecia e questa è una pessima notizia per i bond

Se davvero le banche in Grecia potranno presto tornare agli acquisti netti di titoli, il segnale per questi ultimi sarebbe positivo anche con riferimento a un loro possibile inserimento nel programma della BCE, noto come “quantitative easing”, dal quale ancora risultano esclusi per il loro rating “junk” o “spazzatura”.

Non è escluso nemmeno che un’agenzia li promuova a “investment grade” nel corso del 2020, offrendo a Francoforte la giustificazione formale per acquistare bond della Grecia. In realtà, Christine Lagarde potrebbe anche decidere di farlo senza attendere l’upgrade, trattandosi di una valutazione politica.

Anche questa mattina, i BTp a 10 anni offrivano un rendimento superiore a quello degli omologhi ellenici: 1,37% contro 1,34%. Si consideri che il 2019 era iniziato con uno spread di ben 170 punti base a nostro favore, con i decennali di Atene al 4,40% e i nostri al 2,70%. Certo, c’è da dire che il “benchmark” greco ha durata residua di ben 13 mesi inferiore a quello dei BTp a 10 anni. La sua scadenza è, infatti, nel marzo 2029, mentre la nostra si ha nell’aprile 2020.

Ma questo fattore tecnico, per quanto incida sui prezzi, nulla toglie al ragionamento di cui sopra: la Grecia ha nei fatti sorpassato l’Italia, pur avendo dovuto ristrutturare il debito pubblico nel 2012, essendo considerata un emittente “speculativo” e non beneficiando degli acquisti della BCE.

Banche e fiducia dei mercati

A dare fiducia al mercato contribuisce il piano Ercole, presentato dal governo conservatore di Kyriakos Mitsotakis nelle scorse settimane e che punta ad abbattere i crediti deteriorati delle banche domestiche dall’oltre il 40% attuale, smaltendo sin da subito 33 miliardi, circa il 40% del totale. Tuttavia, sul punto esistono ancora divergenze con la Vigilanza di Francoforte, che proprio ieri ha delineato due alternative per Atene: impegnare 12 dei circa 32 miliardi di liquidità disponibile a copertura delle cessioni della tranche senior di NPL; emissioni per 14,4 miliardi di nuovi titoli di stato, a copertura di 12 miliardi di NPL ceduti.

Miracolo della Grecia, che ora punta sulle banche per accelerare la crescita

La BCE pretende che le garanzie statali ammontino a un valore fino al 120% del collaterale garantito, essendo qualitativamente scarse per via del basso rating. Il governo lamenta che intaccare le scorte di liquidità finirebbe per aumentare il rischio percepito sui mercati e che nuove corpose emissioni impatterebbero negativamente sui rendimenti, in entrambi i casi accrescendo i costi di gestione del debito.

Non è ancora tutto rose e fiori, dunque, anche se resta l’ottimismo tra gli investitori per l’anno prossimo.

Del resto, mentre l’Italia si avvierebbe ad elezioni anticipate, la Grecia ha da pochi mesi il suo nuovo governo dalle posizioni abbastanza rassicuranti sull’economia e sull’euro. La crescita del pil viaggia a ritmi del 2% all’anno, quando da noi rasenterebbe lo zero anche nei prossimi anni. E oltre l’80% del debito ellenico si trova in mano ai creditori pubblici, per cui i rischi di liquidità o insolvenza appaiono obiettivamente molto bassi, in quanto verrebbero evitati in ogni modo dai governi dell’area per non scatenare nuove tensioni finanziarie.

giuseppe.timpone@investireoggi.it