L’intonazione sul mercato dei titoli di stato è positiva nella seduta di oggi, anche perché il sentiment delle imprese tedesche è peggiorato a novembre e ciò non fa che prospettare un nuovo taglio dei tassi di interesse nell’Eurozona. Positivo è anche l’andamento del BTp 1 febbraio 2037 con cedola 4% (ISIN: IT0003934657). Nel pomeriggio la quotazione si aggira intorno a 104,60, vedendo scendere il rendimento lordo alla scadenza sotto il 3,55%. Questo bond del Tesoro fece il suo debutto nel lontano agosto del 2005, per cui inizialmente ebbe una durata trentennale. Allo stato attuale, trattasi di un titolo della durata di poco superiore ai 12 anni.

BTp febbraio 2037, guadagno in doppia cifra con rally

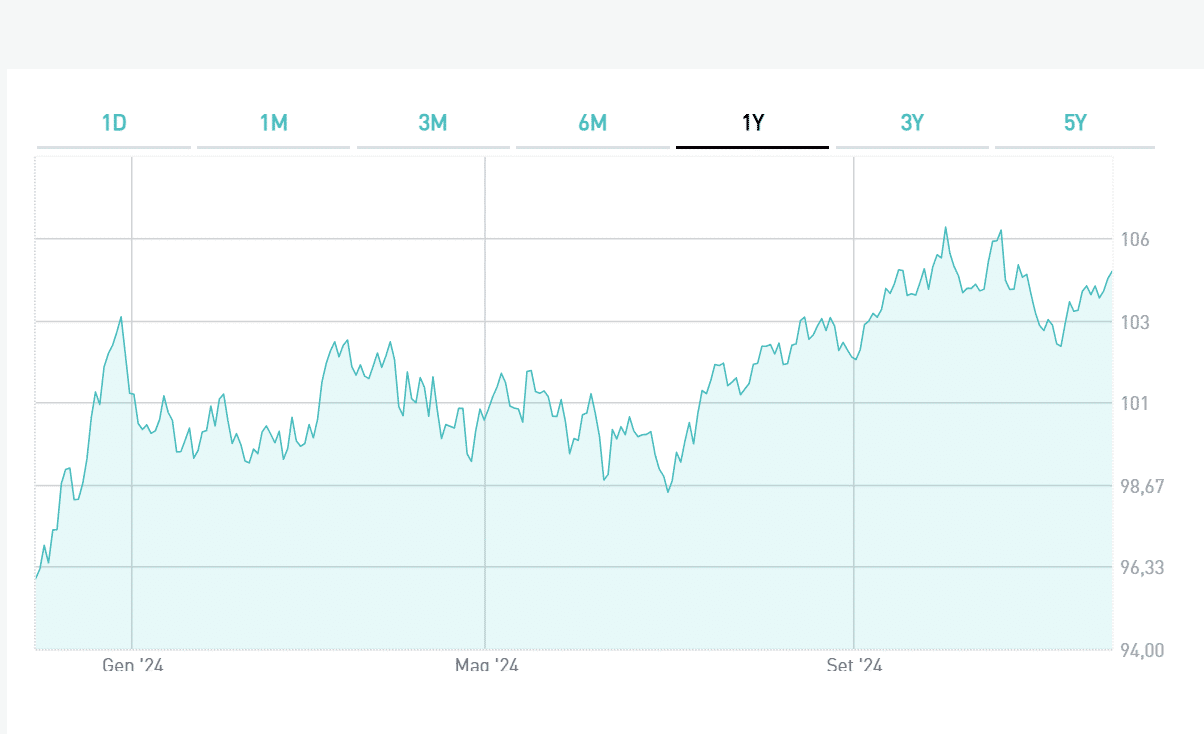

Il BTp febbraio 2037 è salito di prezzo dai 96 centesimi di un anno fa, cioè di quasi il 9%.

Considerata la cedola, ha offerto un rendimento netto dell’11,50%. Più che sufficiente a compensare l’inflazione italiana, che nell’ultimo anno è stata solamente dello 0,8%. Questo porta il rendimento netto reale annuale del bond sopra il 10,50%.

Da quando il BTp febbraio 2037 ha debuttato sul mercato sovrano, ha staccato cedola pari ad oltre il 76% rispetto al prezzo di emissione di 101,29. Nel caso in cui lo si rivendesse oggi, l’investitore metterebbe a segno un apprezzamento del 3,3%. Nulla in confronto degli inizi del 2021, quando la quotazione arrivò a toccare 146. Ai massimi di allora, la plusvalenza sarebbe stata del 44%, tra l’altro a fronte di quasi 17 punti d’inflazione in meno rispetto ad oggi.

Rendimento netto reale dall’emissione

Sta di fatto che dall’emissione del 2005 il rendimento netto reale del BTp febbraio 2037 è stato di gran lunga positivo e pari al 29%. Per quanto possa non sembrare tanto in 19 anni di investimento, dobbiamo sempre ricordare che si tratti di un titolo obbligazionario. Ha sin qui svolto molto bene il suo compito di corrispondere al possessore un reddito fisso e possibilmente sopra l’inflazione.

La cedola del 4% è relativamente elevata, consentendo al bond di reggere sul mercato secondario con l’aumento dei tassi tra il 2022 e il 2023.

Gli investitori ad oggi sembrano avere scontato quattro tagli dei tassi dello 0,25% ciascuno da parte della Banca Centrale Europea (BCE), di cui tre effettivi e uno quasi certo per dicembre. Anzi, il mese prossimo sembra probabile un maxi-taglio dello 0,50%. Infatti, se oggi il BTp febbraio 2037 offre il 3,55%, un anno fa viaggiava al 4,50%. Ricordiamo che il prezzo sale quando il rendimento scende e viceversa.

Previsioni a medio termine

E per il medio termine cosa possiamo attenderci? Il BTp febbraio 2037 risentirà delle prossime mosse della BCE, oltre che delle aspettative d’inflazione. Il mercato sconta entro fine 2025 tassi in calo di un ulteriore 1,25-1,50% rispetto ad oggi. In base alla duration modificata di 9,38 anni, otteniamo che un siffatto taglio dei tassi incorporato lungo la curva delle scadenze esiterebbe un aumento del prezzo di quasi il 12% e in area 117. L’investitore riuscirebbe a maturare un rendimento netto nell’ordine dell’11-12%, che andrebbe a sommarsi all’eventuale guadagno fin qui realizzato. Poiché l’inflazione italiana nei prossimi mesi è attesa ancora bassa, il rendimento reale risulterebbe con ogni probabilità anch’esso in doppia cifra.

BTp febbraio 2037, rischi da inflazione e spread

Cosa può mettere in discussione il prosieguo del rally per il BTp febbraio 2037? Tagli dei tassi BCE minori delle previsioni. E ciò accadrebbe verosimilmente se l’inflazione nell’Eurozona sostasse sopra le attese, magari a seguito del tracollo del cambio euro-dollaro. Esso innalzerebbe il costo delle importazioni e si riverserebbe sui prezzi al consumo. Anche l’eventuale allargamento degli spread colpirebbe le quotazioni, sebbene nell’ultimo periodo stiamo assistendo al percorso opposto. Anzi, nel 2025 i titoli di stato potrebbero ricevere qualche promozione dalle agenzie di rating, riducendo i rendimenti e le distanze con i Bund.

giuseppe.timpone@investireoggi.it