Ieri, il Tesoro ha riservato a favore degli specialisti in titoli di stato italiani un’asta per complessivi 2,5 miliardi di euro, alla quale è stata offerta tra l’altro la 16-esima tranche del BTp 1 marzo 2047 e cedola 2,7% (ISIN: IT0005162828). Una scadenza interessante, che si colloca esattamente a metà strada tra 20 e 30 anni.

Il bond debuttò sul mercato sovrano come trentennale. Quest’anno, la sua quotazione ha subito un forte calo, seguendo una tendenza che riguarda l’intero mercato obbligazionario globale. E’ scesa di circa il 14% da 116 a poco più di 100 di ieri. Ma alla chiusura di martedì sera, il BTp 2047 prezzava ancora 102,55, per cui ieri risulta avere perso il 2,4%.

Un tonfo importante, che ha fatto impennare il rendimento lordo da 2,54% a 2,7%. Il rendimento netto è salito da 2,22% a 2,36%.

BTp 2047, bassi volumi scambiati

Considerato che da qui alla scadenza manchino poco meno di 25 anni, il maggiore rendimento netto cumulato è del 3,5%. Tutto questo in un solo giorno, è bene ribadirlo. Il BTp 2047 non è un bond particolarmente popolare tra gli obbligazionisti. Pensate che in circolazione ne risultano essere negoziabili per 17,3 miliardi di euro, ma dall’inizio dell’anno gli scambi sul MoT di Borsa Italiana hanno ammontato a soli 231 milioni di euro. Il contratto medio sfiora i 49.000 euro.

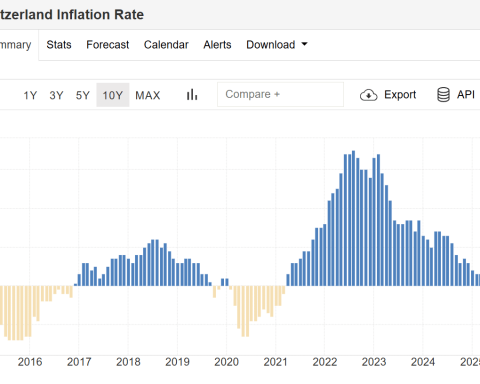

Dunque, in più di tre mesi è passato di mano appena l’1,33% del capitale totale. Troppo poco e ciò spiegherebbe forse il motivo del tonfo di ieri: qualche grosso ordine di vendita non assorbito dalla domanda solitamente modesta. Sono i contro di un mercato poco liquido. Per il resto, abbiamo che il BTp 2047 rende, al netto dell’imposizione fiscale (inclusa l’imposta di bollo sul conto titoli), il 4,5% in meno dell’inflazione di marzo o, se vogliamo, meno di un terzo di essa. Una remunerazione fin troppo insufficiente per un investimento di così lunga durata. Solo se l’inflazione tornasse intorno al target BCE del 2%, il rendimento si rivelerebbe accettabile.

giuseppe.timpone@investireoggi.it