“Posseggo BTp 2067, inseriti in portafoglio ad un prezzo medio di carico di 70 centesimi. Vorrei chiedere cosa ne pensa di questo investimento in un’ottica di breve, medio e lungo periodo, anche in considerazione dell’arrivo dei giudizi delle agenzie di rating”.

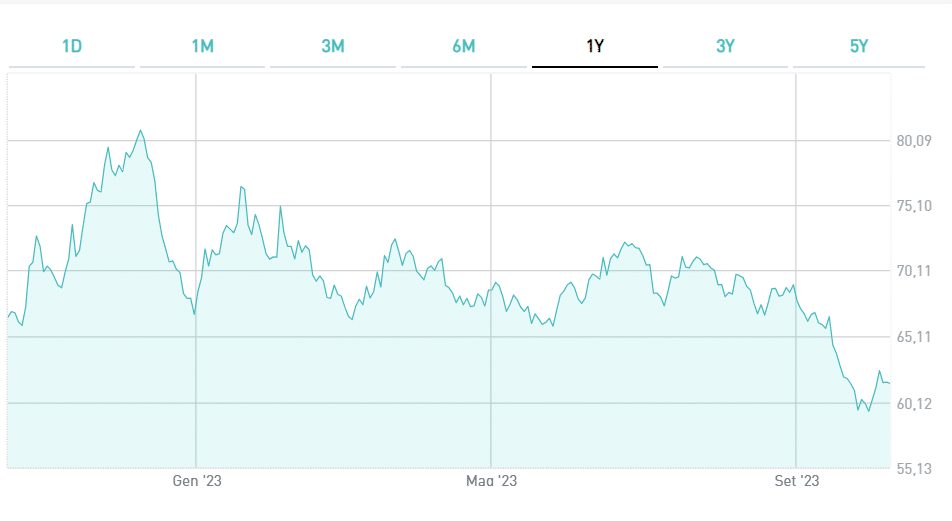

Il BTp 2067 con cedola 2,80% (ISIN: IT0005217390) fu il primo cosiddetto “Matusalemme”, così chiamato per la sua longevità. Fu emesso per la prima volta nell’ottobre del 2016, dunque con una durata iniziale di 50 anni. Essendo un titolo con elevata “duration”, risente tantissimo delle variazioni dei tassi sottostanti. Attualmente, il bond quota a circa 61,50 centesimi. Il nostro lettore ci dice che lo abbia inserito mediamente in portafoglio a 70 centesimi.

Va da sé che per il momento registrerebbe una perdita in conto capitale se decidesse di rivenderlo.

Quotazione giù, rendimento su

Analizziamo un attimo l’investimento. A 70 centesimi, la cedola lorda equivale al 4% effettivo. Al netto dell’imposizione fiscale, scende al 3,5%. In un’ottica di medio-lungo termine, dobbiamo ammettere che sembri essere stata un’operazione positiva. Anche scontando l’inflazione, il BTp 2067 offrirebbe rendimenti netti reali positivi. E’ evidente, però, che il lettore ambisca a rivendere il titolo prima della scadenza e magari in un futuro non molto lontano. A tale proposito, spera che la quotazione risalga almeno sopra i 70 centesimi spesi.

Oggi come oggi, il BTp 2067 offre un rendimento sopra il 5%. Se tornasse a 70 centesimi, la sua quotazione di questa estate, scenderebbe in area 4,80%. Questo significa che la risalita ai prezzi di acquisto risulta più che possibile anche nel breve termine, a patto chiaramente che i tassi di mercato non aumentino ulteriormente e che gli spread rimangano invariati o scendano.

Le agenzie di rating suonano l’allarme debito pubblico italiano, non certo una novità. Apparentemente improbabile un declassamento a “junk” o “spazzatura”, sebbene la pressione sui conti pubblici sarà verosimilmente elevata nei prossimi mesi.

BTp 2067, prezzi in risalita con taglio tassi BCE

In un’ottica speculativa, il BTp 2067 si rivela assai interessante. A tassi di mercato alti, posizionarsi sui bond ultra-lunghi è la scelta tipica di chi vuole capitalizzare i forti guadagni che matureranno man mano che i tassi ripiegheranno. Ricordate che i prezzi si muovono in direzione opposta ai rendimenti. Il rischio, tuttavia, consiste nel dover attendere più a lungo del previsto la risalita dei prezzi. E da questo punto di vista non esistono molte certezze al momento. Nella prima parte dell’anno ci si aspettava un recupero già per questo autunno, mentre la persistenza dell’inflazione nell’Eurozona ha spostato in avanti di diversi mesi l’appuntamento con la svolta monetaria. Un taglio dei tassi della Banca Centrale Europea non arriverà forse prima della metà dell’anno prossimo, se non successivamente.

giuseppe.timpone@investireoggi.it