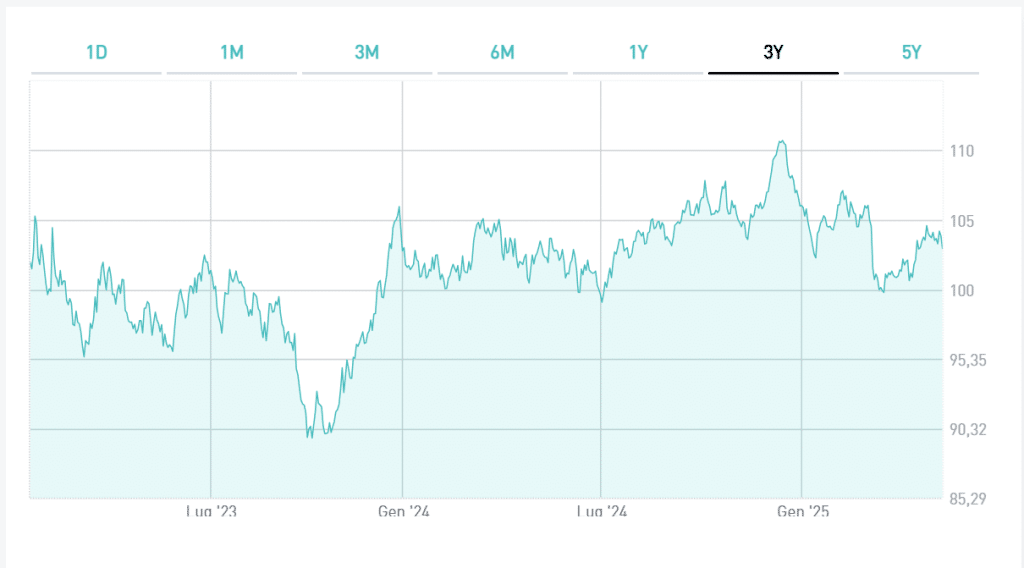

Lo spread si sta stabilizzando intorno ai 150 punti base. Era schizzato fin sopra 170 a febbraio. Ma i rendimenti italiani non hanno smesso di salire, semplicemente lo stanno facendo anche i Bund tedeschi. Ieri, il BTp a 10 anni è salito sopra il 2% per la prima volta da quasi tre anni. Nel frattempo, il decennale tedesco sfiora il mezzo punto percentuale. Ma è certamente il BTp 2072 il bond più remunerativo del mercato sovrano tricolore. Ha la scadenza più lunga – 50 anni – e offre una cedola fissa lorda annua del 2,15% (ISIN: IT0005441883).

Ieri, questo titolo si acquistava a una quotazione di circa 83,30 centesimi, per cui avremmo speso 833 euro per inserire in portafoglio 1.000 euro nominali.

Un bello sconto, che ha fatto salire il rendimento lordo a poco meno del 3%. Al netto dell’imposta del 12,5% sui proventi di natura finanziaria applicata ai titoli di stato, il rendimento scende al 2,61%. Pensate che a marzo aveva debuttato al 2,19%. Pertanto, in appena tre settimana è salito di 0,42% e per un rendimento cumulato totale di quasi il 21% alla scadenza.

BTp 2072, rendimento superiore a target inflazione BCE

A questi prezzi, il BTp 2072 inizia a ingolosire davvero. E’ vero che l’inflazione italiana viaggia in questi mesi intorno al 6%, ma non durerà per sempre. E per quanto la stessa BCE abbia ammesso che l’inflazione nell’Eurozona dovrebbe stabilizzarsi nei prossimi anni su livelli più alti di quelli vissuti prima della pandemia, ricordiamoci che l’istituto ha un target del 2% nel medio termine. Questo significa che dovremmo attenderci tassi d’inflazione in quell’ordine di misura. Il BTp 2072 risulterebbe redditizio anche in termini reali.

E il discorso vale anche se teniamo in considerazione la sola cedola.

Il 2,15% diventa 1,88% netto, ma rapportato ai prezzi attuali, corrisponde a un rendimento di circa 2,25%. Ad esso si aggiunge la plusvalenza realizzata alla scadenza e determinata dal minore valore di acquisto rispetto a quello rimborsato dallo stato. In teoria, il flusso di reddito annuale sarebbe sufficiente a garantirci la tutela del potere d’acquisto e il pagamento anche dell’imposta di bollo dello 0,2% sul conto titoli. Nulla di eccezionale, si badi bene, ma di questi tempi discutere di un asset a reddito fisso tendenzialmente non in perdita è già qualcosa.

giuseppe.timpone@investireoggi.it