L’inflazione è scesa in tutta l’Eurozona dopo essersi portata su livelli che non si vedevano sin dagli anni Ottanta. La crisi dell’energia è cessata, anche se i costi rimangono ancora elevati rispetto al passato. L’interesse verso i bond indicizzati sembra essere venuto meno, anche se il BTp Italia a 5 anni ad ottobre ha registrato scambi per un controvalore di 120 milioni di euro, come non si vedevano da tempo. Il titolo con cedola minima garantita dell’1,60% fu emesso nel giugno del 2022 e arriva a scadenza nel giugno del 2030 (ISIN: IT0005497000), per cui la sua durata iniziale fu di otto anni. Oggi, quella residua è di circa cinque anni e mezzo.

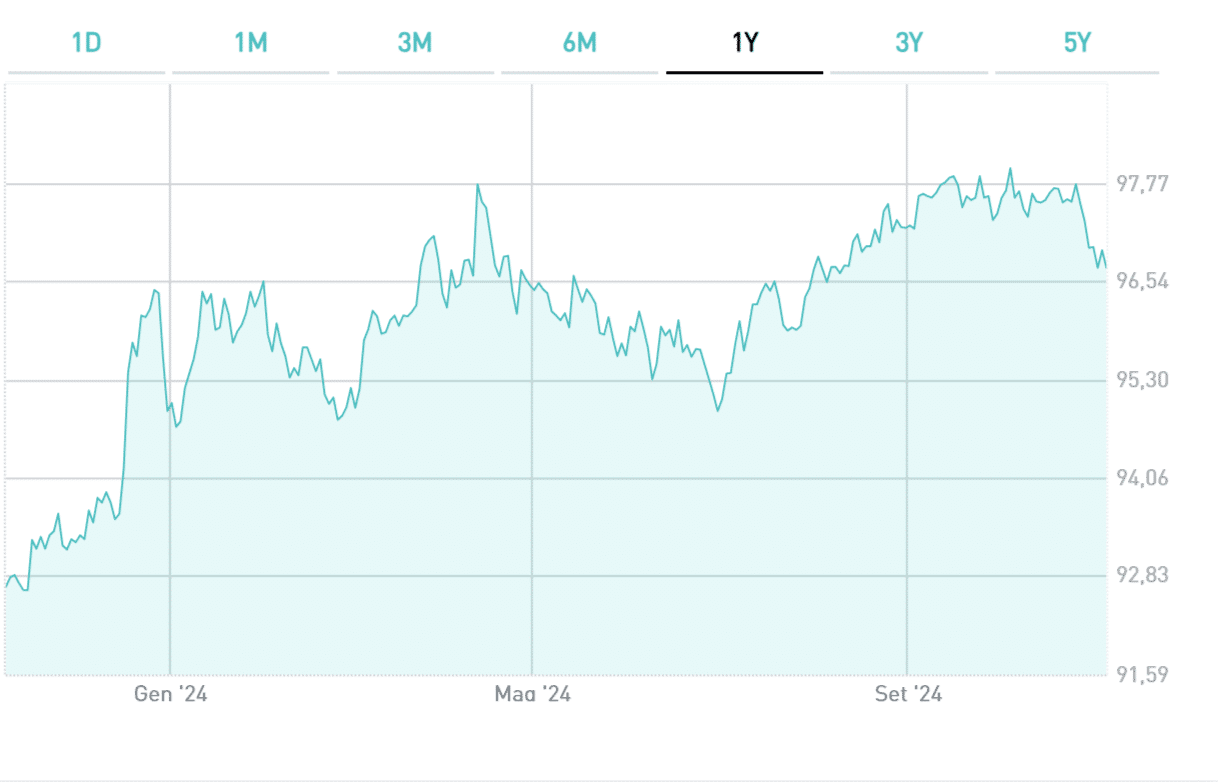

BTp Italia 5 anni, prezzo e rendimento reale

Il BTp Italia a 5 anni è interessante, perché indirettamente ci fornisce le aspettative d’inflazione nel medio-lungo periodo. Ieri, chiudeva la seduta ad una quotazione di 96,70 centesimi. A questo prezzo offriva un rendimento reale, cioè al netto dell’inflazione, del 2,25%. Il bond del Tesoro della medesima durata, ma con cedola fissa, rendeva sempre ieri il 2,88%. Pertanto, emerge un differenziale o spread dello 0,63% a favore del fisso. Esso non sarebbe altro che il tasso d’inflazione medio annuo atteso dal mercato entro la scadenza del bond indicizzato.

Attesi bassi tassi d’inflazione

Se il mercato avesse ragione, in media nei prossimi cinque anni e rotti avremmo un’inflazione annuale di neanche lo 0,65%. Ad ottobre, risulta essere stata dello 0,9%, in lieve rialzo dallo 0,7% tendenziale di settembre. Su base mensile, tuttavia, l’indice dei prezzi al consumo è rimasto invariato per le stime preliminari dell’Istat.

Oltre al BTp Italia a 5 anni, abbiamo modo di verificare le aspettative d’inflazione quinquennali anche attraverso il BTp€i 15 maggio 2030 con cedola minima garantita dello 0,40% (ISIN: IT0005387052). La differenza sta nel fatto che questo bond è indicizzato all’inflazione Eurostat, che fa riferimento all’intera Area Euro (Italia, Germania, Francia, Spagna, Olanda, ecc.). Alla quotazione di ieri di 94,80 centesimi scarsi, offriva un rendimento reale appena sotto l’1,40%.

Effettuando ancora una volta il confronto con il rendimento del bond con cedola fissa, lo spread risulta nell’ordine dell’1,50%.

Economia italiana più competitiva e/o debole

Quest’ultimo dato ci dice che il mercato si aspetta un tasso medio annuo d’inflazione dell’1,50% per l’insieme delle venti economie che hanno adottato l’euro. Si tratta di un livello inferiore al target fissato dalla Banca Centrale Europea al 2%. Cosa ancora più importante per noi italiani, esso è più che doppio dell’inflazione domestica attesa. In pratica, stando al BTp Italia a 5 anni, accumuleremmo da qui al prossimo quinquennio un’inflazione complessiva del 3,30% contro il 7,70% medio nell’Area Euro. Stando così le cose, l’economia italiana diventerebbe relativamente più competitiva con il resto dell’unione monetaria. Infatti, i nostri prezzi al consumo risulterebbero più bassi rispetto ad oggi di quelli delle altre economie dell’area.

Alcuni analisti eccepirebbero che l’apparente bella notizia può celarne una negativa. Possibile che il mercato sconti un’inflazione italiana inferiore a quella nel resto dell’area per il minore dinamismo della nostra economia. In sostanza, cresceremmo di meno. Accadde effettivamente così nel decennio pre-Covid, quando l’Italia registrò un’inusuale crescita domestica dei prezzi più bassa, riflettendo un’economia depressa per via della debole domanda interna aggregata.

BTp Italia 5 anni sottostima inflazione?

Può ben accadere che il BTp Italia a 5 anni stia sottostimando l’inflazione nazionale, esattamente come per lo stesso BTp€i 2030. In effetti, tra tensioni geopolitiche, commerciali, costi legati alla transizione energetica e crescente accorciamento delle catene di produzione per via del fenomeno del “reshoring”, sembra un po’ ottimistico prevedere prezzi così poco dinamici. Una sottovalutazione dell’inflazione sarebbe una sorpresa, tutto sommato, positiva per quanti stiano acquistando bond indicizzati in questa fase a quotazioni “scontate”.

giuseppe.timpone@investireoggi.it