Tra meno di un paio di settimane ci sarà il primo taglio dei tassi di interesse da parte della Banca Centrale Europea (BCE). In vista dell’appuntamento del 6 giugno prossimo, il mercato obbligazionario si è riposizionato e lo spread tra titoli di stato italiani e tedeschi è sceso sotto i 130 punti base o 1,30% per la scadenza decennale. L’inflazione resta sopra il target del 2% nell’Eurozona, ma il peggio è alle spalle. Salvo eventi geopolitici o economico-finanziari imprevisti, s’intende. A marzo il Tesoro ha emesso il BTp€i 15 maggio 2036 con cedola reale 1,80% (ISIN: IT0005588881). Si tratta del nuovo bond indicizzato all’inflazione nell’Eurozona.

Rendimento reale del 2%

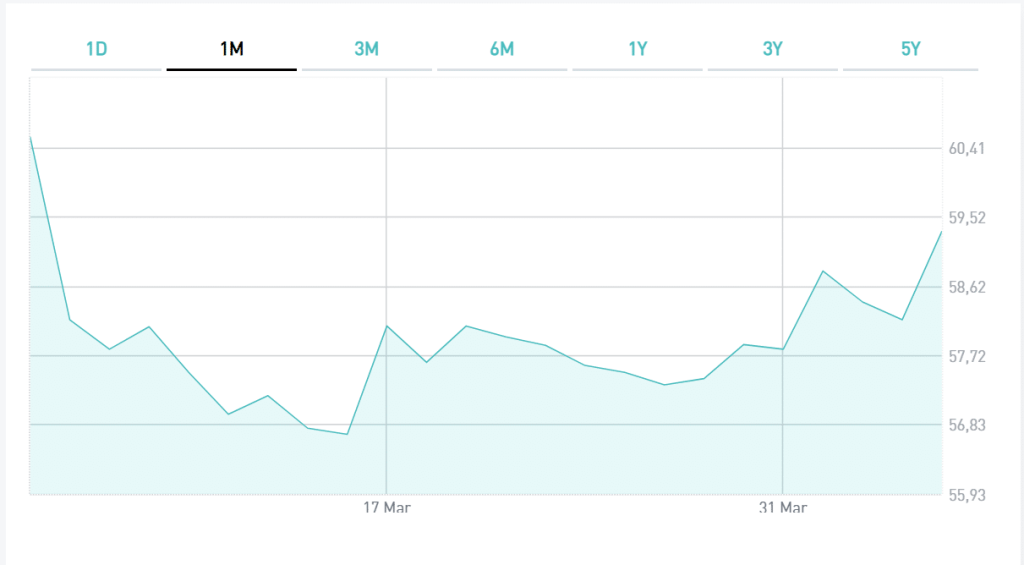

Questo titolo trattava al termine di questa settimane di negoziazioni a circa 98 centesimi.

Al netto della componente inflazione Eurostat, offre un rendimento lordo reale del 2%. Il bond del Tesoro con cedola fissa e simile scadenza offre il 4%. Questo ci porta ad affermare che il mercato stia scontando un tasso d’inflazione medio nell’Eurozona del 2% all’anno per i prossimi dodici anni. Infatti, se al 2% reale aggiungiamo il 2% della presunta inflazione, otteniamo proprio quel 4% che ci rende attualmente il bond ordinario.

Il 2% è anche il target della BCE per il medio termine. Secondo la definizione di stabilità dei prezzi che l’istituto si impegna a perseguire per statuto, la crescita annuale dei prezzi al consumo dovrebbe essere proprio del 2%. Da notare che nei prossimi anni l’inflazione attesa in Italia risulta di poco superiore alla metà di tale valore. Questo implica che la perdita del potere di acquisto nel nostro Paese risulterebbe inferiore alla media dell’unione monetaria. Fu così anche negli anni precedenti alla pandemia.

Inflazione futura sottostimata?

E cosa succede se il mercato sottovaluta l’inflazione? Il BTp€i 2036 offrirebbe un rendimento più alto, se questa si rivelasse superiore alle attese.

Ad esempio, se in media fosse del 3%, offrirebbe il 5% contro il 4% del rendimento a tasso fisso. Questo vuole anche dire che il bond indicizzato sarebbe oggi deprezzato, cioè che lo staremmo comprando a sconto rispetto al suo valore effettivo. Come dire che, imprevedibilmente è esploso il numero dei furti di auto e noi avevamo contratto una polizza contro tale rischio per quattro soldi.

In settimana, il presidente francese Emmanuel Macron ha avvertito che nei prossimi anni l’inflazione sia destinata a salire tra costi legati alla transizione energetica e il “reshoring” di numerose attività produttive. In considerazione di ciò, ha invitato la BCE a tollerare un maggiore tasso di inflazione per non sacrificare eccessivamente la crescita, adottando il doppio mandato sul modello della Federal Reserve. Queste parole sono la spia di un rischio che il mercato obbligazionario corre senza accorgersene del tutto. La politica propende sempre più per abbracciare un futuro con più inflazione, anche perché questo è stato storicamente il modo per abbattere il rapporto tra debito pubblico e Pil.

BTp€i 2036 asset da portafoglio

Se questo è vero, bisogna premunirsi inserendo in portafoglio asset che proteggano da tale rischio e che, allo stato attuale, risultano a buon mercato.

Ancora oggi, infatti, incorporano aspettative sui prezzi al consumo futuri abbastanza ottimistiche. Il BTp€i 2036 offre una protezione per un periodo sufficientemente lungo, durante il quale si dispiegheranno gli effetti citati da Macron. Ecco perché dovrebbe far parte del nostro portafoglio di investimenti, senza chiaramente esagerare nelle esposizioni. Proprio quando un rischio sembra basso, costa poco neutralizzarlo. E c’è la sensazione che esso sia sottostimato, che i rendimenti nominali delle obbligazioni in futuro siano destinati a restare più alti di quanto crediamo rispetto al recente passato.

giuseppe.timpone@investireoggi.it