Avrete sentito senz’altro parlare nei telegiornali e sulla stampa online del crollo dello spread nelle ultime settimane. Stamane, il rendimento del BTp a 10 anni risultava sceso sotto 125 punti o 1,25%. Era a 170 punti agli inizi di quest’anno. La cosa che probabilmente in pochi dicono e scrivono è che non è tutto e solo merito nostro. Nel senso che i rendimenti italiani sono certamente scesi dai massimi dei mesi scorsi, ma nel frattempo sono risaliti i rendimenti dei Bund. I titoli di stato tedeschi stanno comportandosi da “Italia della situazione”. Nessun movimento drammatico e allarmante, sia chiaro. Tuttavia, quell’aura di solidità estrema che avevamo visto negli anni passati si è parzialmente infranta.

Bund safe asset a metà

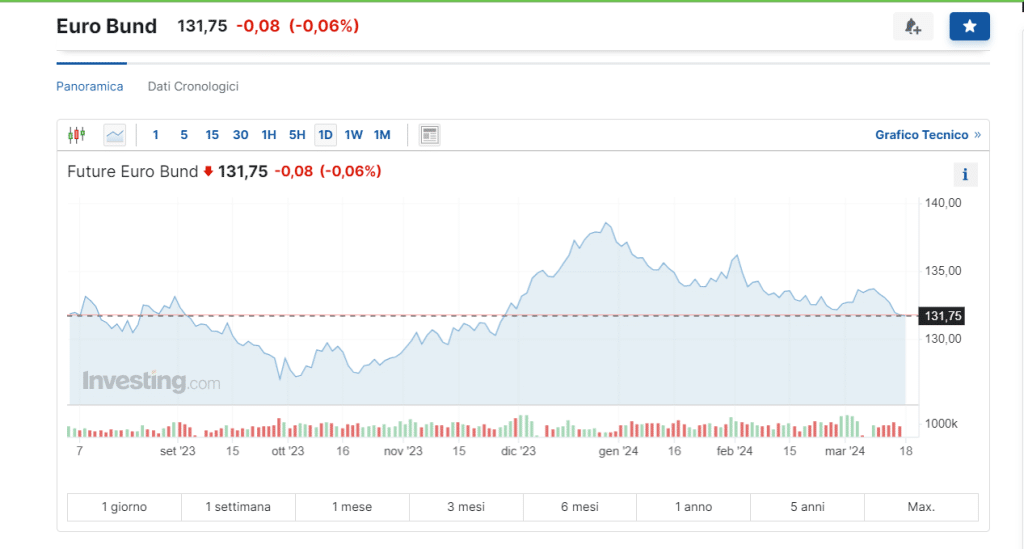

I Bund Futures, che ci offrono una panoramica complessiva dell’andamento dei prezzi, sono scesi del 2,4% dai massimi di fine gennaio. Rispetto ad allora, i BTP Futures sono oggi sostanzialmente agli stessi livelli dopo essere scesi a febbraio. E dai minimi del mese scorso segnano un aumento di circa l’1,5%, mentre i titoli di stato tedeschi proseguono la discesa. Non è quello che vorreste vedere quando si ha a che fare con cosiddetti “safe asset”.

Riviste attese sui tassi BCE

L’espressione è utilizzata tra gli investitori per descrivere particolari titoli, materie prime o divise dalla natura di “porto sicuro” per i capitali. In pratica, tendono ad apprezzarsi quando le cose in giro per il mondo vanno male e serpeggia la paura. In questi mesi, la Germania invia segnali negativi al resto del mondo. La sua economia potrebbe essere entrata tecnicamente in recessione nel primo trimestre, quando il Pil si sarebbe contratto per la seconda volta consecutiva. E arriva da un -0,3% nell’intero 2023.

E’ stato il dato peggiore tra le grandi economie mondiali.

Da fine gennaio, il Bund a 10 anni offre un rendimento di oltre lo 0,20% più alto. Sul tratto a 2 anni, la risalita è stata di quasi lo 0,45%. Un andamento che si spiega in grossa parte con il riposizionarsi delle aspettative del mercato sui tassi di interesse nell’Eurozona. Si prevedeva un calo entro l’anno dell’1,50%, adesso meno dell’1%. Se fosse esclusivamente questa la ragione, non si capirebbe perché lo spread italiano e nel Sud Europa si sia ristretto.

Germania tra recessione e deficit

Gli analisti ritengono che proprio la recessione dell’economia tedesca spiegherebbe il cattivo trend dei Bund. E a Berlino il governo federale litiga e pasticcia da tempo sui conti pubblici. Il ministro delle Finanze, Christian Lindner, in modalità elettorale per il suo Partito Liberaldemocratico, ha lanciato l’allarme sulla tenuta del bilancio per effetto dell’eccesso di spesa. Un capitolo senz’altro molto più spinoso negli Stati Uniti, dove oramai il debito pubblico galoppa al ritmo di 1.000 miliardi di dollari ogni 100 giorni tra l’incuranza generale. Ed è vero che anche i T-bond hanno ripreso a deprezzarsi negli ultimi mesi, ma lì il motivo è che l’economia va fin troppo bene per giustificare un taglio dei tassi da parte della Federal Reserve.

I T-bond tendono, al contrario, ad offrire rendimenti più bassi proprio quando l’economia americana va male. Un paradosso spiegato dalla loro incontrovertibile natura di “safe asset”. Qual è la differenza con i Bund? I primi sono emessi in dollari, valuta di riserva mondiale per eccellenza. L’euro non è altrettanto una garanzia di stabilità. E fintantoché ad andare male fossero sempre le altre economie nell’Eurozona, i bond tedeschi venivano percepiti un rifugio contro i rischi sovrani e le tensioni finanziarie. Ora che è proprio la Germania a passarsela peggio, il mercato ci va con cautela. Ma questo smentisce almeno parzialmente che abbiamo a che fare con “safe asset” propriamente detti.

Bund non più certezza granitica

Certo, i rendimenti tedeschi restano i più bassi dell’area, persino più bassi degli Eurobond. Non esiste un’alternativa di pari grado di rischio percepito e che vanti la stessa liquidità sui mercati. Ciò non toglie che qualcuno a Berlino debba iniziare a riflettere in una prospettiva di lungo periodo. I Bund potrebbero non essere quella certezza granitica su cui i politici tedeschi hanno sinora confidato nella buona e nella cattiva sorte. Pensare che siano una garanzia sempre e comunque potrebbe portare un giorno a un brusco risveglio.

giuseppe.timpone@investireoggi.it