Il cambio euro-dollaro è risalito dai minimi toccati a febbraio, ma sostando sempre in area 1,10 e perdendo quest’anno circa il 2%. A rigore, la moneta unica non segnala di essersi indebolita peggio della media delle altre valute contro il biglietto verde, dato che questi guadagna quest’anno il 2,5%. Tuttavia, le prospettive restano molto deboli anche nel lungo termine. A parte il mercato delle opzioni, un modo per valutare le aspettative degli investitori sul tasso di cambio tra due valute consiste nel porre attenzione ai livelli di rendimento dei due paesi.

Cambio euro-dollaro ai minimi da 3 anni, sembra finito in trappola

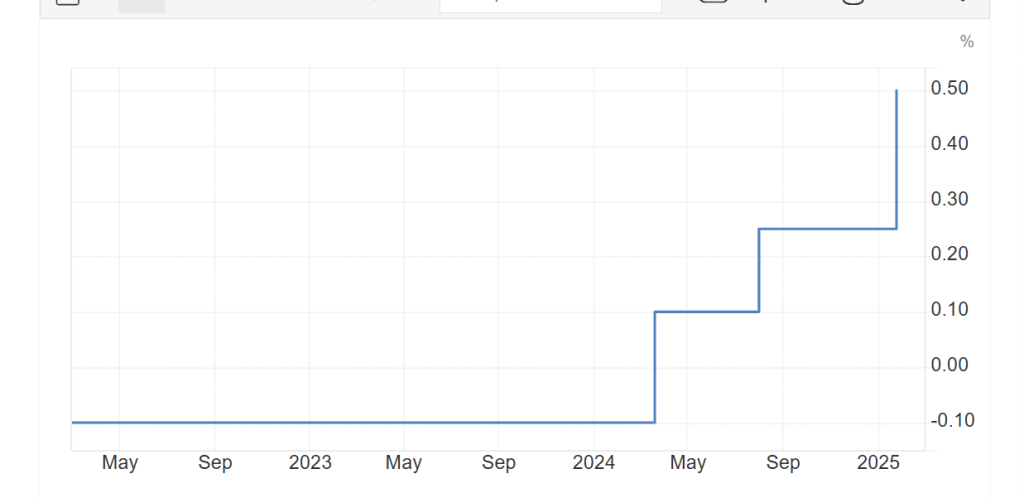

Ad esempio, venerdì scorso il Bund a 10 anni viaggiava al -0,60%, il Treasury sulla medesima scadenza collassava fino all’1,15%. Lo spread Treasury-Bund risultava, quindi, di 175 punti base o 1,75%, implicando che un investimento nei titoli del Tesoro americano rendesse l’1,75% all’anno in più di uno in titoli emessi dalla Germania, pari al +17,5% in 10 anni. Solo se l’euro contro il dollaro tra 10 anni si rafforzasse del 17,5%, i due investimenti si rivelerebbero uguali come rendimento effettivo, in quanto il capitale tedesco verrebbe rimborsato a un cambio rivalutato.

Se si rafforzasse di meno, il Bund esiterebbe rendimenti inferiori, mentre se si rafforzasse di più, sarebbe il Treasury ad avere offerto di meno nel periodo considerato.

Eurozona in affanno

All’inizio dell’anno, il bond americano rendeva l’1,88%, quello tedesco il -0,18% e il cambio euro-dollaro stava sopra 1,12. Con uno spread a 206 punti o del 2,06%, questi numeri segnalavano un cross atteso a 10 anni in area 1,35%. Dunque, nel giro di meno di due mesi si è registrato un indebolimento delle aspettative di quasi il 4%.

Pensate che due anni fa, in questo periodo il cambio euro-dollaro atteso a 10 anni sulla base dello spread si attestava sopra 1,50. Da allora, le previsioni sono implose di oltre il 13%. Qual è il significato di questi movimenti? Il mercato sconta un euro sempre più debole anche nel lungo termine.

Perché il cambio euro-dollaro adesso punta a scendere sotto 1,10?

E questo mutamento al ribasso è figlio di aspettative meno ottimistiche sull’economia nell’Eurozona, che restando stagnante o crescendo piuttosto lentamente, spingerebbe la BCE anche nei prossimi anni a mantenersi molto accomodante sul piano monetario, con tassi bassi e probabilmente continuando a intervenire sui mercati con l’acquisto di assets, procrastinando il cosiddetto “quantitative easing”. Un segnale di pessimismo sull’unione monetaria, insomma, che si ripercuote sul cambio e, soprattutto, sulle sue prospettive nel lungo periodo.