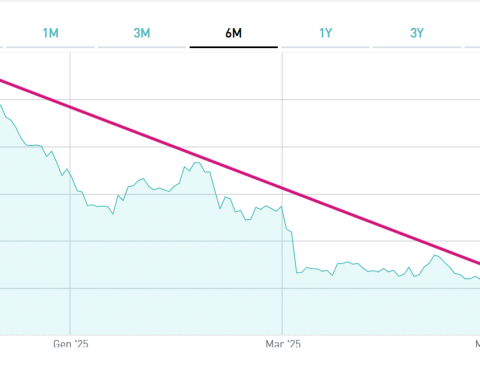

Il cambio euro-dollaro ha ormai superato quota 1,17 e si attesta sui massimi degli ultimi 2 anni. Il biglietto verde perde forza contro le altre valute, segnando quasi il -10% dai massimi toccati nel marzo scorso. La moneta unica guadagna, invece, circa il 5,5% da fine maggio contro la divisa americana. E in questi giorni, l’oro è salito sui nuovi massimi storici, al momento prezzando sui 1.930 dollari l’oncia, ma nelle scorse ore aveva toccato un apice di 1.976,74 dollari.

Oro da record: a un passo dai 2.000 dollari, ma è stato ancora più caro

Questi movimenti sono il risultato dei timori del mercato per il diffondersi dell’epidemia nelle due Americhe, dove il rallentamento dei contagi non viene ancora captato dalla curva epidemiologica, mentre in Europa il peggio sembra alle spalle, sebbene si tema una seconda ondata, come paventa la situazione in Spagna.

E più la pandemia dura, minori le probabilità di un rilancio del pil globale già da questo trimestre.

Sale rischio deflazione per l’Eurozona

Il rafforzamento del nostro cambio equivale a una riduzione del costo per i beni importati. Tra questi, abbiamo il petrolio, le cui quotazioni in dollari sono di per sé già crollate da 66 a 43 dollari per un barile di Brent quest’anno. Considerato anche l’effetto cambio, parliamo di un tracollo del 37%. Questa tendenza ha provocato il tonfo dei tassi d’inflazione nell’Eurozona, passati dall’1,4% di gennaio allo 0,3% di giugno, pur in ripresa dallo 0,1% di maggio. Ma economie come l’Italia si trovano già in deflazione, con la crescita tendenziale dei prezzi al consumo sottozero negli ultimi due mesi di rilevazione.

L’Italia è in deflazione, ecco cosa significa e quali conseguenze per l’economia

L’euro più forte dovrebbe sostenere questo trend calante, con la possibilità non remota che l’inflazione passi in area negativa in tutta l’area. Sarebbe la prima volta dopo oltre 5 anni e mezzo e chiaramente spingerebbe la BCE ad agire con maggiore vigore per centrare l’obiettivo della stabilità dei prezzi, formalmente considerata dall’istituto con un’inflazione “vicina, ma di poco inferiore al 2%”.

In sostanza, il super-euro finirebbe per surriscaldare le aspettative di potenziamento degli stimoli, stavolta non solo e neppure tanto al fine di sostenere l’economia in sé, quanto per reagire a una tendenza deflattiva altrimenti destabilizzante.

La fuga dell’euro contro il dollaro si deve anche all’accordo raggiunto tra i capi di stato e di governo della UE sul “Recovery Fund”, che ha allentato le tensioni e i timori dei mercati sui paesi fiscalmente più deboli come l’Italia. Non a caso, i principali beneficiari sono stati i BTp, il cui rendimento a 10 anni è sceso dall’1,30% di fine giugno all’1% attuale, con lo spread ad essersi ristretto nel frattempo di circa un quarto di punto percentuale nei confronti dell’omologo Bund. A sua volta, proprio la previsione di una politica fiscale almeno parzialmente comune nel Vecchio Continente per reagire alla crisi sta attirando capitali dal resto del pianeta, rendendo la moneta unica una sorta di “safe asset” alle prime armi, contrariamente a quanto sinora accaduto nella sua storia ventennale.

giuseppe.timpone@investireoggi.it