Se si vuole investire sul settore bancario, ecco il certificato di investimento Phoenix Memory Leonteq, con ISIN CH1143300262, che ha come sottostanti Société Générale, Deutsche Bank e Commerzbank.

I sottostanti non hanno bisogno di presentazioni ma come sempre è utile fare delle osservazioni:

- Société Générale viaggia in un trend ascendente di breve periodo ma nel complesso mostra un andamento laterale ad alta volatilità da circa l’inizio del 2009, ovvero lo “sgonfiamento” della bolla bancario-immobiliare; Deutsche Bank mostra un andamento del tutto simile nel tempo con un andamento laterale che ora sembra aver acquisito una maggiore stabilità (= minor volatilità); stesse considerazioni è possibile fare per Commerzbank.

- Dall’osservazione al punto 1 si deduce che i titoli sono caratterizzati da correlazione positiva più o meno elevata. Ciò riduce il rischio di una fluttuazione indipendente dei 3 titoli e quindi che anche solo 1 risulti sotto barriera alla data di valutazione finale, compromettendo la restituzione del valore nominale.

- Tutti e 3 i titoli hanno un beta maggiore di 1 (cd titoli aggressivi), indicando che mediamente il loro movimento % è amplificato rispetto all’andamento del benchmark (ossia il mercato preso a riferimento come parametro).

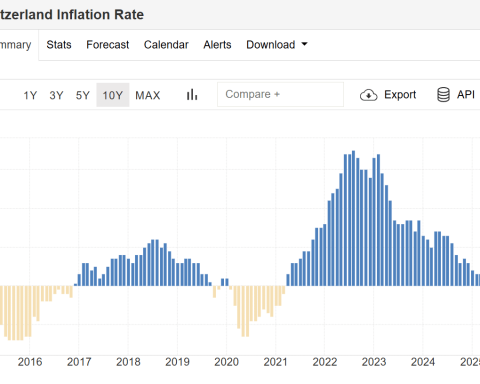

- Dall’osservazione al punto 3 si evince che essendo società abbastanza esposte esposte al mercato delle obbligazioni, e quindi all’andamento dei tassi d’interesse guidati dalle Banche Centrali.

Fatte queste considerazioni, chi vuole investire indirettamente su un paniere di banche europee al fine di ottenere delle cedole potenziali ed una protezione sull’investimento fatto può far riferimento al seguente certificato di investimento Phoenix Memory Leonteq.

Certificato di investimento Phoenix Memory Leonteq: Obiettivo e funzionamento

Il certificato di investimento Phoenix Memory Leonteq, con ISIN CH1143300262 (qui il link), è stato emesso il 12.11.

2021, ha data di valutazione finale posta al 10.11.2025 (liquidazione il 17.11.2025), è negoziato su EuroTLX ed ha un ha valore nominale di 1000 euro. Il livello iniziale è stato fissato a: 29,515 Eur per Société Générale, 10,992 Eur per Deutsche Bank e 6,7 Eur per Commerzbank.

Punti salienti del certificato CH1143300262

- Protezione: barriera sul europea sul capitale al 60% dei livelli iniziali

- Cedole periodiche: incassare premi trimestrali, rappresentati dalle cedole periodiche al 2,5% (max 10% p.a.)

- Trigger cedole trimestrali condizionate al 60% dei livelli iniziali

- Trigger autocall trimestrale -che permette di ricevere il rimborso anticipato- a partire dal 2° trimestre (10.08.2022), coerente alle date di valutazione delle cedole periodiche e decrescente a step del 5%: dal 100% all’85% dei livelli iniziali (il primo step dopo 2 trimestri – quindi 6 mesi -, gli altri step dopo 4 trimestri – 1 anno -)

- Efficienza della fiscalità nel recupero delle minusvalenze: per maggiori informazioni si veda anche Recupero Minusvalenze? Sfrutta l’efficienza della fiscalità dei certificati, spunti operativi

- Effetto memoria: permette di ottenere le cedole eventualmente non pagate in precedenza se si presenta la condizione di pagamento

- Caratteristica TCM che fra poco spiegheremo

- Prezzo lettera rilevato sulla pagina del sito a 1002,54 Euro -chiusura del 15.11.2021-

Meccanismo cedolare

Il prodotto paga cedole in caso di rialzo, lateralità o moderato ribasso rispetto al livello iniziale.

Il certificato paga quindi cedole trimestrali di 25 euro se ogni sottostante non scende oltre il trigger delle cedole, posto al 60% dei livelli iniziali; in caso contrario non viene corrisposta alcuna cedola, che però viene immagazzinata in memoria e pagata assieme a tutte quelle eventualmente non pagate in precedenza quando si presenta la condizione del pagamento, ossia quando tutti i sottostanti risalgono sopra il trigger.

Meccanismo di rimborso anticipato

Inoltre il meccanismo Autocall permette di ottenere il rimborso anticipato, grazie all’autocall trigger trimestrale, a partire dal 2 trimestre, coerente alle date di valutazione delle cedole e decrescente a step del 5% (vedi sopra), aumentando le probabilità del rimborso anticipato. Se il prezzo di ogni sottostante è pari o superiore all’autocall trigger il certificato rimborsa il valore nominale più la cedola del trimestre in questione (e quelle eventualmente non pagate in precedenza grazie all’effetto memoria); in caso contrario la vita del prodotto continua.

Scadenza

A scadenza, se il prodotto non si è estinto anticipatamente, si prefigurano 2 scenari:

- se ogni sottostante non scende sotto la barriera posta al 60% del livello iniziale (come per il trigger cedolare) il certificato paga il nominale più l’ultima cedola -e quelle eventualmente non pagate in precedenza grazie all’effetto memoria-;

- in caso contrario il certificato replica linearmente la performance del sottostante peggiore (ossia con valore finale peggiore rispetto a quello iniziale, anche detto Worst Of, WO), pagando un valore pari al valore nominale del certificato per la performance (data dal valore finale in rapporto al valore iniziale) del suddetto sottostante

Effetto memoria

Caratteristica TCM

Il Certificato viene emesso con TCM (“Triparty Collateral Management”, Gestione Tripartita del Collaterale) : grazie alle emissioni Leonteq con TCM gli investitori possono ridurre in modo più significativo il rischio emittente (ossia il rischio riferito a chi emette lo strumento, sintetizzato anche dal giudizio sulla qualità del credito) associato ai prodotti di investimento.

Per i prodotti emessi con TCM, Leonteq ha infatti l’obbligo di depositare un collaterale (= una garanzia) che, qualora si verifichi un cosiddetto Insolvency Event (ad esempio un default dell’emittente, letteralmente il fallimento nelle sue diverse accezioni) oppure una collateralizzazione insufficiente, è destinato alla copertura dei suoi obblighi nei confronti degli investitori. Di conseguenza, per ogni prodotto emesso con setup TCM, SIX Securities Services (tramite SIX SIS Ltd) riceve automaticamente un collaterale dall’emittente, in base ad uno specifico programma di collateralizzazione (ossia di apposizione di una garanzia).

Sottostanti del certificato di investimento Phoenix Memory Leonteq

I sottostanti del certificato di investimento Phoenix Memory Leonteq sono rappresentati da:

- Société Générale: livello iniziale (29,515 Eur), Barriera/trigger cedole (17,709 Eur), ultimo prezzo registrato (prezzo di chiusura al 15.09.2021 a 29,78 Eur, pari al 100,9% del livello iniziale)

- Deutsche Bank: livello iniziale (10,992 Eur), Barriera/trigger cedole (6,5952 Eur), ultimo prezzo registrato (prezzo di chiusura al 15.09.2021 a 11,198 Eur, pari al 101,87% del livello iniziale)

- Commerzbank: livello iniziale (6,7 Eur), Barriera/trigger cedole (4,02 Eur), ultimo prezzo registrato (prezzo di chiusura al 15.09.2021 a 7,093 Eur, pari al 105,87% del livello iniziale)

Analisi dinamico-oggettiva

Société Générale per ora è il Worst Of (WO). In base alle quotazioni attuali del WO, ed un prezzo lettera (=di acquisto per l’investitore) di 1002,54 euro questo sarebbe il payoff a scadenza (= la struttura di pagamento del contratto, data dal Val Rimb Cert, al variare del valore del sottostante WO dalla quotazione attuale a 0%, dato da Pr Sottost; rosso per decrementi/perdite %, verde per aumenti/guadagni %) a parità di condizioni sugli altri sottostanti:

Se il certificato non si è estinto anticipatamente paga il nominale più l’ultima cedola condizionata (assieme a quelle eventualmente non pagate in precedenza grazie all’effetto memoria), ottenendo 1025 euro, se il sottostante WO non scende oltre il -40,53% dall’attuale quotazione. Considerando l’effetto memoria il certificato paga 1400 euro (il nominale più 16 cedole), con un rendimento potenziale lordo massimo a 4 anni di circa il 39,64% rispetto il suddetto prezzo lettera.

Infine, se il sottostante WO scendesse con più forza il certificato perderebbe, in %, un valore sostanzialmente uguale rispetto l’investimento diretto sul WO stesso (il certificato quota sulla componente lineare).