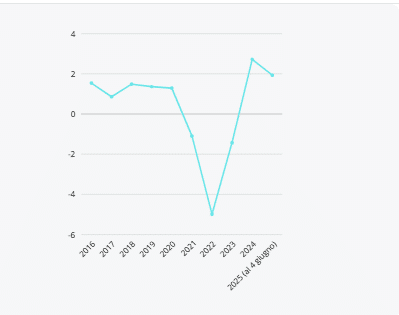

A settembre il debito pubblico italiano è diminuito di 16,2 miliardi di euro rispetto al mese precedente. E dai dati forniti dalla Banca d’Italia emerge che essenzialmente tale calo coincide con la riduzione dei titoli di stato nelle mani degli investitori stranieri: -13,2 miliardi. Essi risultavano esposti al 30 settembre scorso per 756 miliardi, di cui 650 miliardi in forma di bond. Nell’agosto del 2021, ne possedevano per 122,8 miliardi in più, a fronte di uno stock complessivo di quasi 8 miliardi più basso.

Dunque, gli investitori stranieri se la sono dati a gambe levate. E ciò spiega perché lo spread BTp-Bund si fosse impennato fino a 250 punti base nel mese di settembre.

Ieri, tuttavia, si era sgonfiato a meno di 190. Vedremo dai dati dei prossimi mesi se tale calo sia attribuibile al ritorno parziale degli investitori stranieri. La loro presenza sul mercato del debito pubblico italiano si rivela essenziale. La quota in loro possesso era del 27% due mesi fa. Superava di poco il 26% detenuto dall’Eurosistema, cioè i 717 miliardi custoditi da Bankitalia e BCE nell’ambito delle operazioni di politica monetaria condotte in questi anni.

Le banche italiane posseggono un altro 25% di debito pubblico con 691 miliardi di prestiti, di cui 420 miliardi in forma di titoli di stato. E poi ci sono le assicurazioni italiane. Non esistono dati aggiornati, ma al termine del 2021 erano in possesso di 312 miliardi di BTp. Restano altri circa 270 miliardi, probabilmente ripartiti molto equamente tra famiglie e fondi d’investimento e altri istituzionali domestici.

Debito pubblico appetibile con minori tensioni

Le famiglie italiane posseggono più di 1.835 miliardi di liquidità in banca su una ricchezza finanziaria complessiva di oltre 5.250 miliardi alla fine del 2021.

Ci sarebbero grossi margini di aumento dei loro investimenti nel debito pubblico. A limitarli sono stati negli ultimi anni diversi fattori: la preferenza per strumenti finanziari più evoluti e remunerativi, i bassi tassi offerti dai BTp e l’alto rischio sovrano percepito. Siamo lontani dai tempi in cui incidevano per il 90% dei bond emessi dal Tesoro. La loro quota si ferma adesso al 5-6%.

Il rialzo dei tassi d’interesse dovrebbe allettare i portafogli familiari, se è vero che ancora nel 2014, prima che il “quantitative easing” della BCE azzerasse i rendimenti, questi pesavano per il 14% del debito pubblico. D’altra parte, la loro maggiore presenza sul mercato sovrano sarà compensata nei prossimi mesi dalla riduzione di quella della BCE. Con il “quantitative tightening” i bond in scadenza non saranno rinnovati in tutto o in parte. A quel punto, la minore domanda di Francoforte dovrà essere rimpiazzata dagli investitori privati, italiani e stranieri.

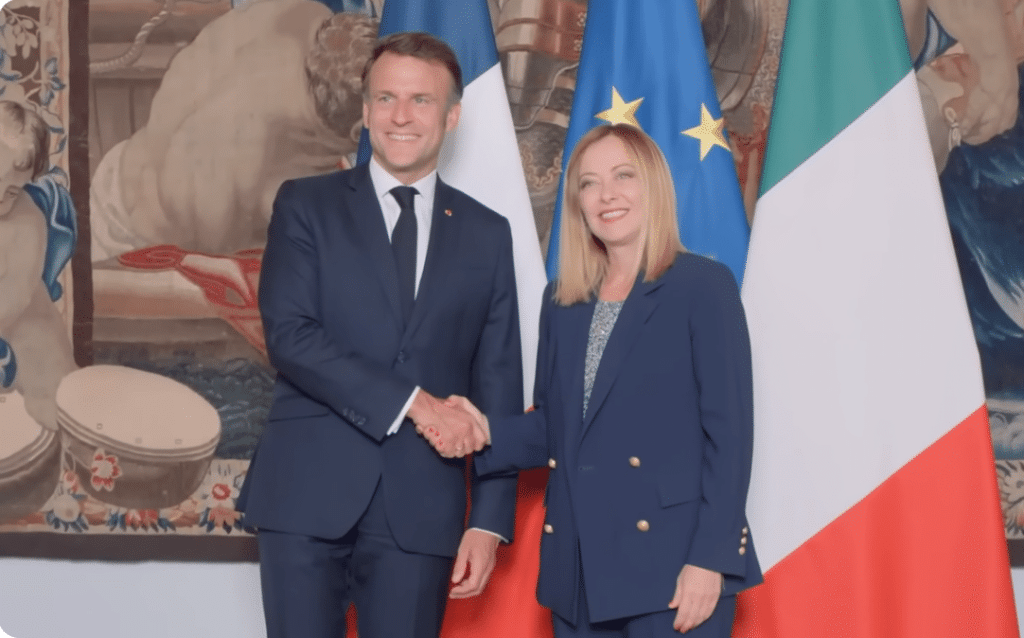

Paradossalmente, l’eventuale ripresa dei mercati finanziari agirebbe contro una tale prospettiva. Investitori istituzionali e individuali tornerebbero a comprare azioni e obbligazioni, rifuggendo dai titoli più sicuri e relativamente poco redditizi. Ma va detto che i rendimenti del debito pubblico italiano sono così elevati, rispetto al resto dell’Eurozona, da risultare potenzialmente capaci di attirare nuovi capitali anche con l’allentamento delle tensioni finanziarie. A patto che la politica fiscale del governo continui ad essere percepita prudente e sostenibile.

E sperando che la crescita del PIL non rallenti troppo fino a sfociare in una recessione profonda.

giuseppe.timpone@investireoggi.it