La riforma del MES, il Fondo salva-stati europeo, continua a dividere non solo il governo Conte al suo interno, bensì pure le banche italiane, con il presidente dell’Abi, Antonio Patuelli, che ha avvertito che se passasse, gli istituti smetterebbero di comprare BTp. Carlo Messina, amministratore delegato di Banca Intesa-Sanpaolo, ha cercato di gettare acqua sul fuoco, rassicurando che continuerebbe a comprare titoli di stato italiano. Patuelli, che rappresenta la quasi totalità delle banche italiane, ha dichiarato anche di “non saperne niente” delle cosiddette “Clausole di Azione Collettiva” (CAC), la cui revisione sarebbe proprio alla base delle inquietudini in Italia.

Compiamo un passo indietro.

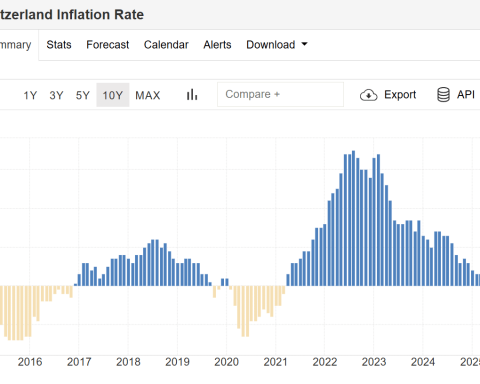

Quando il Tesoro emette BTp, s’indebita verso chi detiene i suoi titoli. A differenza del settore privato, però, non esiste una legge fallimentare per regolare le relazioni tra creditori e debitori sovrani nel caso in cui i secondi non riuscissero a onorare gli impegni assunti. Per rendere più flessibili i casi di ristrutturazione dei debiti sovrani, l’Unione Europea introdusse a partire dall’1 gennaio 2013 e per i titoli emessi con durata superiore all’anno le CACs, fissando le condizioni alle quali può avvenire una revisione dei termini del contratto d’indebitamento.

In pratica, serve il via libera di una maggioranza qualificata di creditori (vedi il link sotto), i quali vengono convocati assemblea per assemblea sulla base della serie di emissione detenuta. Lo stato emette titoli secondo termini tra loro differenti per scadenza, entità e tipologia di cedola e ciascuna di queste serie ha un codice ISIN che la contraddistingue. In caso di ristrutturazione, le CACs prevedono che i creditori votino suddivisi secondo la serie di detenzione.

Ciò complica i processi di rinegoziazione del debito, perché potrebbe accadere che lo stato riceva il via libera di un’assemblea e non di un’altra, per cui l’operazione rischia di risultare parzialmente inefficace.

Debito pubblico: ristrutturazione possibile con le CACs, ecco cosa rischia l’investitore in BTp

Clausole Azione Collettiva “single-limb”

Da tempo, pertanto, i capi di stato e di governo dell’Eurozona vengono chiamati ad esprimersi sull’opportunità di modificare le CACs, introducendo il principio del “single-limb”, cioè nel caso di richiesta ristrutturazione del debito, a votare sarebbe un’unica assemblea, in rappresentanza di tutti i creditori sovrani e possessori dei titoli di stato di tutte le serie. Perché questo spaventa le banche italiane? Evidentemente, ciò rende più facile rinegoziare il debito pubblico italiano, nel caso in futuro se ne presentasse l’esigenza, ad oggi evento da considerarsi assai remoto. Esse posseggono poco meno di un quinto di tutto il debito negoziabile, cioè emesso in forma di obbligazioni, per cui risulterebbero le più colpite.

Vero è che, servendo un’ampia maggioranza dei presenti, le banche italiane deterrebbero una quota elevatissima e in grado di bloccare qualsiasi processo di ristrutturazione, ma il solo fatto che lo stato si senta nelle condizioni di richiedere una revisione dei termini contrattuali segnerebbe una svolta assai negativa per gli obbligazionisti. Ad oggi, infatti, tenuto conto delle difficoltà operative che incontrerebbe, il Tesoro nemmeno si sognerebbe di convocare decine di assemblee per farsi approvare una ristrutturazione delle corrispondenti emissioni di debito. Tutto cambierebbe con il “single-limb”, che è l’obiettivo dichiarato del MES e messo nero su bianco sul suo sito internet, dove spiega che l’intento consiste proprio nel ridurre i rischi di “holdouts”, cioè che una minoranza di blocco metta sotto scacco i governi dell’area.

La ristrutturazione del debito pubblico italiano farebbe saltare l’euro

giuseppe.timpone@investireoggi.it