Quasi certamente la Banca Centrale Europea (BCE) taglierà i tassi di interesse per la settima volta in 10 mesi e sempre dello 0,25%. L’euro è salito ai massimi di sempre contro le altre valute, fatta la media ponderata in base alle relazioni commerciali. Contro il dollaro è ai massimi dall’invasione russa dell’Ucraina, cioè da 38 mesi. E questa è una buona notizia per il mercato dei titoli di stato ed obbligazionario in generale. Lo è ancora di più per i titoli italiani dopo la promozione del rating a BBB+ con outlook stabile da parte di Fitch. E comprare BTp può trasformarsi in un buon investimento in un’ottica di lungo periodo per quanto vedremo.

Comprare BTp con taglio dei tassi BCE

Grazie al rafforzamento del cambio, la BCE può guardare con maggiore fiducia al calo dell’inflazione nei prossimi mesi. E così potrà continuare a tagliare i tassi senza il dubbio di compiere la mossa sbagliata. Ciò sosterrà l’economia dell’Eurozona tramite la domanda interna (consumi, investimenti), al contempo offrendo qualche margine di bilancio in più ai governi per emettere debito.

Dollaro giù dopo lunga corsa

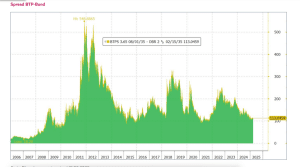

Da alcune settimane si registrano deflussi di capitali dagli Stati Uniti all’Europa. Il dollaro sta perdendo quota, deprezzandosi in media del 10% contro le principali valute mondiale dai massimi di gennaio. Un trend che s’intreccia con i nostri titoli di stato e che può spingere gli investitori istituzionali a comprare BTp dopo una lunga pausa iniziata con la maledetta crisi del debito dal 2011 in avanti. Lo spread schizzò fino ai massimi in era euro nel novembre del 2011 e sarebbe rimasto elevato per gli anni seguenti.

Pur in calo sotto i 120 punti base, ancora oggi resta il più alto di tutta l’unione monetaria.

Occasione sprecata con crisi debiti sovrani

Il trend negativo per i nostri titoli di stato ebbe a che vedere con la crisi dell’euro, che a sua volta spinse il mercato globale a rivolgersi al dollaro. Questi era precipitato ai minimi storici all’indomani della crisi finanziaria mondiale. Del resto, essa era stata fabbricata in casa e la finanza internazionale cercava alternative allo sconquassato sistema americano. La Federal Reserve era stata costretta ad azzerare i tassi e ad iniettare liquidità con l’acquisto di bond per sostenere la liquidità sui mercati.

Per l’euro si presentò l’occasione storica di diventare finalmente grande. Nato per almeno affiancarsi al dollaro quale valuta di riferimento mondiale, avrebbe sprecato l’assist involontariamente fornitogli dagli USA. I governi iniziarono a litigare sui debiti, i salvataggi di Irlanda, Grecia e Portogallo arrivarono tardivi e con gravi lacerazioni politiche tra stati comunitari. Anziché attirare fiducia, l’euro diventò un asset centrifugo. Ad un certo punto, tutti vollero disfarsene per il timore che sarebbe prima o poi scomparso.

Gli spread esplosero, si temette per il crac di Italia e Spagna.

BCE confortata da prudenza fiscale italiana

Questa storia è per fortuna alle spalle. Ora, l’euro torna ad attirare fiducia e il dollaro s’indebolisce, pur restando forte sul piano storico. La BCE sa che non può e non deve più sprecare la nuova opportunità che le si pone davanti. Quale? Di tutelare l’Eurozona dalla frammentazione monetaria, così da attirare flussi di capitali stabili. La storia ha insegnato che la stabilità dei prezzi è legata a quella finanziaria. Francoforte sa che non può permettersi che gli spread tornino eventualmente a salire. Sarebbe come ripercorrere gli errori di 15 anni fa.

Anche nel 1971 con l’abbandono dell’Accordo di Bretton Woods da parte dell’amministrazione Nixon si ebbe una fase di tensione finanziaria, che l’Europa avrebbe pagato a caro prezzo. Ne avrebbero pagato particolarmente il conto economie come l’Italia, specie con l’incrociarsi della crisi petrolifera. Svalutazione e inflazione a due cifre divennero la normalità per molti anni seguenti. Furono la rovina del miracolo post-bellico. L’Europa avrebbe reagito solo a fine decennio con la creazione di un Sistema Monetario Europeo (SME), antesignano dell’euro. Ma c’era il comunismo, la Germania era ancora divisa in due e il dollaro riprese vigore dopo un cedimento iniziale per assenze di alternative credibili.

Se già la prospettiva di nuovi tagli dei tassi spinge il mercato a comprare BTp, il meglio arriverebbe con una politica che segnalasse apertamente il sostegno ai bond semi-periferici per farne convergere i rendimenti rispetto ai livelli tedeschi. L’era del “non siamo qui a chiudere gli spread” è finita. I governi stessi stanno facendo la loro parte. Se la Germania s’indebita per il riarmo e il potenziamento delle infrastrutture, l’Italia mantiene una politica di prudenza fiscale. Già quest’anno il rapporto tra deficit e Pil scenderebbe sotto il 3%, un anno prima delle passate previsioni di Roma. Nel 2024 è stato del 3,4%, meglio del 3,8% atteso.

Comprare BTp con caccia all’euro

La promozione delle agenzie di rating non arriva a caso. Esse sembrano consapevoli che il vento sia cambiato.

E’ il turno dell’Europa dopo gli anni dell’America, cresciuta a colpi di debiti e stimoli monetari. C’è un maggiore grado di consapevolezza tra le stesse istituzioni comunitarie circa ciò che non si deve più sbagliare. Qualcuno ha parlato di “fine dello spread”. Forse è esagerato. Sembra essere arrivata, semmai, la fine della crisi di fiducia sui debiti nell’area. Ed ecco perché comprare BTp sarebbe un investimento di lungo periodo azzeccato. Le tensioni sono alle spalle. I fondi vanno a caccia di asset in euro e così le banche centrali. Se prima si concentravano sui Bund, adesso hanno minori remore sui titoli italiani, che per giunta offrono di più. Ha davvero più senso rinunciare a un premio per scontare un rischio di credito sempre più teorico che concreto?

giuseppe.timpone@investireoggi.it