Cosa conviene di più agli italiani? Comprare casa o investire in BTp? Rinomatamente, siamo un popolo amante del mattone, ma fino a qualche decennio fa ci autodefinivamo anche “Bot people” per via degli elevati investimenti nei titoli del debito pubblico. Con il calo dei rendimenti e la diversificazione dei portafogli, l’aria è cambiata. Ma andando a ritroso nel tempo, cerchiamo di capire se sia stato saggio puntare sull’uno o sull’altro asset.

Abbiamo preso come riferimento i prezzi immobiliari di Roma e Milano da Immobiliare.it risalenti al giugno 2013, la prima data utile offerta dal sito. Chiariamo subito che parlare di valori medi per città grandi e articolate come le due suddette avrebbe poco senso, ma lo facciamo a titolo puramente esemplificativo.

Sfruttare il boom immobiliare di Milano

Se oltre otto anni fa avessimo deciso di comprare casa a Milano per metterla a reddito, avremmo speso mediamente 3.845 euro per metro quadrato. Ipotizzando l’acquisto di un immobile di 100 metri quadrati, avremmo speso 384.500 euro. A quel tempo, avremmo potuto locarla a un prezzo di 15 euro mensili al metro quadrato. Quattro anni più tardi, con il rinnovo del contratto avremmo potuto alzare il canone di locazione a 16,20 euro. Stiamo supponendo, infatti, di esserci avvalsi della cedolare secca, che impedisce rinnovi annuali del canone, ma in cambio offre una tassazione tendenzialmente agevolata.

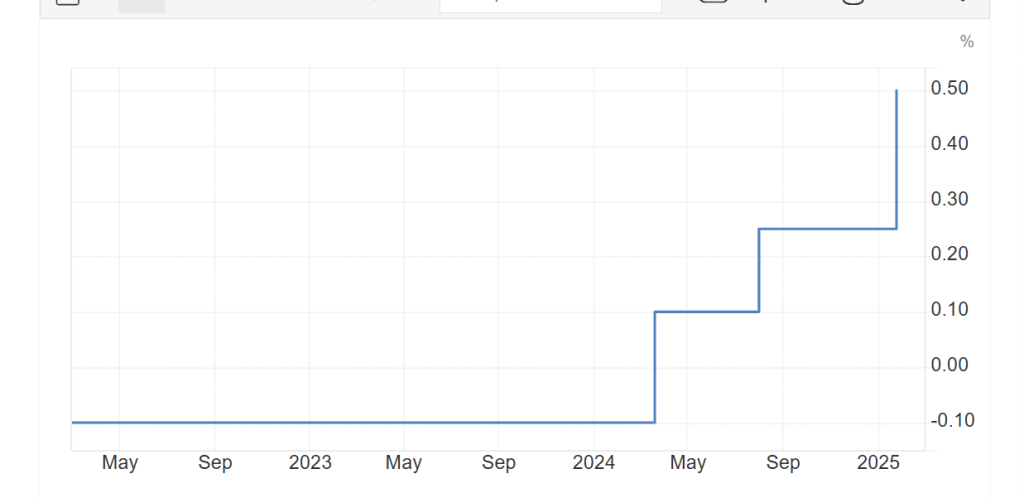

Sempre nel giugno 2013, se avessimo acquistato BTp a 8 anni, avremmo incassato un rendimento lordo del 4%. Al netto della tassazione, avremmo percepito il 3,5% all’anno. Per contro, i canoni medi riscossi nel frattempo sarebbero stati pari al 4,87% lordo dell’investimento immobiliare, il 3,8% al netto della tassazione. Ma se nel giugno di quest’anno, a otto anni esatti dall’acquisto, avessimo rivenduto l’immobile, avremmo incassato la media di 4.831 euro per metro quadrato, cioè quasi il 26% in più.

Questa plusvalenza sarebbe stata depressa, però, dal pagamento dell’IMU negli otto anni considerati. Ipotizzando un’aliquota massima dell’1,06% del valore catastale e supponendo che questi fosse di circa il 63% più basso del valore attuale di mercato, come da media a Milano, la plusvalenza effettiva sarebbe stata inferiore al 22% dell’investimento, pari a un +2,5% all’anno. Il rendimento totale, quindi, sarebbe stato del 6,3%, circa il doppio di circa il 3,3% per il BTp, sul quale dovremmo scontare anche l’imposta annuale di bollo dello 0,2% all’anno.

Comprare casa a Roma, confronto con BTp

E a Roma? Qui, comprare casa nel giugno 2013 ci sarebbe costato 4.285 euro al metro quadrato. Avremmo potuto affittarla allora a 15,20 euro mensili al metro quadrato e a 14 euro al rinnovo del contratto a metà 2017. Il rendimento medio lordo dell’immobile sarebbe stato, quindi, del 4%. Al netto della tassazione, del 3,2%. Tuttavia, se nel giugno scorso avessimo voluto rivendere l’immobile, avremmo incassato il 23,45% in meno, dato che nel frattempo i valori di mercato nella Capitale sono scesi a 3.280 euro al metro quadrato. Applicando sempre l’aliquota IMU massima dell’1,06% sul valore catastale presunto (64% del valore di mercato), la perdita media annua sarebbe stata di oltre il 3% dell’investimento, a fronte di un reddito da locazione pari al 3,2% netto.

Non avremmo praticamente guadagnato nulla. Meglio sarebbe stato investire in BTp.