Ieri, il prezzo dell’oro è sceso ben sotto 1.700 dollari l’oncia, arrivando sui 1.680. I minimi erano stati toccati la notte successiva alle elezioni in Italia, sotto 1.630 dollari. Sembrerebbe il mondo all’incontrario. Il metallo dovrebbe brillare particolarmente nelle fasi di alta inflazione e forti tensioni geopolitiche. E al momento abbiamo entrambe. Nell’Eurozona, l’indice dei prezzi è salito del 10% a settembre. E alle porte dell’Unione Europea si combatte da sette mesi e mezzo una guerra terribile e pericolosissima per la sicurezza globale. Comprare oro oggi avrebbe teoricamente più senso che mai. E allora, perché le quotazioni ripiegano, anziché salire? Agli inizi di marzo, furono toccati i nuovi massimi storici a circa 2.044 dollari.

Da allora, registriamo un crollo del 22%.

Super dollaro deprime quotazioni dell’oro

L’apparente controsenso non tiene conto di un dato: il “super” dollaro. Le quotazioni negli ultimi mesi stanno scendendo, ma comprare oro per i non americani è diventato più costoso. Poiché esso è denominato nella valuta americana, infatti, i prezzi risultano essere storicamente elevatissimi in euro, sterline, dollari australiani, dollari canadesi, yen, ecc.

In genere, le quotazioni dell’oro viaggiano in direzione opposta a quelle del dollaro. Poiché per i prossimi anni ci si attende un indebolimento del dollaro, quale sarà il destino del metallo? Per cercare di capirlo abbiamo dato un’occhiata ai futures a medio-lungo termine relativi al prezzo. Essi ci segnalano che comprare oro alla fine del 2027 costerebbe poco più di 1.950 dollari per oncia. I futures non sono altro che contratti con cui una parte compra un asset da un’altra a un dato prezzo e per una certa data, evidentemente scommettendo sulla sua direzione.

Le attese sul cambio euro-dollaro

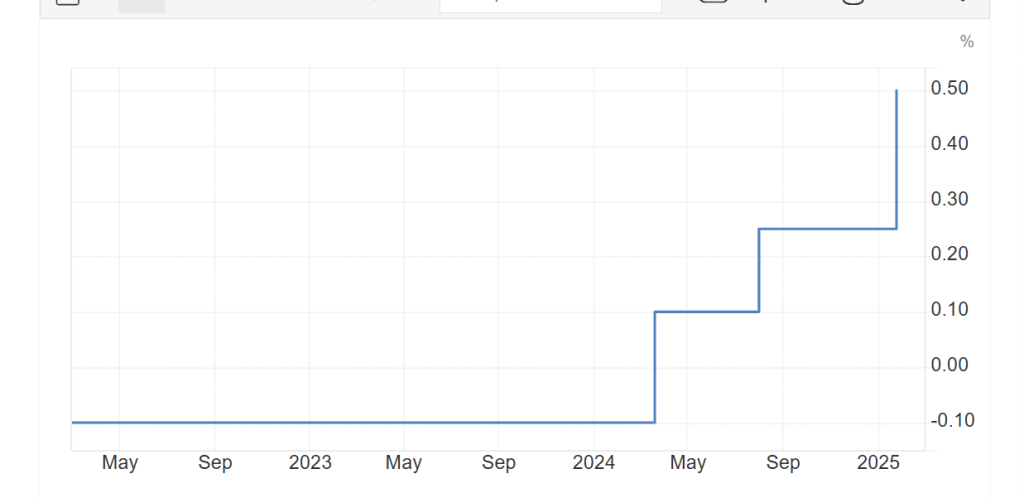

Sapere che l’oro ci costerebbe sopra 1.950 dollari tra poco più di cinque anni è già qualcosa, ma non tanto senza capire come nel frattempo si sarà mosso il cambio euro-dollaro. Un modo per carpire le aspettative del mercato circa l’andamento futuro di un cross valutario consiste nel prendere in considerazione i rendimenti dei titoli di stato, se di pari grado di sicurezza. Nel caso specifico, dovremmo confrontare i Bund tedeschi con i T-bond americani a 5 anni. Perché? La logica è la seguente: se un Bund a 5 anni oggi mi offre l’1,97% e un T-bond sempre a 5 anni il 4,14%, significa che il mercato ritiene che mediamente l’euro si rafforzerà da qui al 2027 di circa il 2,17% medio all’anno, quanto lo spread tra i due bond. Infatti, entrambi sono percepiti dagli investitori come massimamente sicuri.

Ebbene, stando a questo piccolo esperimento, il cambio euro-dollaro tra cinque anni sarà risalito a 1,075 da 0,97 di ieri. Pertanto, comprare oro alla fine del 2027 ci costerebbe qualcosa come 1.815 euro, il 5% in più dei circa 1.730 di ieri. L’apprezzamento sarebbe scarso. Solo con un’inflazione media annua sotto l’1% ci assicureremmo una protezione integrale del potere di acquisto. D’altra parte, difficile credere che il cambio euro-dollaro si muova così poco nell’arco del prossimo quinquennio. Probabile che la moneta unica si rafforzerà ben più contro il dollaro. E lo stesso faranno verosimilmente le altre principali valute.

Comprare oro tra inflazione e guerra

Un forte deprezzamento del dollaro, supponiamo alla media storica degli ultimi venti anni, determinerebbe il collasso della valuta americana in media di circa il 30% dai livelli attuali. Ciò spingerebbe molto in alto le quotazioni dell’oro, le quali arriverebbero così a segnare nuovi massimi storici. Tuttavia, non è possibile a priori capire se comprare oro tra cinque anni sarà più o meno costoso di oggi; insomma, se l’investimento si sarà rivelato un affare contro l’inflazione. L’eventualmente allentamento delle tensioni geopolitiche e il ripiegamento proprio dei tassi d’inflazione agirebbero in senso depressivo sui prezzi.

Ala lunga, tuttavia, l’oro tende a proteggere sempre il capitale dall’inflazione. Il punto è non illudersi che ciò possa accadere mese per mese, anno dopo anno. Serve un orizzonte temporale lungo. E già forse i prezzi di questi mesi hanno incorporato i tassi d’inflazione in rialzo, al contempo non segnalando alcun “surriscaldamento” delle aspettative future. Non è detto che il mercato stia avendo ragione. Potrebbe benissimo accadere che i rialzi dei tassi d’interesse non riescano a fermare la corsa dei prezzi al consumo per un periodo lungo e che, quindi, i rendimenti reali dei bond risultino vistosamente negativi e tali da indurre gli investitori a comprare oro per proteggersi.