Tra Italia e Unione Europea è scontro a muso duro sui “Coronabond”. Il nostro governo ha incassato il sostegno anche di Spagna, Francia, Portogallo, Grecia, Irlanda e altri contro l’asse del nord, composto principalmente da Germania, Olanda, Austria e Finlandia, ostile all’adozione dello strumento invocato da Roma per combattere la crisi fiscale generata dall’emergenza Coronavirus. Stamattina, il numero due della BCE, lo spagnolo Luis de Guindos, si è detto favorevole all’emissione di questi titoli, ma ha aggiunto che non siano gli unici e nemmeno i più potenti che possano essere utilizzati.

Coronavirus bond: richiesta di aiuto all’Italia drammatica e pericolosa

Sabato, quasi in risposta al discorso del presidente Sergio Mattarella, rivolto alla Nazione la sera prima, la presidente della Commissione, Ursula von der Leyen, aveva chiuso ai Coronabond, sostenendo che si tratti di “slogan”, che di queste obbligazioni nemmeno si discute a Bruxelles, salvo correggere ore dopo il tiro, chiarendo che intendesse semplicemente ribadire che non spetti alla Commissione occuparsene.

In verità, l’ostilità del Nord Europa sul punto è netta e si concentra su una tematica specifica: essendo titoli del debito emessi in comune da tutta l’Eurozona e tramite il MES (Meccanismo Europeo di Stabilità, anche noto come Fondo salva-stati), essi caricano i relativi rischi su tutti i membri. Gli stati fiscalmente virtuosi spiegano che una simile operazione non potrebbe avvenire, se non dietro a precise garanzie. In sostanza, le emissioni dovranno prevedere condizioni a carico degli stati beneficiari.

L’Italia, così come Spagna e persino la Francia, non vogliono che i Coronabond si traducano in un commissariamento di fatto degli stati assistiti, rassicurando i partner del nord che non sarebbero una forma prodromica di Eurobond, cioè non finirebbero per diventare una prassi per mutualizzare rischi e debiti nell’area.

La loro idea sarebbe che il MES emettesse titoli per raccogliere i capitali sufficienti da utilizzare nella lotta alla crisi scatenata dalla pandemia. In questo modo, l’extra-deficit degli stati nazionali formalmente ricadrebbe sul fondo e verrebbe scomputato dai loro bilanci.

Coronabond, strumento di aiuto limitato

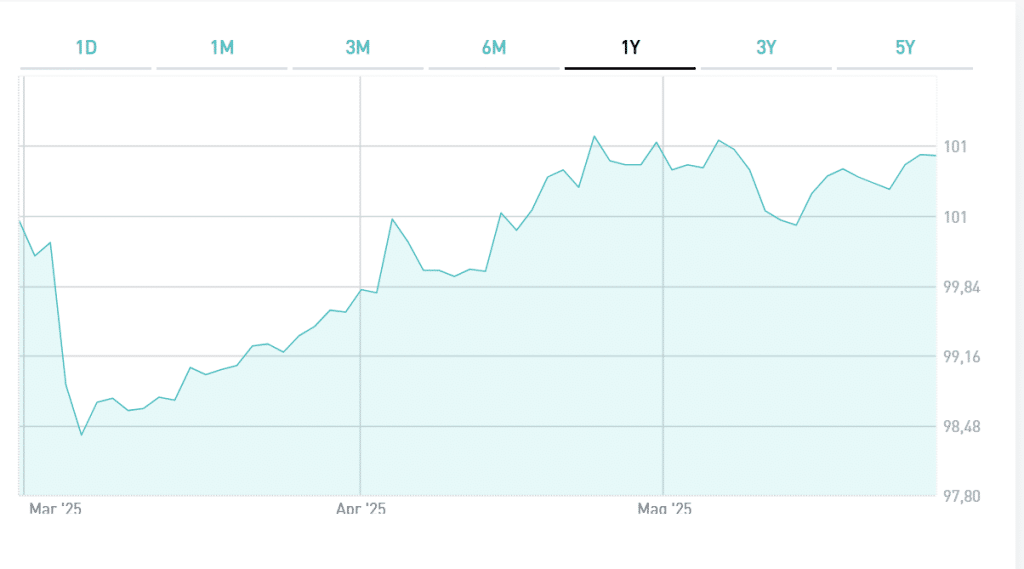

Siamo sicuri che la soluzione sia sufficiente a ripararci dalle tensioni finanziarie? I Coronabond, per essere efficaci, dovrebbero essere emessi in quantità rilevanti e tali da coprire i “buchi” di bilancio degli stati richiedenti. Solo per l’Italia, significherebbe ottenere sui 100-120 miliardi di euro per non emettere BTp in eccesso rispetto alle previsioni. Dunque, il MES si ritroverebbe a collocare sul mercato diverse centinaia di miliardi di euro in forma di titoli dalla massima affidabilità creditizia (rating “AAA”) e a interessi bassissimi, prossimi allo zero. Gli investitori non avrebbero difficoltà a comprarli, specie in una fase turbolenta come questa, trattandosi di beni rifugio.

Ma complice l’esplosione delle emissioni mondiali, il mercato si ritroverebbe a scegliere per l’Eurozona tra Coronabond e titoli di stato nazionali loro concorrenti. Capirete bene che il rischio che la sicurezza venga preferita al rendimento per i BTp non sarebbe una buona notizia. A parte il deficit, l’Italia dovrà trovare anche le centinaia di miliardi di euro necessarie per rifinanziare il debito in scadenza, complessivamente a 370 miliardi nell’intero 2020.

Dunque, i Coronabond ci darebbero una mano solo per la quota necessaria a metterci in salvo sull’extra-deficit, mentre non sappiamo se si rivelerebbe sufficiente il sostegno della BCE per il resto dello stock da emettere. Il “super QE” varato da Francoforte ci rasserena, ma non elimina del tutto i rischi, specie se gli investitori dovessero percepire i Coronabond come un salvataggio di fatto dell’Italia.

La fine dell’euro nel messaggio in codice di Mattarella a Bruxelles

Ci sarebbe una soluzione alternativa, ma potenzialmente più efficace: l’utilizzo della Banca Europea per gli Investimenti per emissioni massicce di titoli a favore di tutta l’area. Il consulente finanziario Paolo Cardenà indica dal suo profilo social la cifra di 2.000 miliardi, che equivarrebbe a una quota di 300-350 miliardi per l’Italia, stavolta più che sufficiente a ripararci dalle tensioni. Questo debito a bassissimo costo verrebbe successivamente monetizzato dalla BCE, che lo acquisterebbe anche in toto nei mesi e negli anni, rendendolo irredimibile, cioè senza scadenza, rifinanziato automaticamente. Solo così si prenderebbe di petto la situazione. I soli Coronabond, se mai decollassero, sarebbero limitati negli importi, data l’assenza di condizioni pretesa dal Sud Europa e respinta dal fronte germanico.

giuseppe.timpone@investireoggi.it