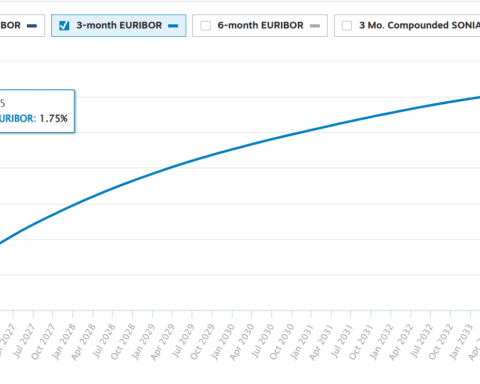

La BCE ha iniziato a discutere dalla scorsa settimana circa la possibile riduzione del suo portafoglio di asset, che alla fine del mese di settembre valeva qualcosa come circa 5.100 miliardi di euro, il 40% del PIL dell’Eurozona. La discussione è stata confermata in questi giorni dal governatore olandese Klaas Knot. Egli si ascrive a quella parte del board favorevole al cosiddetto “quantitative tightening”. Praticamente, sin dal 2015 la BCE ha acquistato titoli di stato e obbligazioni private per iniettare liquidità sui mercati e tendere così al target d’inflazione. Negli ultimi mesi, a fronte di un obiettivo formale di medio periodo del 2%, l’inflazione nell’Eurozona è esplosa.

A settembre, toccava il 10% esatto.

QE e PEPP terminati

Non solo non c’è più alcuna necessità di aggiungere liquidità al sistema, anzi essa si rivela essere ormai eccessiva. E di fatti i due programmi di acquisto sono stati cessati. Il PEPP, varato a inizio pandemia, si è concluso a marzo di quest’anno. Il “quantitative easing” (QE) è finito a giugno. Tuttavia, i bond che arrivano a scadenza continuano ad essere riacquistati dalla BCE, in modo da mantenere inalterate le dimensioni del portafoglio.

Formalmente, Francoforte si è impegnata con la “forward guidance” a proseguire i reinvestimenti con il PEPP fino al 2024. Nessuna data è stata, invece, fissata per cessare i reinvestimenti con il QE. Secondo Knot, sarebbe immaginabile che i bond arrivati a scadenza siano solo parzialmente reinvestiti.

Esempio di quantitative tightening

Cosa significa? Mettiamo che in un dato mese arrivino a scadenza titoli di stato e obbligazioni private per complessivi 30 miliardi di euro. Coloro che hanno emesso tali titoli (governi, banche e imprese) pagano alla BCE il valore nominale.

Questa liquidità, anziché essere totalmente reinvestita dall’istituto per riacquistare nuovi titoli, per una parte rimane inutilizzata. Se su 30 miliardi, i reinvestimenti fossero per 20 miliardi, il portafoglio si ridurrebbe di 10 miliardi. La liquidità sui mercati sarebbe inferiore. I debitori dovranno trovare capitali da altre fonti (private) per coprire le scadenze.

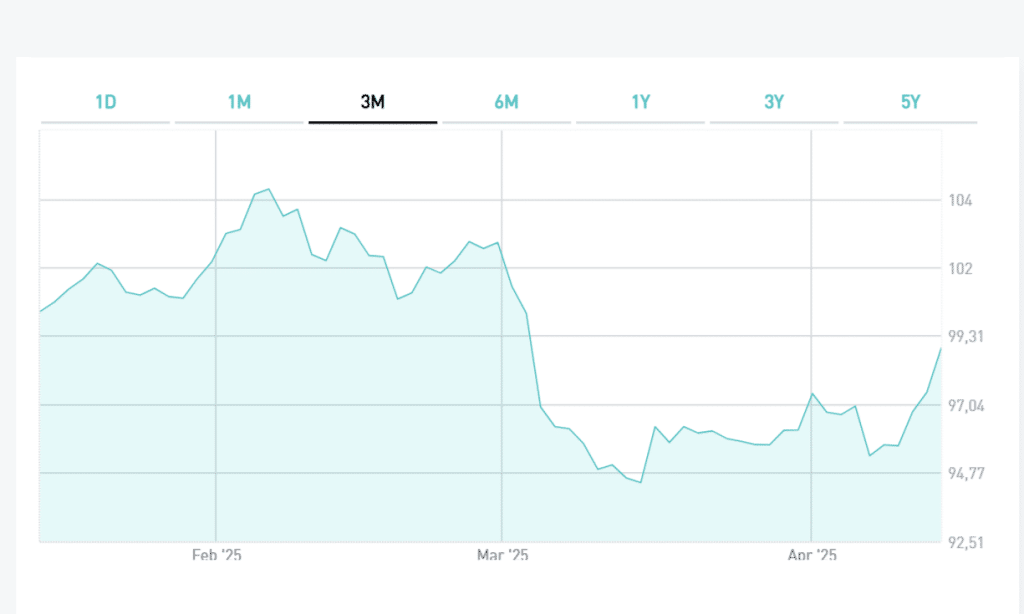

Ed è per questa ragione che le voci su un possibile imminente “quantitative tightening” hanno fatto risalire lo spread BTp-Bund a 10 anni sopra 240 punti base. L’Italia, così come tutti gli altri stati dell’Eurozona, non avrebbe più copertura totale dei bond in scadenza nelle mani della BCE. La domanda istituzionale risulterebbe più bassa, mandando giù i prezzi già da ora. Essendo il nostro un Paese molto indebitato, ne risente in termini di percezione del rischio sovrano sui mercati.

Già nel bimestre agosto-settembre, il portafoglio PEPP della BCE era diminuito di 4,32 miliardi di euro. Nel solo mese di settembre, il programma vedeva gli asset contrarsi di 1,5 miliardi. Ma questi appaiono ancora piccoli aggiustamenti tecnici. Il “quantitative tightening” prospettato da Knot sarebbe sì graduale, ma in ogni caso comporterebbe un calo più marcato del portafoglio di mese in mese. Decine e decine di miliardi di euro di sotto-investimenti che peserebbero sui rendimenti sovrani e corporate.

Il cambio di rotta alla BCE

Alla BCE sostengono che non si arriverà a quel punto fintantoché i tassi d’interesse non avranno raggiunto il loro livello “neutrale”.

Ad oggi, esso sarebbe intravisto in area 2,50% o poco più. I tassi di riferimento a settembre sono stati alzati a 1,25%. Probabile che al board di ottobre saliranno ancora al 2% e che entro la fine dell’anno saranno al 2,50%. In altre parole, al più tardi il “quantitative tightening” arriverebbe nei primi mesi del 2023. Un’operazione già avviata dalla Federal Reserve, che ha rafforzato tantissimo il dollaro e fatto lievitare i rendimenti dei T-bond.

Alla Banca d’Inghilterra non sta filando così liscia. Ha dovuto rinviare il suo programma di riduzione del portafoglio alla fine di ottobre. Fino ad allora, ha ripreso a riacquistare Gilt per il crollo dei prezzi verificatosi nelle ultime settimane e che stava e sta tutt’ora destabilizzando il mercato. Il punto è che per un decennio il pianeta si era abituato all’idea che le banche centrali comprassero asset, sostenendone i prezzi. Sono bastati pochi mesi di alta inflazione per azzerare simili certezze. Nessuno immaginava che ciò sarebbe avvenuto così presto. Siamo a un punto di svolta nel periodo peggiore possibile. La recessione incombe e i governi hanno bisogno di indebitarsi contro il caro bollette.

giuseppe.timpone@investireoggi.it