Nuova emissione obbligazionari e altro successo per Banca Monte Paschi di Siena (MPS), che ieri ha collocato sul mercato un European covered bond. Si tratta del primo titolo del genere dopo la direttiva dell’Unione Europea sull’armonizzazione in materia di emissioni e che consente all’istituto toscano di diversificare ulteriormente le fonti di finanziamento. Una sessantina gli investitori istituzionali interessati all’offerta da 750 milioni di euro, a fronte della quale gli ordini sono arrivati a 2,3 miliardi. Di questi, l’80% sono andati all’estero. Particolarmente famelica l’area UK/Irlanda con il 47% delle assegnazioni, seguita dal 22% degli altri paesi europei e dal 20% dell’Italia.

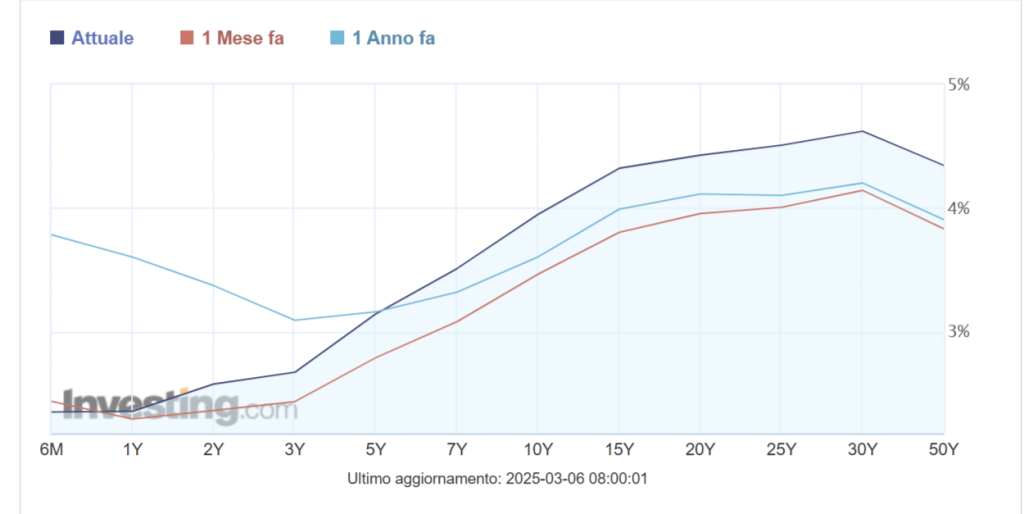

Rendimento al 3,50%

Dicevamo, il covered bond è stato il primo emesso da MPS dopo la direttiva comunitaria.

Presenta una durata iniziale di cinque anni, visto che arriva a scadenza in data 23 aprile 2029. Offre cedola annua lorda fissa del 3,50% e il prezzo esitato dal collocamento di ieri è stato di 99,919 centesimi. Pertanto, il rendimento lordo è risultato appena superiore al tasso di interesse.

Anche se di questi tempi può sembrare che il covered bond di MPS sia poco attraente, considerate che ha rating attesi molto alti: AA per Dbrs, AA- per Fitch e Aa3 per Moody’s. Ciò deriva dal fatto che si tratta di un’obbligazione garantita. Negli anni scorsi, erano solite offrire rendimenti persino negativi. La garanzia consiste nella separazione patrimoniale dal resto del bilancio dell’istituto. In pratica, l’emittente scorpora una certa quantità di asset a copertura del debito. Anche in caso di insolvenza, quindi, questi non possono essere aggrediti dagli altri creditori bancari, per cui il rischio di default è considerato bassissimo.

Covered bond conferma ritorno della fiducia in MPS

Ad essersi occupati dell’operazione sono state la stessa MPS, oltre a Barclays, Credit Agricole, Deutsche Bank, Banca IMI-Intesa Sanpaolo e NatWest Markets in qualità di Joint Bookrunners. L’elevata domanda verso il covered bond conferma l’interesse del mercato per MPS, in fase di privatizzazione con la discesa del Tesoro al 26,73% del capitale. Positivo che i quattro quinti della domanda siano arrivati dall’estero.

Significa che la fiducia verso Siena è tornata anche fuori dai confini nazionali.