Avete mai sentito parlare di “equazione di Fisher”? Mettetevi comodi, perché una semplice formula matematica applicata all’economia smentirebbe l’eccessivo ottimismo di queste settimane circa l’efficacia della lotta all’inflazione da parte delle banche centrali. Contrariamente al pensiero dominante, la crescita dei prezzi al consumo rischia di restare elevata a lungo. Vi spieghiamo perché.

La formula a cui facciamo riferimento è la seguente:

M.V = P.Y, dove M è la quantità di moneta in circolazione, V la sua velocità di circolazione nell’unità di tempo, P il livello dei prezzi e Y il prodotto interno lordo o produzione di beni e servizi. Essa ci dice sostanzialmente che:

P= M.

V / Y. Il livello dei prezzi è dato dal rapporto tra quantità di moneta moltiplicata per la sua velocità di circolazione e il tutto fratto il PIL. In economia, V è dato per ipotesi come un dato invariato. La velocità con cui circola la moneta dipende da fattori istituzionali, come ad esempio la frequenza dei pagamenti di stipendi, affitto, rate dei prestiti, ecc. In realtà, nel tempo essa tende a variare e ad avere implicazioni notevoli proprio sull’inflazione, vale a dire sulla variazione dei prezzi al consumo.

Inversione di tendenza con la pandemia

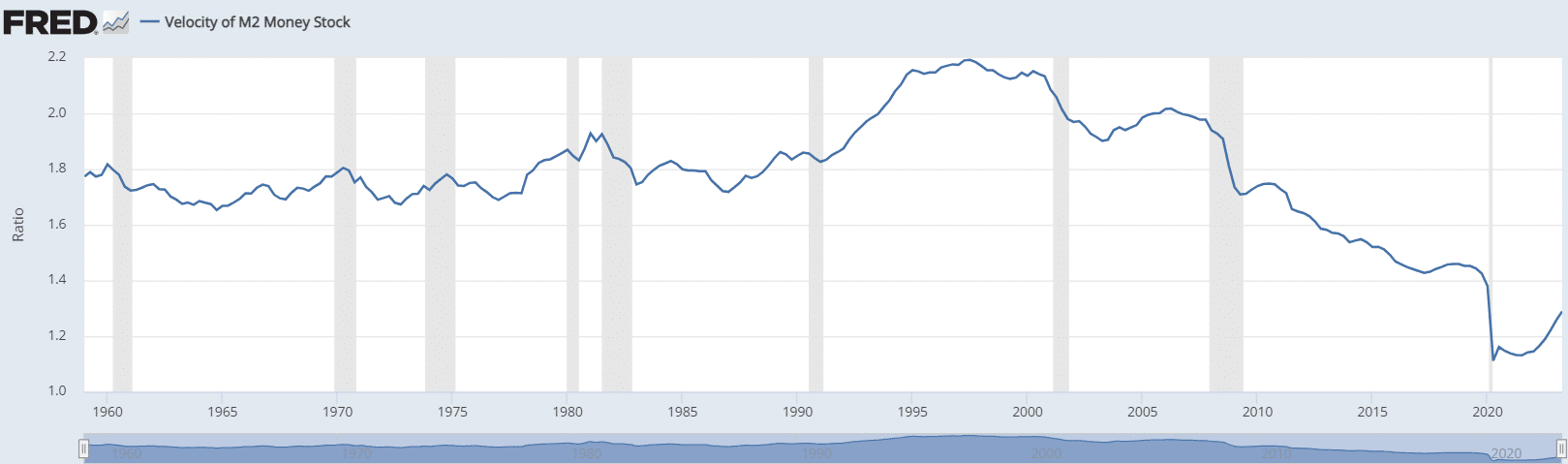

Negli Stati Uniti, il dato monitorato è l’M2. Trattasi della somma di banconote, monete, assegni e depositi a tempo sotto i 100.000 dollari. Al termine del secondo trimestre di quest’anno, la sua velocità di circolazione negli Stati Uniti era di 1,289. Al quarto trimestre del 2022, era di 1,222. Questo significa che l’anno scorso, a fronte di un PIL di 25.500 miliardi di dollari, nella prima economia mondiale circolavano quasi 21.000 miliardi di dollari.

Il dato più basso si ebbe nel secondo trimestre del 2020 a 1,112. Complice il “lockdown”, i consumatori non spendevano e la moneta circolava lentamente.

Sul piano storico, la velocità massima fu raggiunta nel terzo trimestre del 1997 a 2,192. Da allora si è registrato un declino quasi costante. In media, da inizio 1959 ad oggi la velocità è stata di 1,77. Se il dato attuale tendesse alla media storica, in base alla suddetta formula l’indice dei prezzi salirebbe di oltre il 36%. In altre parole, l’inflazione resterebbe alta per un periodo prolungato. Se anche solo si riportasse ai livelli pre-Covid, i prezzi lieviterebbero del 10%. Pensate che sia pura teoria? Eccovi un dato: tra il secondo trimestre del 2020 e il secondo trimestre del 2023 la velocità di circolazione della moneta è aumentata del 16%. Nel frattempo, i prezzi al consumo negli Stati Uniti sono esplosi di circa il 18%.

Rischio nuova impennata dei prezzi

Ma da cosa dipende questa ripresa recente di V? I consumatori hanno ricevuto robusti sussidi durante la pandemia e li hanno spesi. In pratica, l’abbondante quantità di dollari emessa in deficit ha sostenuto i consumi e la ripresa dell’economia americana. Le aspettative d’inflazione agiscono sulla velocità di circolazione della moneta al rialzo. Più le famiglie pensano che i prezzi aumenteranno e più velocemente si sbarazzeranno dei loro soldi per evitare i rincari futuri, in realtà finendo per anticiparli.

Resta da capire se la risalita di V nell’ultimo biennio sia contingente o frutto di un fenomeno strutturale. Nel primo caso, dovremmo confidare nella stretta monetaria già effettuata; nel secondo, dovremmo attenderci prezzi ancora più alti e la necessità per le banche centrali di ridurne la crescita continuando ad alzare i tassi di interesse fino al punto da portare le economie in recessione. Accadde a inizio anni Ottanta con la vigorosa lotta all’inflazione del duo Reagan-Volcker, rispettivamente presidente degli Stati Uniti e governatore della Federal Reserve. Occhio a fare festa troppo presto, porta male.

giuseppe.timpone@investireoggi.it