Il ministro dell’Economia, Pier Carlo Padoan, esclude il bail-in per due le banche venete in crisi (Popolare di Vicenza e Veneto Banca), come se la nuova disciplina sui salvataggi bancari, entrata in vigore dall’1 gennaio 2016, non stesse per essere applicata a uno dei più grandi istituti italiani: MPS. Appare sconcertante, come la stampa eviti di definire gli eventi per quello che sono. All’inizio del mese è arrivata l’intesa preliminare tra Italia e Commissione europea sul metodo per salvare la banca senese e i principali quotidiani hanno fornito i dettagli di un’operazione, che a tutti gli effetti corrisponde ai contenuti del bail-in, ma guardandosi bene dal definirlo tale.

Cosa prevede l’intesa? MPS dovrà essere definita “solvente” dalla BCE, prima che lo stato possa attivare il sostegno precauzionale, addossandosi i tre quarti degli 8,8 miliardi di ricapitalizzazione necessaria a metterla in sicurezza. Prima che il Tesoro, tuttavia, possa impiegarvi anche solo un euro, le perdite dovranno essere sostenute anche dagli azionisti, i cui titoli verranno azzerati, nonché dagli obbligazionisti subordinati, che si vedranno convertiti in azionisti, ritrovandosi con in mano un pugno di mosche. E’ il principio del “burden sharing”, ovvero della condivisione degli oneri tra investitori privati e contribuenti. (Leggi anche: Aumento capitale precauzionale MPS, c’è l’accordo!)

Ad essere tutelati dalle perdite saranno solamente gli obbligazionisti senior e i correntisti sopra i 100.000 euro, che nei casi più gravi, secondo la disciplina sul bail-in, potrebbero ugualmente essere coinvolti nella messa in sicurezza della banca. Per il resto, contrariamente all’ipotesi di cui si era discusso fino a pochi mesi fa, gli obbligazionisti subordinati verranno rimborsati solo a patto di dimostrare di essere stati raggirati.

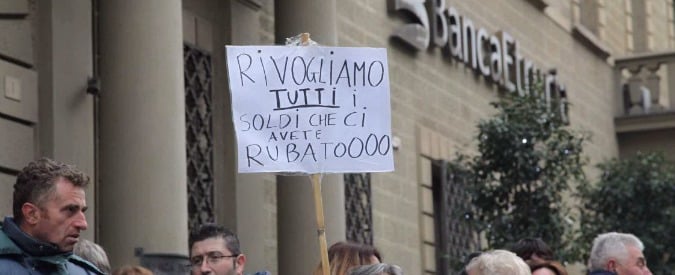

Niente rimborso automatico legato al reddito e/o all’investimento effettuato, come nel caso delle quattro banche salvate (Banca Marche, Banca Etruria, Carife e CariChieti) alla fine del 2015, quando il bail-in non era ancora legge. Dimostrare di essere stati vittime di una truffa, un raggiro è qualcosa di estremamente complicato e costoso, implicando azioni legali individuali, essendo necessaria una valutazione del giudice caso per caso, che escluderebbe la possibilità di una class-action contro l’istituto (e poi, quale massa attiva verrebbe aggredita?). E dalla platea dei possibili beneficiari del rimborso pubblico non potrebbe fare parte certamente chi ha acquistato i bond sul mercato secondario, ovvero da altri investitori privati. (Leggi anche: Obbligazionisti MPS, ecco le varie ipotesi)

Successivamente all’azzeramento delle azioni e alla conversione dei bond in azioni, MPS potrà emettere nuove azioni, che verranno sottoscritte dal Tesoro a prezzi convenienti, ovvero bassissimi, in cambio dell’apporto di capitali freschi. A questo punto, l’unico modo che gli obbligazionisti subordinati avrebbero per sperare di recuperare almeno parte del capitale investito nei bond è di tenere in portafoglio le azioni derivanti dalla conversione, confidando in un boom dei loro prezzi nel medio-lungo termine. Serviranno pazienza, speranza e tanta, tanta buona fortuna. Sarebbe opportuno che qualcuno lo spiegasse loro, anziché continuarli a truffare (stavolta, la definizione di truffa sarebbe appropriata) con finto ottimismo di maniera, quando tra Roma e Bruxelles si sta discutendo proprio di bail-in.

(Leggi anche: Banche, nazionalizzazione e bail-in light)