Borse giù, ma rendimenti obbligazionari al tracollo con la riapertura dei mercati finanziari questo lunedì. Il crac di due banche americane ha imposto il varo di un piano di salvataggio pubblico alle autorità federali. La tensione tra gli investitori è palpabile, perché si teme l’effetto contagio. Mentre i listini europei cedono tutti tra il 2-3% con Milano maglia nera a -4,40% a metà mattinata, a guadagnare terreno sono i bond. I prezzi stanno risalendo drasticamente e poiché sono correlati negativamente ai rendimenti, questi stanno implodendo.

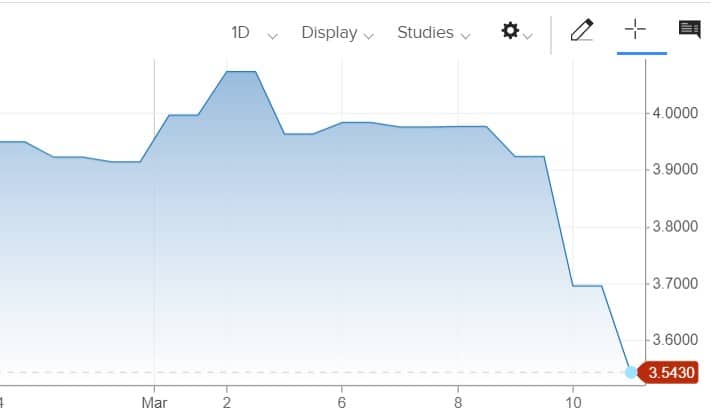

Il T-bond a 10 anni offriva il 3,695% venerdì scorso e il 3,92% giovedì. Mentre scriviamo, viaggia verso un rendimento del 3,50%.

Situazione non dissimile nell’Area Euro, dove il Bund a 10 anni offre in questo momento il 2,21% e il BTp a 10 anni il 4,11%. Rispetto ai livelli di chiusura di venerdì scorso, i rispettivi rendimenti obbligazionari scendono dello 0,30% e dello 0,21%.

Cosa sta succedendo? E’ perfettamente comprensibile questa reazione dei mercati. In primis, essa è la conseguenza di una corsa ai “safe asset“, cioè ai beni-rifugio. Poiché gli investitori hanno paura, decidono di vendere asset a rischio per concentrarsi su quelli più sicuri, titoli di stato in testa. Ma c’è di più in queste operazioni. Il crac bancario statunitense riduce le probabilità che le banche centrali più grandi del pianeta continuino ad alzare i tassi d’interesse a ritmi serrati. In un solo colpo, la paura dell’inflazione è stata spiazzata da quella per il collasso dell’intero sistema finanziario ed economico.

Rendimenti obbligazionari scontano stretta tassi più morbida

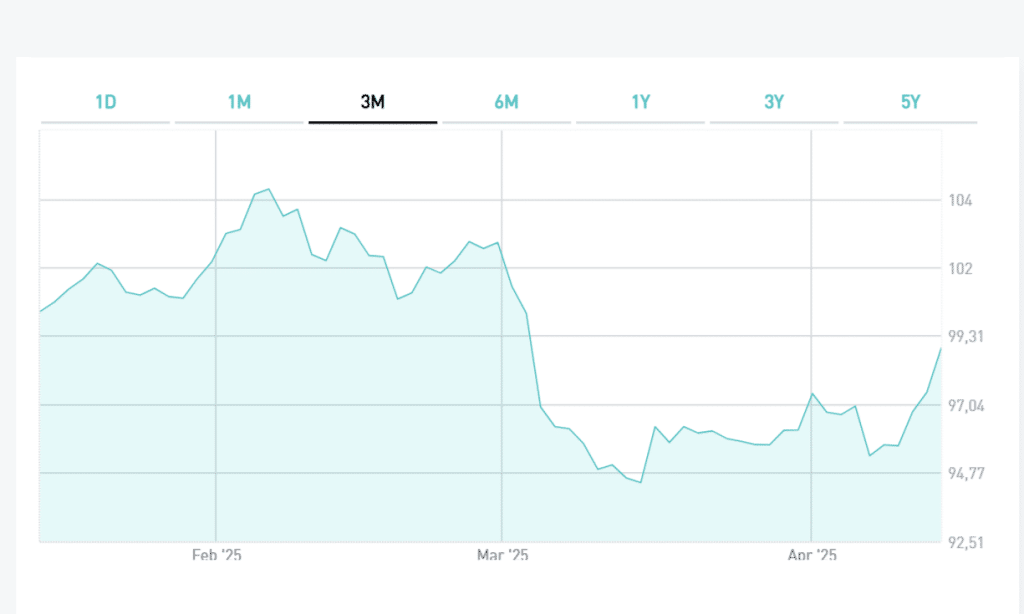

E proprio la stretta sui tassi è considerata la causa scatenante di questa crisi. E’ razionale ipotizzare che i prezzi dei bond si riprendano anche nei prossimi giorni e che i rendimenti obbligazionari si tengano ben sotto i massimi toccati nelle ultime settimane. E la caduta di questi sta riguardando particolarmente il tratto breve della curva. I BoT annuali scendono dai 3,50% al 3,24%, mentre i BTp a 2 anni passando dal 3,65% al 3,33%. Questi movimenti suggeriscono esattamente quanto dicevamo: il mercato sconta condizioni monetarie un po’ meno restrittive a seguito di quanto sta accadendo.

Lo spread ne risente negativamente, pur contenuto probabilmente dagli interventi della Banca Centrale Europea. Se tutti i titoli di stato sono “safe asset”, alcuni lo sono più degli altri. Ha più senso inserire in portafoglio più Bund di BTp per ripararsi dai rischi. La domanda dei bond tedeschi sta salendo, quindi, in misura più che proporzionale al resto dell’Area Euro. E, infatti, i rendimenti obbligazionari in Germania stanno scendendo più marcatamente.

Infine, c’è persino la cauta speranza che le banche centrali cessino di ridurre i rispettivi bilanci. La BCE ha appena iniziato a ridurre i riacquisti dei bond per 15 miliardi di euro al mese. L’era del Quantitative Tightening è agli esordi e già potrebbe concludersi per la necessità di iniettare liquidità fresca sui mercati. Un’ipotesi che offrirebbe sostegno diretto proprio ai prezzi dei bond, il cui tracollo nei soli Stati Uniti infligge oggi perdite virtuali per 600 miliardi di dollari alle banche. Tant’è che la Federal Reserve ha promesso poche ore fa che sconterà questi titoli in cambio di prestiti d’emergenza al loro valore nominale, cioè alla pari.

giuseppe.timpone@investireoggi.it