Quando è in corso un terremoto, il primo e unico pensiero è di mettersi in salvo. Solo quando la terra smette di tremare, si inizia a pensare a rimuovere le macerie. Mutatis mutandis, accade anche con il debito pubblico. In piena emergenza pandemia, i governi non stanno certamente lesinando gli sforzi per sostenere le rispettive economie. La spesa pubblica è ovunque esplosa, mentre le entrate sono collassate dove più e dove meno. Ma questo non significa che il problema non esista e che dopo il Covid non dobbiamo affrontarlo.

L’Italia si accinge ad uscire dalla peggiore crisi sanitaria dell’ultimo secolo con un debito pubblico al 160% del PIL.

Nell’Eurozona, la media è salita sopra il 100%. In Francia e Spagna si supera il 120%. Anche solo ignorando le regole contenute nel cosiddetto Patto di stabilità, saremo chiamati a compiere sacrifici per risanare i conti pubblici. Tuttavia, nessuno credibilmente può affermare che la sola austerità fiscale sarà in grado di riportare velocemente gli stati ai livelli di indebitamento pre-Covid.

Debito pubblico e crescita PIL

La chiave per “sgonfiare” il debito pubblico è e resta la crescita economica. Per capirlo, vi proponiamo un esempio. Nel 2020, l’Italia ha emesso circa 150 miliardi di euro di debito, al netto delle scadenze rifinanziate. Esso ha inciso per l’8,9% del PIL. Immaginiamo che tutto questo deficit fosse stato emesso con scadenza media di 30 anni. E ipotizziamo che la crescita economica nominale del PIL italiano da qui a 30 anni sarà mediamente del 3%, di cui 1,5% inflazione e 1,5% crescita reale.

Questo significa che il PIL italiano nel 2050 risulterebbe di oltre 4.000 miliardi di euro. I 150 miliardi in scadenza per allora incideranno sul PIL per appena il 3,7%.

Rispetto all’8,9% dello scorso anno, sarebbe quasi il -60%. Da questo esempio volutamente sintetico, capiamo due cose: più un’economia cresce e più il debito pubblico si “sgonfia”, ma anche che più lunghe le emissioni e tendenzialmente minore il loro peso alla scadenza.

Certo, indebitarsi a 30 anni costa di più di farlo a 10 anni. E’ questa la ragione per cui i governi preferiscono non esagerare con l’allungamento della vita media del debito pubblico. Al 31 marzo scorso, in Italia questa risultava di 7 anni, in lieve aumento dai 6,9 anni del 2020. Siamo generalmente davanti a paesi come la Germania, ma di passi avanti non ne abbiamo compiuti granché nell’ultimo decennio. Anzi, nel 2010 si raggiunse l’apice dei 7,2 anni. Nel 2014, ultimo anno prima del varo del “quantitative easing” della BCE, che iniziò a far crollare decisamente i costi di rifinanziamento del debito pubblico in tutta l’Eurozona, si era scesi a 6,4 anni.

Occasione sprecata per l’Italia

Dunque, in oltre sei anni i governi che si sono succeduti hanno allungato la vita media dei titoli di stato di poco più di mezzo anno. Troppo poco, se consideriamo che l’Italia sia storicamente molto esposta alla volatilità dei mercati finanziari. Come mai questi scarsi progressi? Per quanto detto sopra, allungare la vita al debito pubblico comporta sostenere di anno in anno costi più alti. E i governi italiani negli ultimi anni hanno cercato di massimizzare al massimo dal calo dei tassi per tagliare la spesa per interessi. Pertanto, si sono concentrati sull’oggi più che sul futuro.

E’ un vero peccato. L’allungamento delle scadenze costituirebbe un segnale positivo per i mercati. Se gli investitori sapessero che mediamente arrivi a scadenza solo – per ipotesi – un quindicesimo del debito pubblico all’anno, probabilmente nutrirebbero minori dubbi sulla sua sostenibilità. E parte del maggiore costo derivante dalla longevità dei titoli sarebbe sterilizzato, se non del tutto azzerato, dal calo dello spread. Ma serve una visione lunga e non corta della gestione del debito pubblico. E sappiamo quanto poco durino i governi italiani e quanta scarsa lungimiranza comporta questa eterna instabilità politica a Roma.

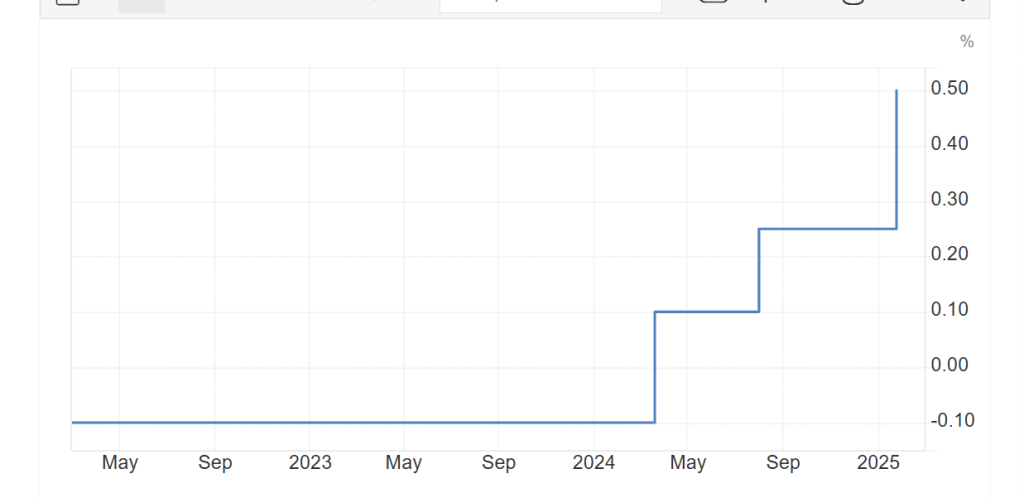

Con i tassi in rialzo, possiamo solo recriminare. Un esempio? Lo scorso anno, indebitarsi a 7 anni sarebbe costato mediamente lo 0,76%, a 15 anni l’1,53%. Ma già oggi il decennale supera l’1% e non vi sembra strano che da qui a qualche mese, a causa della reflazione, salga finanche sopra l’1,5%. In sostanza, è vero che avremmo pagato di più le emissioni lunghe, ma del resto rischiamo di pagare altrettanto per quelle corte già dai prossimi mesi. E quanto più debito pubblico riusciamo a rinviare al futuro, tanto minore l’aggravio che subiremo nel breve e medio termine da un rialzo dei tassi di mercato.