Nonostante con spocchia tipica di chi recita la parte dell’uomo più realista del re, il presidente portoghese dell’Eurogruppo, Mario Centeno, abbia scartato l’ipotesi di una revisione della riforma del Fondo salva-stati o MES (Meccanismo Europeo di Stabilità), i ministri economici e finanziari dell’area hanno rinviato la discussione a gennaio dopo le rimostranze dell’Italia. Non è vero, come si affrettano a rassicurare i sostenitori all’estero, che la riforma non contenga elementi di rischio per il debito pubblico italiano. Essa avrebbe accantonato l’ipotesi di condizionare gli aiuti a una previa e “automatica” ristrutturazione dei titoli di stato, ma solo in apparenza.

Riforma Fondo salva-stati: e se la Germania la usasse contro la Francia?

Anzitutto, perché l’assistenza finanziaria verrebbe fornita su richiesta di uno degli stati membri dell’euro dietro il rispetto dei parametri fiscali fissati nel Patto di stabilità, cioè se il rapporto debito/pil sia non superiore al 60% e il deficit pubblico non superi il 3% del pil.

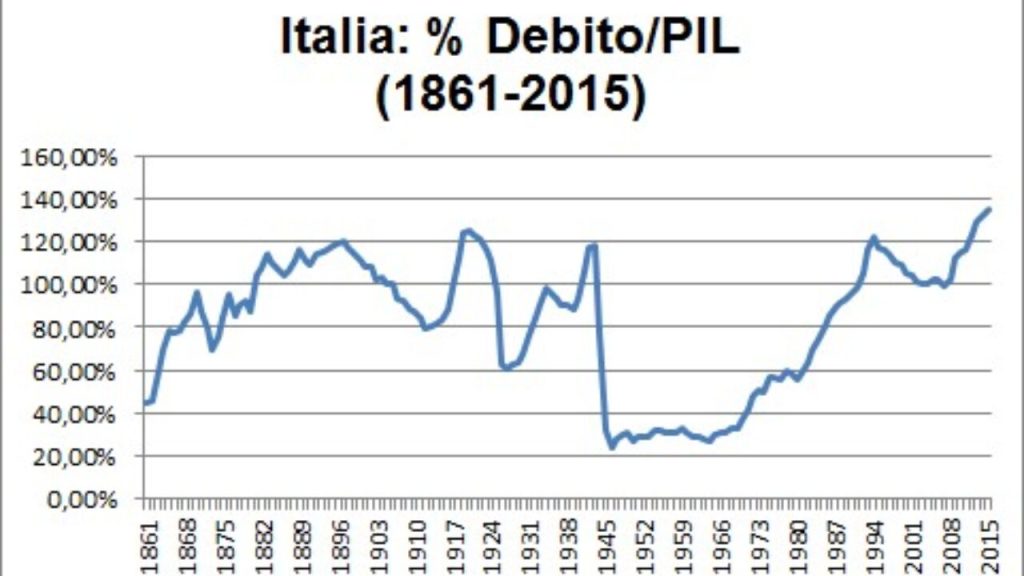

Chi non vi rientrasse, come l’Italia con un rapporto debito/pil al 135%, dovrebbe sottoscrivere un memorandum d’intesa con cui s’impegnerebbe a risanare i conti pubblici.

In sé, nulla di anomalo o non condivisibile, ma il solo fatto che si crei un fondo che scarti l’automaticità degli aiuti per i paesi fuori dai parametri significa che l’Italia sui mercati finanziari non godrebbe di alcun ombrello sotto cui ripararsi dalle intemperie. E considerando anche che il Fondo dispone di capitale teorico fino a 700 miliardi di euro (versati appena 85 miliardi), a fronte degli oltre 2.000 miliardi di debito dell’Italia in forma di titoli di stato, esso risulterebbe incapiente anche se volesse assisterci incondizionatamente.

In soldoni, stiamo finanziando un ente inutile per il nostro interesse nazionale, che serve perlopiù a garantire stati come il Portogallo, il cui ministro delle Finanze non a caso gioca a fare il furbo sulle nostre spalle.

La batosta ai BTp con le nuove CACs

Ma se la ristrutturazione esce dalla porta, essa rientra dalla finestra con uno degli allegati tecnici al Trattato, quello relativo alle Clausole di Azione Collettiva. Esse sono state introdotte dai paesi dell’Unione Europea per le emissioni a partire dal 2013, prevedendo un doppio voto per approvare l’eventuale i termini di un’eventuale ristrutturazione sovrana richiesta dal governo. Oltre agli obbligazionisti delle singole emissioni dovrebbero esprimersi tutti gli obbligazionisti detentori dei bond, cioè di tutte le emissioni. Dal 2022, la UE punta a un’unica votazione a maggioranza qualificata da parte di tutti gli obbligazionisti, così da agevolare i casi di ristrutturazione.

Riforma MES e Clausole di Azione Collettiva, ecco perché vogliono far fuori le banche italiane

Di per sé, ciò significa che i paesi fiscalmente più deboli come l’Italia verranno percepiti sui mercati maggiormente a rischio ristrutturazione, vuoi perché le norme lo faciliterebbero, vuoi anche perché questo sarebbe il segnale lanciato dalle istituzioni comunitarie. Lo spread s’impennerebbe e pagheremmo rendimenti sempre più alti, finendo realmente per avere bisogno di rinegoziare i nostri titoli del debito.

La fuga delle banche italiane dai BTp

Infine, l’unione bancaria. Il suo completamento avverrebbe con la garanzia unica sui depositi, a cui l’Italia ambisce e la Germania ha sinora resistito, aprendo sorprendentemente nelle ultime settimane.

Ma i tedeschi chiedono una contropartita indigeribile per noi italiani: le banche dovrebbero ridurre le esposizioni in titoli di stato. Come? Questi verrebbero valutati a bilancio come se fossero crediti ordinari, con tanto di accantonamento di capitale in misura inversamente proporzionale ai rating. In pratica, sui BTp dovrebbero mettere da parte più capitale a copertura dei rischi di quanto non dovrebbero con i Bund, poiché i primi beneficiano di giudizi inferiori da parte delle agenzie. Non escluse limitazioni alle detenzioni sulla base degli attivi patrimoniali.

Se le banche italiane dovranno vendere BTp sarà un disastro

Recidere il legame tra banche e stati sarebbe opportuno, ma farlo per via regolamentare e senza la dovuta gradualità priverebbe il Tesoro di Roma della sua principale fonte di domanda, lasciando i BTp in balia di un mercato a sua volta sfiduciato nell’acquistarli, per le ragioni sopra accennate. Tra riforma del MES, CACs e unione bancaria, rischiamo seriamente di creare ad arte condizioni finanziarie sfavorevoli ai nostri bond e che rendano la loro ristrutturazione una via obbligata. A questo punta la Germania, che non crede alla nostra capacità per altre vie di risanare i conti pubblici e abbattere l’alto grado di indebitamento.

giuseppe.timpone@investireoggi.it